近期以来,私募子公司一再遭遇处罚。

7月16日晚间,东兴证券公告称,因私募子公司东兴资本在证券公司组织架构规范整改工作中整改逾期比例较高,北京证监局责令东兴证券3个月内改正,并增加内部合规检查次数。而在此之前,华福证券、万联证券均因类似情况遭遇监管的行政监管措施。

东兴资本整改逾期比例较高遭罚

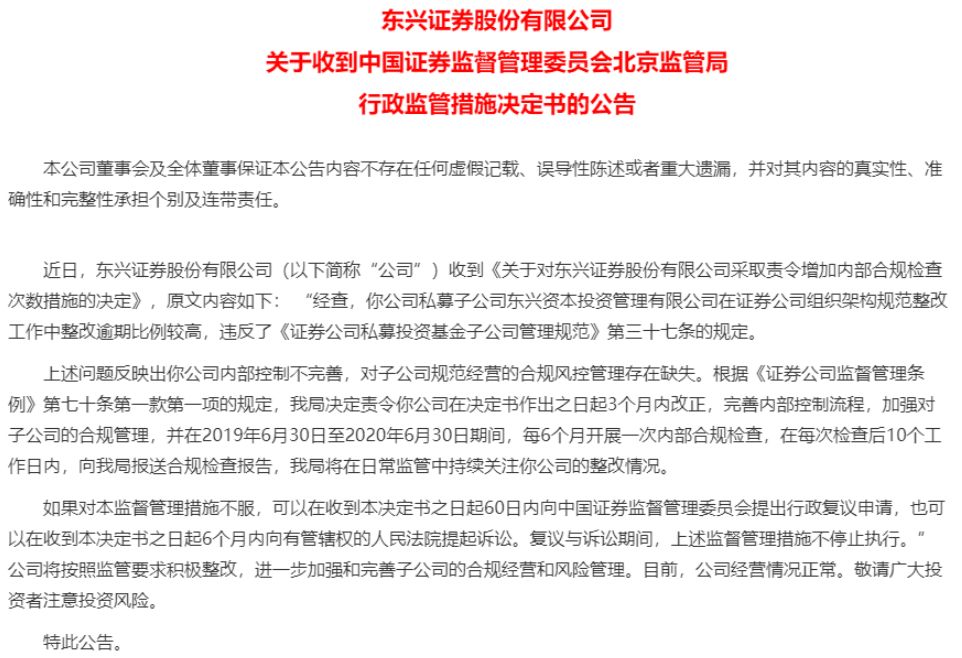

7月16日晚间,东兴证券一则公告透露了其私募子公司整改的最新动向。

东兴证券公告称,公司收到《关于对东兴证券股份有限公司采取责令增加内部合规检查次数措施的决定》。经查,东兴证券私募子公司东兴资本投资管理有限公司在证券公司组织架构规范整改工作中整改逾期比例较高,违反了《证券公司私募投资基金子公司管理规范》第三十七条的规定。

北京证监局表示,上述问题反映出东兴证券内部控制不完善,对子公司规范经营的合规风控管理存在缺失。基于此,北京证监局责令东兴证券在决定书作出之日起3个月内改正,完善内部控制流程,加强对子公司的合规管理,并在2019年6月30日至2020年6月30日期间,每6个月开展一次内部合规检查,在每次检查后10个工作日内,向北京证监局报送合规检查报告,证监局将在日常监管中持续关注整改情况。

对此,东兴证券内部人士向券商中国记者介绍,公司将严格按照监管部门要求的积极整改,加强对子公司合规经营和风险管理。目前,该次行政监管措施未对具体业务造成重要影响,公司经营情况一切正常。

根据东兴证券2018年年报,私募基金管理业务主要通过东兴资本开展。根据《证券公司私募投资基金子公司管理规范》,2018年东兴资本的规范整改方案通过由证监会、基金业协会和证券业协会组成的三方会商会议审批,成为券商私募基金子公司规范平台并取得了私募基金管理人资格。

2018年7月,东兴资本注册资本自3亿元增至5亿元。彼时,东兴证券称增资主要是基于东兴资本业务发展的实际需要,适应《证券公司私募投资基金子公司管理规范》的监管要求,同时也为更好地迎合私募投资基金业务的发展趋势。增资有利于提高东兴资本财务绩效;有利于更好服务各类重点客户,实现多层次业务协同发展;有利于为公司增添新的利润增长点,平衡公司整体业务结构。

2018年,东兴资本实现营业收入2402.15万元,利润总额49.05万元,净利润211.14万元。东兴资本的主营业务包括投资管理、投资顾问、股权投资、受托管理股权投资基金、财务顾问服务等。

私募子公司陆续遭罚

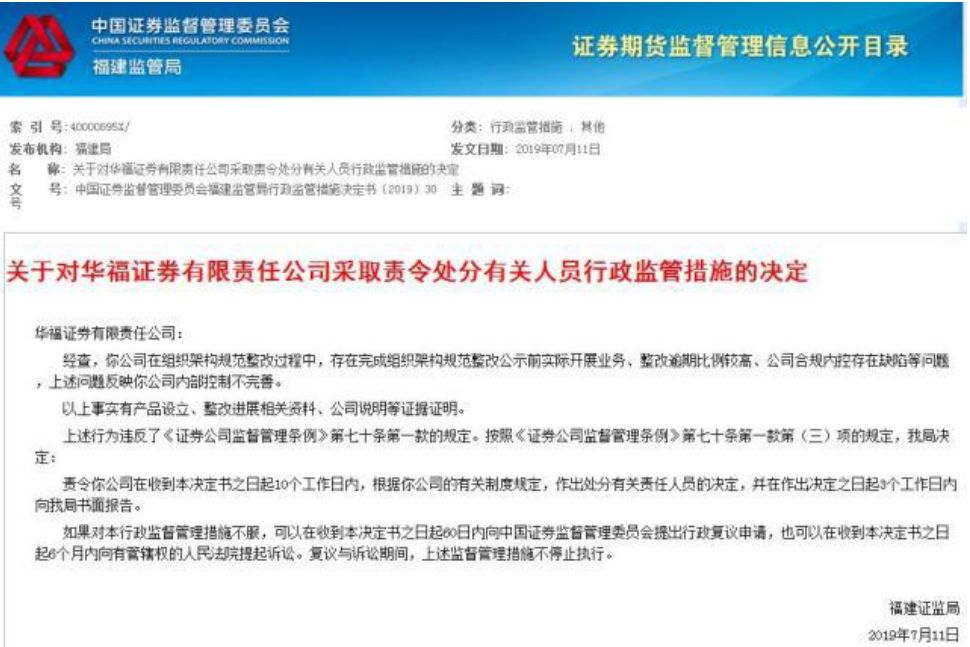

事实上,因私募子公司而遭遇监管处罚的公司并不只有东兴证券。就在上周,华福证券因类似理由被福建证监局要求处分有关责任人。

福建证监局公告显示,华福证券在组织架构规范整改过程中,存在完成组织架构规范整改公示前实际开展业务、整改逾期比例较高、公司合规内控存在缺陷等问题,上述问题反映华福证券内部控制不完善。据悉,华福证券此次被罚或与私募子公司整改有关。

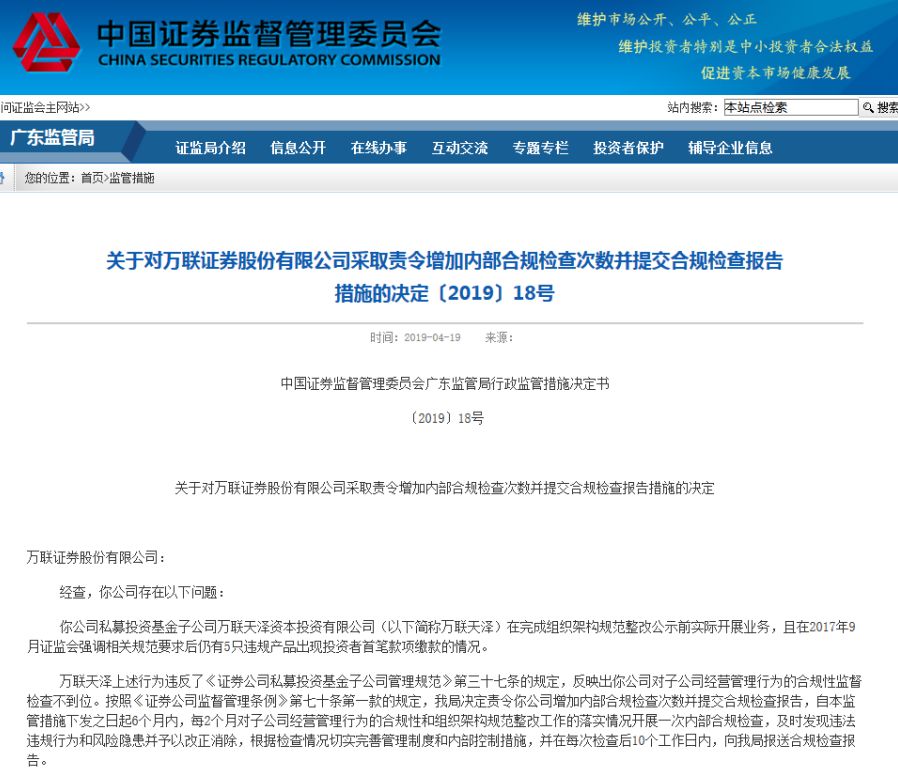

而在此之前,今年3月,万联证券也因旗下私募子公司而被责令增加内部合规检查次数。据广东证监局决定书,万联证券司子公司万联天泽存在完成组织架构规范整改公示前实际开展业务的情况,且在2017年9月证监会强调相关规范要求后仍有5只违规产品出现投资者首笔款项缴款的情况。

自2007年至2016年,券商直投业务经历了“证监会试点审批阶段”——“证券业协会自律监管阶段”——“基金业协会自律监管+证券业协会自律监管双重监管”等多个阶段。而后,2016年底,中证协发布《证券公司私募投资基金子公司管理规范》和《证券公司另类投资子公司管理规范》,原有的《证券公司直接投资业务规范》被废止。

在证券公司直投子公司向私募基金管理业务和另类投资管理业务相互独立的专业化经营方向转型后,相应业务限制也随即到来:该管理规范要求各证券公司一类业务原则上只能设立一个子公司经营。此外,私募基金子公司自有资金投资于本机构设立的私募基金时,对单只基金投资金额不得超过该只基金总额的20%,其余80%需要向外募资。同时,该管理规范采用更灵活的“签订投资协议与实质开展保荐业务孰先”原则,对“保荐+直投”模式实行更严格监管与限制。

根据证券业协会网站,目前已有十二批证券公司及其私募基金子公司等规范平台名单公示。规范平台可以据此办理有关私募基金管理人登记和产品备案,并向注册地中国证监会派出机构报送已通过的整改报告。

科创板提供弯道超车机会

在 2018 年监管政策趋严的情况下,私募股权投资机构在募资、投资、退出数量和金额上整体都呈现了不同程度的下滑。券商私募子公司业务开展情况如何?

根据中基协资产管理业务统计数据,截至2019年一季度,证券公司私募子公司私募基金产品数量达到891只,同比增长39.87%;资产规模4846.43亿元,同比增长44.83%。

随着证券公司将业务重心由通道业务逐渐转向自营业务,证券公司在私募股权基金业务和直投业务的探索也不断深入。其中,头部券商私募子公司具有明显优势。

以中信证券旗下的金石投资为例。2018年,金石投资完成对外投资超过人民币20亿元,涉及大消费、人工智能、先进制造、新能源等领域。截至2018年年底,金石投资在管私募股权投资基金15支,管理规模约人民币400亿元。

广发证券2018年年报数据则显示,广发信德及其管理的基金共完成46个股权投资项目,投资金额近30亿元;截至2018年底,广发信德及其管理的基金已完成243个股权投资项目投资,其中有20个项目已通过IPO上市,有60个项目通过上市公司并购等其他方式实现退出。截至2018年底,广发信德设立并管理了34支私募基金,管理客户资金总规模近百亿元。

此外,也有券商私募子公司开始进行设立市场化母基金的探索。2018 年 7 月,国泰君安证券旗下子公司国泰君安创新投资设立总规模达到500亿元人民币的市场化股权投资母基金,系首支券商发起设立的市场化母基金。

据投中研究院发布的《2019年中国券商私募报告 》指出,浓厚的券商背景使得券商私募子公司与一般股权投资机构相比受到了更为严格的监管和风控限制。转型前部分券商直投/私募能够依赖于券商投行部门对项目的把关,缺少对项目的独立自主判断,券商私募子基金的投资研究能力与一流市场化机构相比仍相对偏弱。

此前券商私募子公司能从券商获得较为充足的资金来源,对外募资渠道网络建设尚未完善。并且券商私募子公司的投资主要偏向于中后期及 Pre-IPO 阶段项目,投资阶段过于集中,对于 A 轮等早期项目,券商私募子公司并无明显优势。券商私募子公司的激励机制对比市场化机构仍存在一定差距,人才流失问题不容小觑。

不过,科创板的横空出世将给券商私募子公司带来更多“弯道超车”的机会。科创板注册制的推行扩宽了券商私募子公司的退出渠道,加速布局具备科创板上市潜力的企业是券商私募子公司的重要发展趋势。

例如,国金证券私募子公司国金鼎兴即表示,依托国金证券投行和研究所,国金鼎兴将积极参与科创板相关的一级市场投资。从投资领域上看,国金鼎兴将秉持一贯稳健的投资策略,在生物医药和医疗器械领域继续耕耘,同时增加高端制造、新材料及集成电路等领域的投资比重。

原标题:又一券商私募子公司遭罚,东兴证券被责令改正,近期为何多家遭罚