微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

中美贸易缓和,全球股市迎来普涨!

受到周末消息面利好刺激,A股三大股指今日集体跳空大涨,截至收盘沪指大涨2.57%;深成指大涨3.34%;创业板指上涨3.26%。两市合计成交4250亿元。港股市场也出现大涨,恒指收涨2.55%。

大涨影响下,今日A股总市值由45.2万亿增加至46.5万亿,一日飙涨1.3万亿元;港股总市值由40.3万亿涨至41.3万亿,一日飙涨1万亿。整体来看,A股和港股总体市值一日大涨2.3万亿。

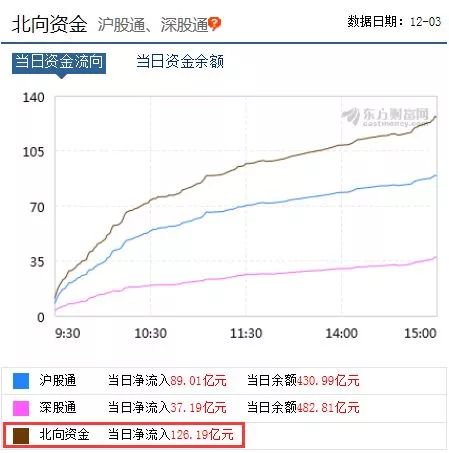

外资抢筹成为今日A股市场一大看点。开盘半小时,北向资金净流入就接近50亿元,截至午盘,北向资金净流入达96.73亿元。午后,北向资金净流入减缓,截至收盘,北向资金净流入达126.19亿元。

受中金所将保证金减半、手续费下调影响,日内交易限额放宽超预期,股指期货三大主力合约大幅收高,均创一个月来最大涨幅。

中美停止加征新关税,从国内市场到全球市场都带来了深刻影响。今日全球市场出现普涨,恒指大涨2.55%,泰国综指涨1.77%,韩国综指涨1.67%,雅加达综指涨1.42%,日经225涨1%。刚刚开盘欧股市场也全线大幅高开,英国富时100涨逾2%,法国CAC40涨逾2%,德国DAX指数涨逾2.5%。

此外,美国股指期货盘前大涨,三大股指期货涨幅均超2%,道指期货涨逾500点,纳指期货涨近200点;中概股盘前普涨。

A股全线飙涨,股指期货三大主力合约创一个月最大涨幅

受到周末消息面利好刺激,A股三大股指今日集体跳空大涨,其中沪指收盘上涨2.57%,收报2654.80点;深成指上涨3.34%,收报7938.47点;创业板指上涨3.26%,收报1372.79点。两市合计成交4250亿元。

数据显示,今日两市共有3537只股票处于交易状态,其中仅43只股票下跌,7只平盘,3488只股票上涨,意味着两市近99%的股票都实现了上涨。从板块上看,酿酒、通信设备、日用化工、家用电器、半导体等板块涨幅居前。

贵州茅台表现抢眼,大涨6.41%,股价突破600元大关,报收601.2元。

受中金所将保证金减半、手续费下调影响,日内交易限额放宽超预期,股指期货三大主力合约大幅收高,均创一个月来最大涨幅。

外资开启抢筹模式,一日净买入126亿元

外资抢筹成为今日A股市场一大看点。开盘半小时,北向资金净流入就接近50亿元,截至午盘,北向资金净流入达96.73亿元。午后,北向资金净流入减缓,截至收盘,北向资金净流入达126.19亿元。

天风证券分析师徐彪等报告表示,受益于贸易战缓和,外资短期可能加速流入A股,其最偏好的消费板块将迎来增量资金。

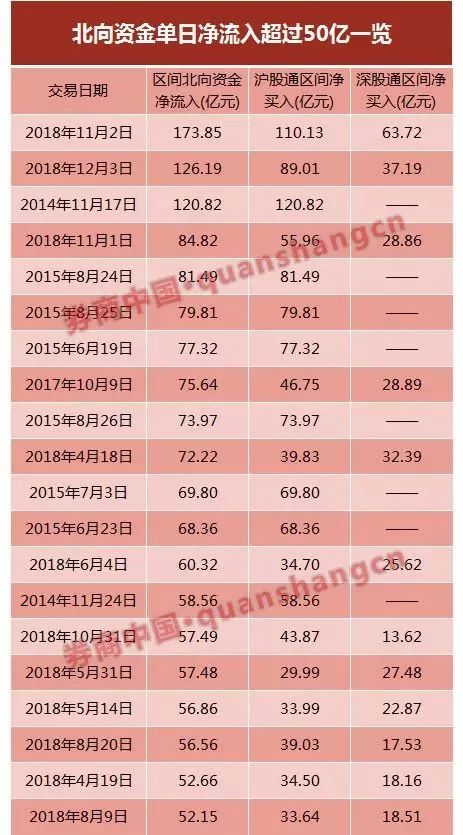

值得注意的是,126亿的资金净流入在A股历史上位居第二。数据显示,自沪港通、深港通开通以来,北向资金单日净流入超过百亿的仅有三次,除了今日还有今年11月2日,北向资金净流入达173.85亿元,其次还有沪港通开通当日——2014年11月17日,净流入120.82亿元。

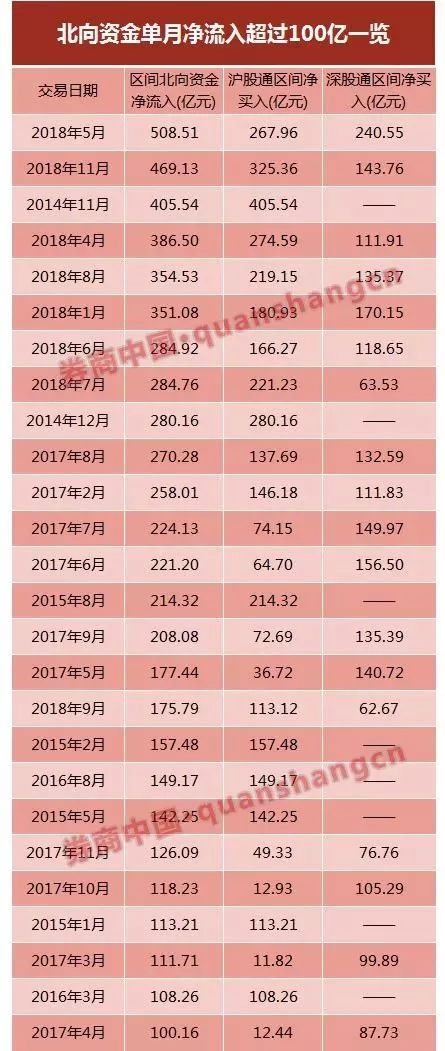

就单月净流入来看,11月份北向资金净流入达469.13亿元,创下近半年新高,也是历史第二高。以此来看,在外资纷纷看好A股的当下,资金正加速流入A股市场。

全球股市飙涨

除了A股市场大涨外,今日全球市场出现普涨。

先来看港股市场,恒指大涨2.55%。

再来看整个亚太市场:泰国综指涨1.77%,韩国综指涨1.67%,雅加达综指涨1.42%,日经225涨1%。

刚刚开盘欧股市场也全线大幅高开,英国富时100涨逾2%,法国CAC40涨逾2%,德国DAX指数涨逾2.5%。

美国股指期货盘前大涨,三大股指期货涨幅均超2%,道指期货涨逾500点,纳指期货涨近200点;中概股盘前普涨。

三大重磅利好来袭

1、利好一:中美停止加征新关税,外部环境压力减少

昨日最重磅消息莫过于中美停止加征新关税。新华社消息显示,习近平应邀同特朗普在阿根廷布宜诺斯艾利斯共进晚餐,举行会晤。会晤后,中方经贸团队相关负责人对记者表示,两国元首讨论了中美经贸问题并达成了共识。

两国元首积极评价双方经贸团队近期进行的积极有效的磋商。双方认为,健康稳定的中美经贸关系符合两国和全世界的共同利益。双方决定,停止升级关税等贸易限制措施,包括不再提高现有针对对方的关税税率,及不对其他商品出台新的加征关税措施。

中美贸易摩擦的缓和,对全球市场来说,绝对是一件大利好,从今日全球股市普涨即可看出。而且,习特会最重要的意义在于,确定了未来以谈判为解决问题的主基调,打破中美分歧的负反馈循环。

中信证券表示,中美分歧阶段性缓和,元首会晤确定了以谈判解决问题的主基调,略优于市场预期,短期可以更乐观一些。广发证券也表示,会谈成果对于股权风险溢价的进一步修复起到推进作用,“估值底”的夯实得到有力支撑。招商策略认为,本次能够达成初步共识超出市场预期,短期内风险偏好将会回升。

不过,招商宏观提到,参考过去一年的经验和美方善变的态度,中美贸易摩擦还看不到彻底终结的曙光。中信证券也表示,中期不确定性仍在,风险充分化解还需等待。

2、利好二:银行理财子公司新规落地,银行理财可投A股

12月2日,银保监会一反常态在周末晚间发布重要政策文件——《商业银行理财子公司管理办法》,意味着目前已超20万亿规模的银行理财市场正式进入独立子公司运作时代。

华泰证券整理了新规七大利好:

第一,子公司理财销售不设起点,销售客群扩容,管理规模提升可期;

第二, 明确子公司公募产品可直接投资股票;

第三,子公司销售渠道除银行业金融机构代销,也可通过银保监会认可的其他机构代销,渠道扩充利于提升销售规模;

第四,个人首次购买理财无需强制银行网点面签,线上销售门槛降低;

第五,合规私募机构纳入理财合作范围,公募投资顾问和私募合作机构均可为私募基金管理人;

第六,允许发行分级理财产品,为结构化产品设计创造条件。

第七,非标投资仅保留不超过净资产35%的限定,银行投资非标空间大幅提升。

理财子公司发行的公募理财产品可直接投资股票,成为市场最为关心的领域。市场人士表示,在前期已允许银行私募理财产品直接投资股票和公募理财产品通过公募基金间接投资股票的基础上,进一步允许理财子公司发行的公募理财产品直接投资股票。这对股市是一大利好,市场将迎来更多入市资金。

值得注意的是,目前27家具有托管业务资质的商业银行中,包括工、农、中、建四大行在内的20家银行均已宣布设立理财子公司(或资管子公司),合计最高出资资本金达1170亿。

3、利好三:股指期货第三次下调保证金和手续费

12月2日,中国金融期货交易所(下称中金所)发布消息,宣布调整股指期货交易安排,交易保证金、平今手续费下调,日内交易限额大幅宽松,新措施力度超预期!距离监管层领导最新表态仅时隔一天,政策调整就迅速跟上,效率同样超预期。

中金所表示,此次调整是优化股指期货交易运行、促进市场功能有效发挥的积极举措。上述措施实施后,中国金融期货交易所将持续跟踪评估措施实施效果,加强市场风险监测与交易行为监管,确保股指期货市场安全平稳运行。

券商中国记者发现,本次股指期货交易优化与2017年2月首次调整相同,采取了三管齐下的措施,在业内人士看来,此次调整力度可谓超预期。其中,三大品种交易保证金标准同步下调至10%,直接减半;平今手续费下调至成交金额的万分之四点六,较现阶段标准下调三分之一。

如是金融研究院研究员宋赟表示,目前来看,股指期货松绑有利于提振市场情绪,尤其是贸易战出现真空期的阶段,短期市场风险缓解,股指期货松绑利好券商股。从长期来看,股指期货松绑将为市场带来增量资金,提高股市活跃度。但市场彻底转化依然面临两道坎:一是贸易战对风险偏好的压制,二是业绩下滑。

A股哪些行业将受益国盛证券表示,中美贸易摩擦缓和将减轻电子产业发展的不确定性。电子产业是国内参与全球分工的龙头板块,包括芯片、安防、智能手机等细分领域均不同程度的受到了此轮中美贸易摩擦影响,前期市场担忧包括半导体担心核心设备、材料禁运,安防担心受到制裁以及苹果产业链继续加征税等利空导致板块大幅回调,认为随着本次会谈缓和及后续磋商,板块有望迎来修复反弹,重点推荐半导体、安防、消费电子板块优质龙头。

广发证券表示,前期25%关税率条件下,利润影响最大的行业依次为电子电器(3.8%)、建材家具(3.2%)、机械设备(1.9%),该类行业在现行税率上调暂缓、不再扩大新的征税范围情境中,有更大概率迎来风险偏好修复。短期交易围绕以上行业的估值反弹(电子电器、建材、家具、机械设备);经济下行周期,中期配置1)景气度逆周期的行业(游戏、军工);2)政策逆周期行业(5G、电气设备)。

招商策略研究表示,对于A股而言,本次能够达成初步共识超出市场预期,短期内风险偏好将会回升,在达成进一步协议之前,对于通信、软件、安防等需要直接进口半导体元器件的行业来说有所受益。中期来看,“下行式宽松”的局面将持续,无论中美关系如何演变,国内政策刺激将会持续,中小市值风格将会继续占优。

中信证券表示,G20舆情有助于改善A股的风险偏好,后市可以更乐观一些。配置上新增推荐集装箱运输和VLCC油运。但是,考虑到市场风险充分化解还需时间,国内经济还处于惯性下行的通道中。底仓配置上依然要保持定力,建议继续以能够抵御经济波动的弱周期行业为主,包括医疗、新能源产业链、军工、农业、企业级云服务、5G、免税店、保健品等。

张玉龙认为,从中国市场来看,由于加强了农业、能源、工业和其他产品的进口,这些领域将面临相应的竞争,但深度参与全球分工体系的行业将在合作中继续受益。中美贸易谈判将加速中国的知识产权保护和自主技术研发的过程,自主可控、知识产权保护、进口替代等相关产业受益:成长股>必须消费品>金融地产>周期。计算机软件、电子、通信、医药研发等行业持续占优。除此之外,由于市场反弹,券商将得到提振。

国君策略提到,当前阶段股市所处的环境为:中美贸易关系缓和,经济金融系统风险缓和较为明确,政策对冲力度加码预期升温,经济动能显著改善仍待观察,交易阻力松络。因此,行业配置实质上重点依循三条主要逻辑:1)风险偏好修复;2)盈利下修风险低;3)系统性风险缓和,三条逻辑主线的力度与确定性是逐级递减的。按照此逻辑,我们认为配置顺序为成长(制造业中的TMT)>金融>周期>消费。