2018年已近尾声。回首岁末年初时,11连阳的上证指数士气如虹,谁也想不到会是个高开低走的结局。当时主流券商集体看多A股,结果啪啪打脸。

现在,2019年券商的年度策略又要纷纷出炉了。几大券商对明年的A股表示看好,中信证券更是认为在2019年将迎来未来3-5年复兴牛的起点。你信不?

还是先回顾一下今年的打脸之作吧!

指数:说好的慢牛呢?

中信证券秦培景等:泡沫大迁移2.0,复兴牛

预计2018年全部A股盈利仍能保持10%的温和增长,其中金融/非金融板块增速5.4%/14.6%。看好2018年A股“慢牛”行情,考虑到通胀的预期和趋势,上半年环境相对更好。

中金公司王汉锋等:乘势而上

2018年将是中国增长在2016年触底,在2017年“峰回路转”之后“乘势而上”的一年,增长持续性确认及系统性风险下降,将使得中国成为中长线投资机会的温床,支持中国资产继续重估。新老经济结构转换仍在推进,城镇化深化,消费升级、产业升级、产业整合三大产业趋势愈发明显。我们认为A股指数有望在2018年年底前实现双位数收益。

截至11月23日,上证综指年内跌幅为22%。双位数收益真没有,双位数亏损妥妥的;至于与2017年相比,那是真的不同……

2018年年初至今上证综指走势

数据来源:Wind

板块:都是两位数跌幅

2018年初的热词,是价值、龙头、蓝筹,先进制造、消费、金融、大数据等,都是2018年年初被券商看好的板块。

华泰证券曾岩等:盈势利导,制造牵牛

我们认为2018年A股投资需把握两个关键词“传导”和“升级”:行政化去产能对盈利的影响趋平,盈利上中下游的传导顺畅将成为新亮点;产业升级政策将持续释放政策红利,制造升级、消费升级、大金融、“造强国筑平衡”主题是较具确定性的配置方向。

任泽平:新时代 新周期

战略看多A股结构性牛市:从风险偏好和无风险利率转向企业盈利驱动,价值投资回归,消费、金融、周期、先进制造、真成长。债市以配置价值为主。

纵览2018年主要指数的表现,上证50只跌了16.12%,算少的了。说大蓝筹占优的那几位,这算是说对了吗……

A股主要指数年初至今涨跌幅

数据来源:Wind

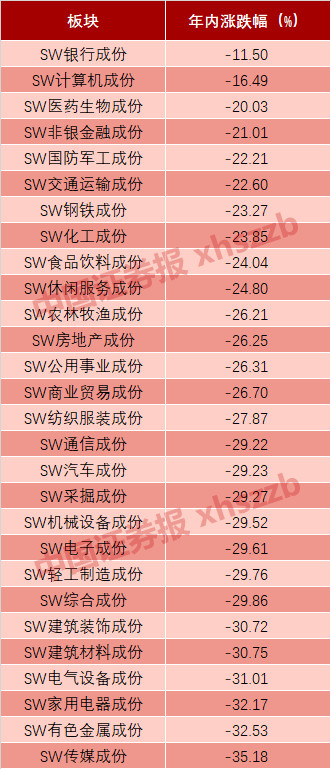

从行业板块来看, 28个申万一级行业板块尽墨,最抗跌的是银行板块,年初至今下跌近11.5%,计算机板块跌幅也在20%以内。

申万一级行业年内涨跌幅

数据来源:Wind

2019年最新券商年度策略出炉

中信证券:迎来未来3-5年复兴牛的起点

对于2019年A股市场判断和投资策略,中信证券研究部股票策略组认为,A股在2019年将迎来未来3-5年复兴牛的起点;在盈利、政策和流动性影响下,预计大盘一季度盘整,二季度开始逐渐进入盈利和估值修复共振的上行阶段;配置上聚焦结构转型,拥抱高端制造业和服务业。

中金公司:风险继续释放与机会显现

受增长继续下行、政策逐步托底等基本面与政策交互演变的影响,从当前到2019年年底的中国股市可能会经历风险继续释放与机会显现的阶段,时机把握较为关键。

未来3-6个月行业配置建议注意以下三个方面:1、逢低吸纳符合中国消费升级与产业升级趋势的优质龙头,当前建议在包括医药、家电、轻工、餐饮旅游等领域精选个股,同时也关注食品饮料、汽车及零部件、TMT等泛消费类板块更好的买入时点;2、关注下跌时间长、幅度大、估值低、预期已经较为悲观的部分板块边际改善机会,包括券商、保险、军工、部分新能源等;3、相对看淡近年受供给侧改革支持、未来需求放缓更明显、估值风险释放尚不充分的板块,主要包括原材料等板块。

华泰证券:渠成水到,浇灌成长

今年7月底以来的政策调整未能显著起效,原因在于“有水”但“渠未成”。 2019年A股市场则有望“渠成水到,浇灌成长”。重点在于“通渠”政策的进度,需重点关注2-4月、7-8月两个时间点。

预期2019年全A盈利增速会回落至5.5%,但呈U型,趋势或好于2018年,A股有望回升;流动性结构决定了市场高度,小行情or大行情取决于间接融资与直接融资谁的边际增量更显著。预期技术和经济周期叠加决定了市场风格偏科技成长,从相对盈利、无风险利率、政策边际变化及产业链景气度考虑,建议配置通信、军工、金融。

预测本就是难事,何况今年面临外围风险和信用风险这两大冲击因素。与其看结论,不如看逻辑,这或许才是解读大咖报告的正确姿势吧。