微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

2018年11月16日起,A股首只因股价连续20个交易日跌破1元的股票——中弘股份将正式进入退市整理期。

冰冻三尺非一日之寒!表面上看,中弘股份退市是因为触发了股价低于面值的退市指标,但深层次分析,则是由于其长期存在的高送转炒作股价、盲目扩张、高比例质押、信披违规等诸多因素引致。

今天,跟随中证君(ID:xhszzb)一起深度复盘下,看中弘股份是如何一步步走上退市不归路的。

中弘股份退市的五大内因

中弘股份于2018年8月15日首次跌破面值(1元),并于2018年10月18日触发“连续二十个交易日股票收盘价均低于股票面值(1元)”的退市条件。表面来看,中弘股份退市是因为触发了股价低于面值的退市指标,但背后原因远非如此简单。

总结起来,中弘股份在一步步陷入退市境地的过程中,连续犯下了多重违反国内资本市场秩序的错误。

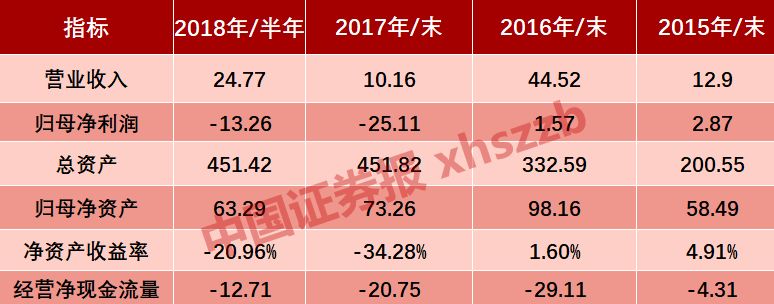

内因1:借壳后即业绩变脸

中弘股份原名安徽省科苑(集团)股份有限公司, 2009年4月,中弘卓业集团有限公司(以下简称“中弘卓业”)通过资产认购公司定向发行股份的方式成为公司的控股股东,持有公司26.55%的股份。公司主营业务变更为商业地产、旅游地产开发及运营。借壳上市以来,中弘股份业绩亮眼的现象仅仅持续了两年,此后一直下滑,尤其最近三年又一期营业收入、净资产收益率均大幅下滑,经营净现金流量均为负值。

中弘股份最近几年业绩表现

单位:亿元

内因2:盲目“高送转”

除了业绩变脸,更令投资者咂舌的是中弘股份完全背离基本面的“高送转”。

2009年末,重组上市完成时中弘股份总股本为5.6亿股。重组上市至今,在业绩大幅下降、连年经营活动现金流量净额为负的情况下,公司进行了四次高送转:

公司2010年度利润分配方案为:以2010年12月31日总股本5.6亿股为基数,以资本公积向全体股东每10股转增8股。

2013年半年度利润分配方案为:以2013年6月30日的公司总股本10.1亿股为基数,向全体股东每10股送红股9股。

2014年度利润分配预案为:以2014年12月31日总股本28.8亿股为基数,以资本公积金向全体股东每10股转增6股。

2016年度利润分配预案为:以2016年12月31日总股本59.9亿股为基数,以资本公积金向全体股东每10股转增4股。

2017年7月17日,公司实施2016年度权益分派方案,公司总股本变为83.9亿股,除权日其股票开盘价格为1.94元。

内因3:高杠杆收购境外资产

2010年以来,去杠杆、去库存、调结构、控融资成为房地产市场的主题。身处资金投入大且回款速度慢的商业地产和文旅地产行业,中弘股份在现金流紧张的情况下,贸然高杆杠收购境外资产。

公开资料显示,2015年至2017年公司经营活动产生的现金流量净额均为负,分别为-4.3亿元、-29.1亿元、-20.7亿元。在现金流紧张、地产政策趋严的情况下,公司2015年、2016年分别以现金作价3.7亿元、7.6亿元收购香港上市公司中玺国际、KEE,两家公司2016年、2017年净利润均为负。

2017年,公司以现金重组的方式收购境外旅游公司A&K,收购对价27.8亿元,形成21.6亿元的巨额商誉。收购完成后,A&K公司2017年度未完成业绩承诺。此外,公司自2014年开始累计向海南如意岛项目投资55亿元,该项目目前处于停工状态。

2018年10月30日,公告显示,目前公司在建地产项目均已陷入停工状态,主业停顿,丧失偿债能力。截至公告日,公司累计逾期债务78.16亿元,包括公司在深交所发行4只公司债券违约金额约20亿元。

内因4:大股东债务风险凸显仍心存侥幸

在公司风险全面爆发前,公司控股股东及实际控制人债务风险已显现。公司2018年1月4日披露,公司控股股东中弘卓业持有的22.28亿股股份被北京市第四中级人民法院司法冻结,随后公司多次披露中弘卓业所持公司股权被多家法院轮候冻结的公告。截至目前,中弘卓业持有公司26.55%的股份仍被多轮司法冻结。此外,中弘卓业所持公司股权的99.7%已进行质押,并全部低于平仓线。

中弘卓业在公司现金流紧张的情况下仍一意孤行,试图向上市公司置入资产,进一步加大风险。公司于2017年9月7日起停牌筹划重大资产重组,拟以发行股份的方式购买中弘卓业拟获得的三亚土地资产,该资产先由控股股东从海南新佳旅业开发有限公司处以股权受让方式获得再售予中弘股份,由于受国家环保督查的影响,标的公司土地权属手续变更迟迟未有进展。2018年2月14日,公司终止筹划相关重大资产重组事项并复牌,复牌后股价连续下跌并触及异常波动标准。

内因5:信披及规范运作问题不断

深交所在对公司2017年年度报告事后审查中关注到公司存在多项违规行为,包括:预付61.5亿元股权转让款未按规定履行审议程序和披露义务;暂时补流的26亿元募集资金未能及时归还专户,资金去向存疑;海南如意岛项目罚款事项未及时履行披露义务,涉嫌环保违法违规。深交所就上述事项于9月4日对公司及公司实际控制人等相关责任人予以公开谴责等处分,并将处分结果对市场公开。同时,因公司披露的2017年一季度报告、半年度报告、三季度报告涉嫌虚假记载,公司于2018年8月14日收到安徽证监局的《调查通知书》。

1元线附近的监管拉锯战

中弘股份的退市,拉开了国内资本市场“面值退市”的序幕,是国内资本市场监管走向成熟的标志性事件。复盘中弘股份的退市过程,一场堪称经典的“监管拉锯战”为诸多A股上市公司敲响了警钟!

在中弘股份“退市危机”开始爆发时,公司曾多次希望通过“画饼”来为自己续命。2018年以来,公司风险全面爆发,股价持续走低,期间公司多次披露战略重组、控制权转让以及主要资产处置相关公告,相关措施均以失败告终。

今年8月15日,中弘股份首次跌破面值(1元),退市警钟敲响。一场公司“自救”与监管之间的拉锯战就此展开:

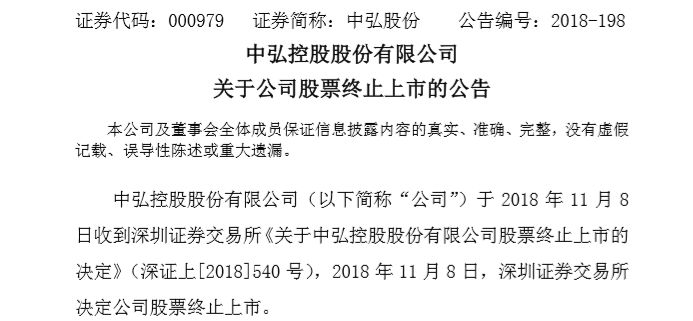

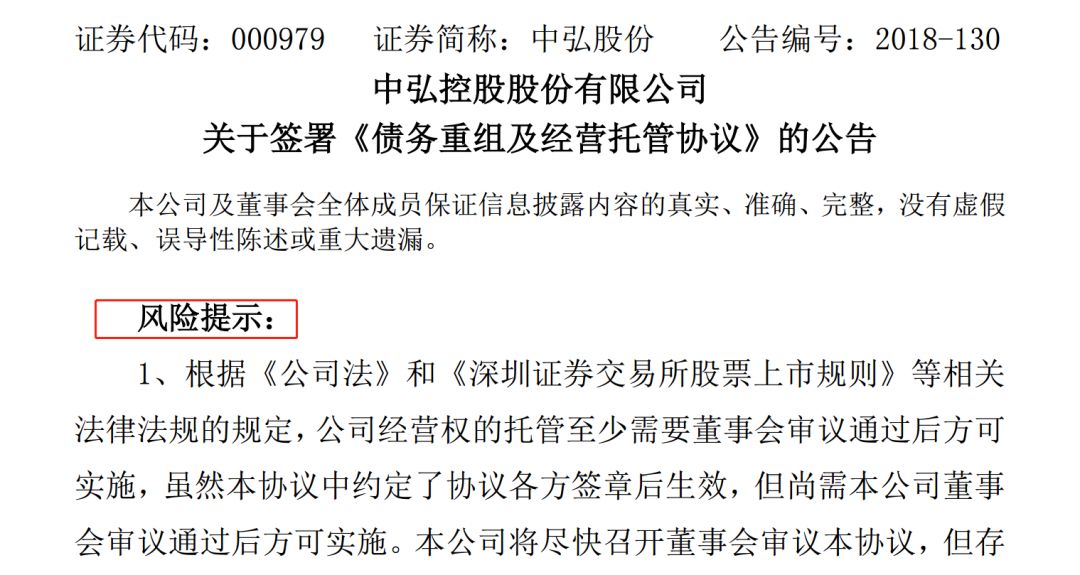

8月27日晚,中弘股份申请披露已签署《债务重组及经营托管协议》的公告。鉴于公司股价已连续多日低于面值,深交所对该公告高度敏感,关注到协议未经董事会审议、不具备实质性约束力、能否履行存在重大不确定性等问题,出于保护投资者合法权益考虑,在确认相关披露文件齐备的情况下,深交要求公司在公告醒目位置对前述风险予以重点提示。

8月28日早间,加多宝发出否认声明后,为了维护市场正常交易秩序,深交所在第一时间采取监管措施,对公司股票采取盘中临时停牌措施;督促公司核实加多宝集团声明事项对公司的影响,自查所涉事项与公司公告内容是否一致,是否存在信息披露违法违规情形;要求公司在8月28日晚发布澄清公告,并于8月29日复牌;要求公司在澄清复牌公告中充分完整揭示风险,包括再次提示股价连续低于面值、债务违约、被证监局立案调查等重大风险,同时重点提示“核心条款不具实质性约束力,鉴于加多宝集团发表的声明,导致该协议事实上已经终止或随时可能终止”、“加多宝后续声明不改变协议对各方无实质性约束力的事实”等风险。

8月30日,针对媒体报道,深交所第一时间向公司发出关注函,要求公司就加多宝是否已经解散、是否导致《债务重组及经营托管协议》不成立或者无效、黄伟清的权限范围、签订不具实质性约束力协议的原因及目的等问题做出说明。

10月18日,已经触发退市条款的中弘股份迎来了监管部门的最后“裁决”。11月6日,深交所依法召开听证会,对是否终止中弘股份上市事宜进行听证,上市委委员们认真听取公司代理人的称述及诉求,在充分保障上市公司的申辩权利基础上,对中弘股份启动了退市程序。

中证君了解到,除了在中弘退市前的持续督导监管,事实上,深交所近年来对对中弘股份存在的风险一直高度关注。在中弘股份债务风险陆续爆发前后,深交所持续跟进,及时采取多项监管措施,如针对公司长期停牌重组无实质性进展及时发函了解情况,督促复牌避免损害中小股东交易权;就公司向佳兆业转让如意岛项目发函关注其合理性、实施障碍、资金来源;就公司年报中发现的违规问题一查到底,最终查明事实做出公开谴责处分。在加多宝事件中,深交所依法依规监管,一方面充分保障上市公司的信息披露权利,另一方面严守信披底线。

退市工作市场化时代到来

中弘股份作为两市首家触碰股价低于面值指标而退市的公司,对于市场中多次高送转、经营业绩较差、存在违法违规问题等原因导致的低价股公司而言,起到极强的警示作用,即投资者可以通过用脚投票的方式对公司股票价值作出理性判断,以市场化选择的方式决定公司的上市地位,进而通过市场选择提升上市公司质量。

我国证券市场经过二十多年的发展,正在逐步走向规范和成熟。退市制度作为证券市场一项基础性制度,对于资本市场的重要性,犹如人体排毒系统般不可或缺,对于增强市场主体活力,提高投资者信心,培育理性价值投资理念,形成优胜劣汰、进退有序的市场生态意义重大。

2012年、2014年和2018年,证监会先后三次启动退市制度改革,基于现实问题,借鉴境外市场经验,在现有法律框架下,对退市制度进行完善,退市规则不断细化、日趋严格,退市指标更加多元全面,与境外成熟证券市场的主流发展方向保持一致。同时,证监会在退市制度中明确了证券交易所在退市工作中的主体责任,对于应当退市的公司,交易所坚决做到“出现一家、退市一家”,维护退市制度的严肃性和权威性。

股价低于面值的退市指标是深沪交易所在2012年修订退市相关规则时,借鉴海外市场经验新增进来的。业内人士指出,深交所依法依规对中弘股份做出终止上市决定,是对市场主体自治行为和投资者市场化选择的尊重和保护,也是进一步健全资本市场基础功能、提升资本市场有效性,强化理性价值投资理念的体现。随着我国资本市场不断走向成熟,退市逐步市场化、常态化、法制化,交易所作为资本市场的“看门人”,在落实退市主体责任上将发挥越来越大的作用。

原标题:中弘股份明日进入退市整理期!深度复盘“破面退市第一股”背后的5大内因