微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

最近1个月,密切跟踪指数的ETF基金份额暴增超700亿份,今年以来的份额增长已超过1200亿份。北上资金、社保、保险、银行配置型资金等机构投资者的涌入,使ETF狂飙猛增。

有人认为,ETF猛增是熊市后期的典型特征,机构用ETF抄底轻车熟路。

近1月份额规模增加超700亿份

Wind数据显示,截至11月8日,全市场140余只股票型ETF的最新资产规模为3086.83亿元,总份额为2080.64亿份,1个月增加了739.89亿份。今年以来,股票型ETF累计增长1251亿份,呈现明显加速之势。

数据来源:Wind

某大型基金公司指数投资部总监称,新增资金来源包括北上资金、社保、汇金、保险资金,以及银行配置型资金在资管新规下的投资等。

相比主动选股,买入ETF的投研成本更小,更易跟上市场走势,在A股政策底、估值底相继出现后,ETF堪称“抄底利器”,并且ETF费率较低,对于大体量资金而言,ETF更适合成为配置型工具。

与以往主要是机构在场内买入不同,今年个人投资者买入ETF的比例也在增加。根据2017年年报和2018年半年报,2018上半年个人投资者持有前十大ETF的总份额是253亿份,较2017年底增长131亿份。

机构抄底ETF是典型熊市中后期特征

某大型基金公司指数投资部总监称,ETF规模短期骤增是熊市中后期的典型特征。

历史数据显示,以往每到熊市中后期,都会有机构资金抄底ETF,等到牛市初期,ETF会被赎回,牛市中后期又会有明显买入。尤其当特定板块跌到市场公认的“估值底”,资金借道ETF的意愿就比较强烈。等市场回暖,买入主动权益类资产的可能更大。

中证君选取了几只最典型的ETF:

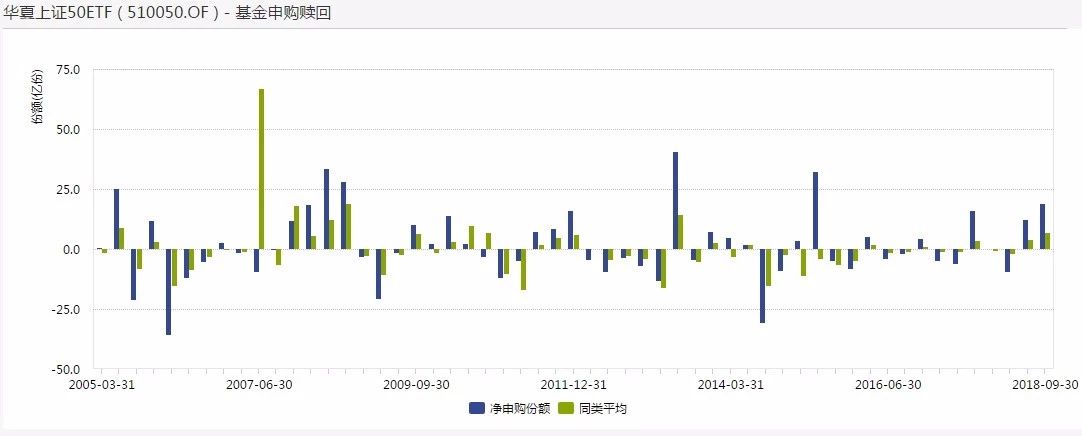

2013年二季度(熊市中后期)、2015年二季度(牛市中后期),华夏上证50ETF净申购明显。

华泰柏瑞沪深300ETF在2014年四季度(熊市后期)出现了明显的净申购,并在2015年一季度(牛市初期)被明显赎回。

今年一、二、三季度,易方达创业板ETF连续出现明显净申购。截至三季度,创业板从最高点的3982.25点已跌去2/3,机构抄底意图不言自明。

头部公司优势明显

从数据可以看出,资金涌入的都是头部公司的ETF产品。一家大型基金公司金融工程部总监表示,在这场越跌越买的ETF“暗战”中,只有头部公司能从中受益。

因为ETF完全复制指数,很难做出超额收益,因此管理ETF更像是个技术活,基金规模大代表流动性好,公司布局早意味着其业务系统的稳定性、人员熟悉程度、运维的安全性等各个方面,经受住了时间的考验,对机构的说服力更强。

例如提到上证50,华夏基金是龙头;提到沪深300ETF,基本是华泰柏瑞、华夏、嘉实三家;提到中证500ETF,南方基金的规模远大于其他几家。创业板ETF则被易方达占据完全优势。

上述大型基金公司的指数投资部总监也表示,ETF市场非常看重流动性,流动性和过去的规模有关。在头部公司完成布局以后,国内鲜少有弯道超车的案例,国外也很少。

但值得一提的是,华安创业板50ETF是今年的一匹黑马,从年初的2.8亿份暴增至11月8日的215.6亿份,份额增长77倍,令业界称奇。 业内人士认为,创业板跌到“估值底”,机构投资者在屡次寻底过程中希望找到相对安全的标的,创业板50ETF也就成为了最好的配置标的。机构越跌越买的逆势布局思路,也成就了这只基金规模的猛增。