微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

首家券商系融资租赁公司拟赴港上市!

港交所资料显示,海通证券全资持股的海通恒信国际融资租赁有限公司(下称“海通恒信”)已于日前提交上市预披露文件。这家海通证券在2014年收购而来的融资租赁公司,资产规模约700亿元,上半年实现净利润6.5亿元。

此前,海通证券已于去年上半年审议通过海通恒信拟分拆独立赴港上市的议案。

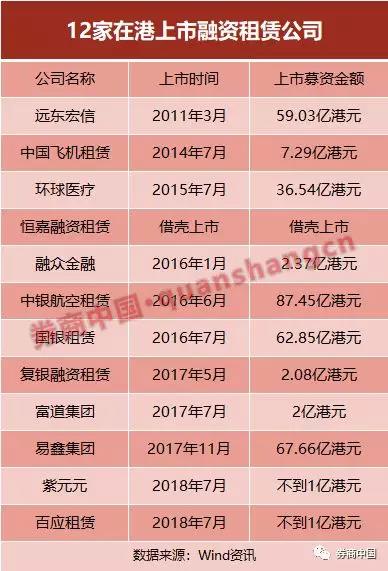

截至目前,已有12家融资租赁公司在港上市(含金融租赁公司国银租赁),其中在香港主板上市的有9家。

首家券商系融资租赁公司

预披露文件显示,海通恒信此次上市由海通国际、中金香港证券、花旗、招银国际联合保荐。公司此次计划募集的资金主要有三大用途:

1,发展融资租赁业务和保理业务

2,发展境外飞机租赁业务

3,补充营运资金

海通恒信也是中国首家具有券商背景的融资租赁公司。2014年,海通证券收购恒信金融租赁全部股权,此后经过多轮增资、更名。截至发行前,海通证券通过海通开元投资持有海通恒信34.9%股权,通过全资孙公司海通恒信金融持有公司65.1%股权。

除该公司外,我国还有3家券商系融资租赁公司,包括光大幸福国际融资租赁、国泰君安融资租赁、中证寰球融资租赁,分别为光大证券、国泰君安证券、中信证券下属子公司。

根据弗若斯特沙利文的资料,以2017年总收入及年末资产规模计算,海通恒信在商务部监管的外商投资融资租赁公司中排名第三,去年总收入在中国所有的融资租赁公司中位列第12位。

其中,2015年至2017年间,海通恒信资产规模保持38%的复合年均增长速度,3年间的营收、净利润复合增长率则分别达到24.8%、53.5%。

截至今年6月末,海通恒信总资产较年初进一步增长15%至697.6亿元,生息资产不良率仅为0.95%。上半年,公司实现营业收入24.5亿元、实现净利润6.5亿元,分别同比增长31%和0.8%。

据了解,公司业务包括融资租赁、经营租赁、保理、委托贷款及其他贷款、咨询服务。上半年,来自融资租赁、咨询服务、保理的收入占比分别为69%、15%和12%。

海通恒信在预披露文件中这样描述其经营模式:依托“一体两翼”业务发展战略,一方面通过总部六大业务部门实现行业聚焦积累行业经验,这六大部门包括公共服务业务总部、机构与网络金融部、建筑建设业务总部、小微事业部、工业业务总部、医疗健康事业部。

另一方面,借助海通证券遍及全国属地化经营网络的经验与资源,构建海通恒信覆盖全国的分支机构网络,深耕当地市场,从而快速响应客户需求,降低管理成本。

12家融资租赁公司在港上市

资料显示,截至去年末,中国共有9090家融资租赁公司,这既包括商务部批准的融资租赁公司,也包括银监会批准的69家金融租赁公司。其中,商务部批准的融资租赁公司按照股东构成不同还包括:

1,外商投资融资租赁公司:去年末共8745家,融资租赁合同余额约1.9万亿元,以平安租赁、海通恒信、远东国际租赁为代表;

2,内资试点融资租赁公司:去年末共276家,融资租赁合同余额约1.88万亿元,以渤海租赁、长江租赁、国信租赁为代表

与内资试点融资租赁公司相比,外商投资融资租赁公司具有独特优势:一是在许可经营模式方面的监管及限制较低,譬如外商投资融资租赁公司可以从事保理业务;二是可以在获得外债额度后进行境外债务融资,境外融资还可以用于境内业务;三是准入条件低,而在营业牌照方面的限制少。

整体来看,融资租赁公司登陆资本市场主要有五种情形:一是A股主板直接挂牌;二是A股主板借壳挂牌;三是H股挂牌及借壳挂牌;四是新三板挂牌;五是新三板公司涉及融资租赁业务。

2011年,远东宏信成功登陆港股市场,拉开了境内融资租赁公司上市的大幕。近两年来,租赁公司走向资本市场的步伐明显提速。

仅仅是在H股,我国就已有12家租赁公司成功登陆港股市场,分别是远东宏信、中国飞机租赁、环球医疗、恒嘉融资租赁、融众金融、中银航空租赁、国银租赁、富银租赁、富道集团、易鑫集团、紫元元、百应租赁。其中,在香港主板上市的有9家,除了2015年借壳上市的恒嘉融资租赁之外,其余11家都是通过IPO的方式完成上市。