微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

本周港交所又将迎来两家大型企业上市,一家是号称餐饮界“航空母舰”的海底捞,另一家则是被称为“新经济金融服务第一机构”的华兴资本。

根据海底捞9月24日公布的配售结果,此次全球发售4.25亿股,其中香港发售3820.8万股,国际发售3.86亿股,发行价每股17.8港元,每手1000股,申购一手需1.78万港元,成为香港史上入场门槛最高的新股。

申购一手1.78万港元,海底捞成为港股门槛最高新股

9月24日,海底捞公布了IPO全球配售认购结果,全球发售合计42453万股,其中国际发售的最终认购股份数为3.86亿股,占全球发售初步可供认购的发售股份总数的91%;香港公开发售的最终认购股份数为3820.8万股,占全球发售初步可供认购的发售股份总数的9%,超额认购约5.56倍,参与人数1.3万人,,一手中签率为60.01%。

海底捞此次发行定价为17.8港元,每手1000股,也即是说,投资者最低入场门槛费用达1.78万港元,一通证券行政总裁宓光辉表示,这高于早前上市的歌礼制药的1.6万港元,成为香港史上截至目前为止入场门槛最高的新股。

值得一提的是,根据富途牛牛数据显示,海底捞昨日(注:港交所昨日开市,今日休市)暗盘开盘报18港元,收盘报19.26港元,较招股价涨8.2%,以此计算每手可赚1460港元。

以下为海底捞配售结果:

千亿港元、市盈率76倍,海底捞贵吗?

根据富途牛牛提供数据显示,截至9月24日暗盘收盘,其市盈率(静态)已达到76.43倍,海底捞总股本为53亿股,以17.8港元计算,总市值约943.4亿港元。如以昨日暗盘交易数据计算,海底捞总市值已逾1000亿港元,而同行呷哺呷哺截至目前总市值为123亿港元,市盈率23倍。

海底捞VS呷哺呷哺:谁的财务数据更亮眼?

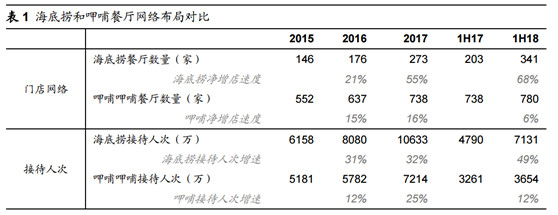

招股书数据显示,截至2018年上半年,海底捞合计餐厅数量为341家,较去年同期净增68%;呷哺呷哺餐厅数量780家,较去年同期净增6%。

在接待顾客总量上,2017年海底捞合计接待用餐顾客1.1亿人次,同比增长32%,2018年上半年这一数字达到7131万人次,同比增长49%。呷哺呷哺2017年顾客人次7214万,同比增长25%,2018年上半年3654万人次,同比增长12%,从接待顾客总量上,海底捞远高于呷哺呷哺。

(数据来源:海底捞招股书、呷哺呷哺历年财报、海通证券研究所)

从两家收入来看,2015年-2017年,海底捞收入从57.6亿元增长至106.4亿元,复合年增长率为36%,2018年上半年收入同比增长54%至73.4亿元;同期呷哺呷哺3年复合增长率为23%,2018年上半年收入同比增长34%至21.4亿元,海底捞的收入增速高于呷哺呷哺。

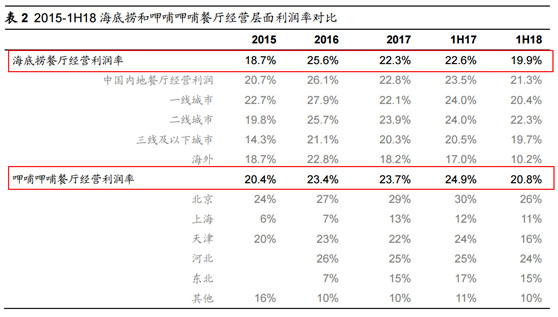

但从经营利润率指标来看,呷哺呷哺2017年度及2018上半年餐厅层面经营利润率分别为23.7%、20.8%,高于海底捞的22.3%、19.9%,且海底捞从2017年-2018年上半年餐厅经营层面利润率开始下降。

国泰君安分析师刘越南认为,由于海底捞会在今年大量开店,预计海底捞公司收入和净利润有大幅增长,考虑到可比公司的2019年平均PE18.3倍,海底捞作为行业龙头,且预计未来三年业绩复合增速为52%,理应享受更高估值,上市后市值约在人民币800亿元左右,折合港币910亿左右,也就是说海底捞估值并不算贵。

募资73亿港元,5家基石投资者认购29.4亿港元

根据海底捞全球配售结果公告显示,此次全球发售募资净额约为73亿港元,所得款项净额将用作下列用途:

1、 约60%(43.6亿港元)用于为2018年至2020年的部分扩充计划提供资金,按估计资本开支每家餐厅约人民币800万元至人民币1000万元计算,金额将涵盖公司在中国开设约420家新餐厅的开支。

2、 约20%(14.5亿港元)将用于开发及实施新技术,其中约8%(5.8亿港元)将用于食品安全有关的项目,例如智能厨房技术,及约12%(8.7亿港元)将用于提升客户体验的项目,包括虚拟现实及沉浸式就餐技术及定制化口味技术。

3、 约15%(10.9亿港元)将部分用于偿还来自招商银行(香港)分行8.5亿元的贷款融资,以及花旗银行(中国)北京分行的信贷融资4000万美元,该贷款融资为期1年。

4、 约5%(3.64亿港元)将用作公司的营运资金及作一般企业用途。

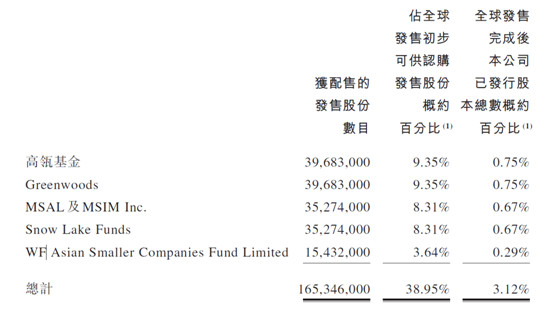

此外,根据发售价每股17.8港元计算,5家基石投资者合共认购1.65亿股,合计认购资金达29.4亿港元。这5家基石投资者分别为高领基金、Greenwoods、MSAL及MSIM Inc、Snow Lake Funds、WF Asian Smaller Companies Fund Limited,认购数分别为3968.3万股、3968.3万股、3527.4万股、3527.4万股、1543.2万股。

海底捞天花板危机

招股书显示,海底捞在2017年拥有门店273家,截至2018年6月30日已经增至341间,并进一步增至截至最后实际可行日期的362间,今年以来已经新开了90家门店,目标是今年还要继续新开110间。

根据海底捞募资用途来看,未来仍然将加大扩店速度,但同时也会面临一个问题,开店密度过于集中,门店之间竞争就更激烈,对现有餐厅的客单价和翻台率都有影响。

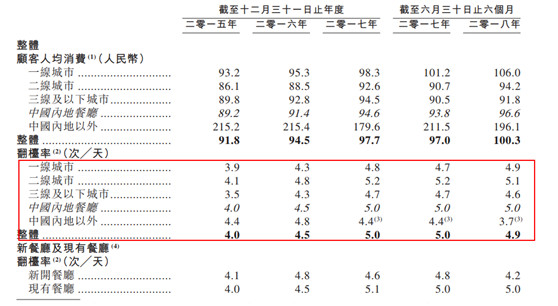

从翻台率角度分析,无论是一线城市、二线城市以及三线以下城市,翻台率截至2018年上半年到了5这个高水平后就很难继续增长,受限于营业时间和顾客用餐时间,这几乎没有提升的空间。

此外,迅速扩张后,管理系统未必能有效应对,包括食品安全及质量一致性不达标,餐厅店长人才库储备不全,供应链管理困难。

而在招股书风险提示一节中,宏观经济变化,导致消费水平下降,或公司成本提升的风险,也会对公司利润产生较大影响。

关注中国财富公众号