微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

“裁员+降薪”——近日,由部分上市券商半年报数据统计得出的“新现象”成了热点话题,且有个案“印证”:某上市券商的首席投资官因自营巨亏不再续聘;某券商分管经纪业务的老总跳槽到了银行……难道,凛冬将至?

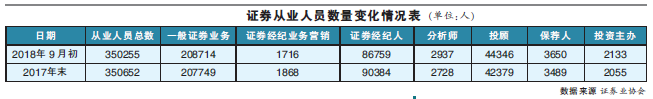

感觉有点冷就是凛冬么,未必,也许是你没有站在太阳下面,又可能你穿得不够多。看看权威数据吧,中国证券业协会截至9月初的最新数据显示,单看总数,券商从业人员今年以来减少397人,降幅仅0.1%。

有券商高管指出,部分证券公司的人数可能是有所减少,但其目的是“调结构”而非简单的砍人数。此外,近两年产业链上的证券投资、资管、金融科技类公司都吸纳了不少优秀人员,他们算不算从业人员呢?反观证券公司,如果没有抵御行业周期的能力,招人裁人完全看天吃饭,则必然陷于被动。

是全行业减员还是调结构?

证券业协会的权威数据显示,2016年、2017年是证券从业人员规模增长较快的年份。截至2017年末,证券从业人员总数是350652人。而截至今年9月初,证券业协会披露的最新数据显示:证券从业人员总数为350255人。也就是说,相比去年末,从业人员仅减员397人。如果算上资管公司、咨询公司等非券商的员工,则为36万人。

具体来看,过去证券从业人员队伍的扩张,主要表现在一般证券业务、证券经纪人和投顾人数的增长上。这表明,彼时证券行业的就业吸纳主要集中于基础性从业人员,“人海战术”曾是证券公司上规模的普遍策略。

但随着科技进步,人工智能对证券行业不断渗透,从业人员的结构也正在优化,今年以来,从业人员总数的下滑主要缘于证券经纪人的减少,而同时,投顾人数大幅增长,分析师、保荐人等还都在增加。

跨行业横向比较,当前的证券从业人员总数仅与建设银行(拥有35万员工)相当。

再纵向来看,32家上市券商2018年上半年营业收入合计1219亿元,同比降8%;净利润357亿元,同比降23%,但降幅低于行业平均(40%)。可见,已上市的大券商的收入和业绩波动相对较小,而中小券商则波动剧烈。由此,也将促进人才的流动和从业人员的结构优化。

人海战术的失败?

“前两年的大扩张,使投行出现大量冗员,今年缺项目少收入,连大投行都要裁员,更何况我们?”一家小券商的保荐人向记者表示。投行业务是今年券商下滑最厉害的业务板块,有50多家券商甚至在投行业务上颗粒无收。

虽然大家日子不好过,但保荐人的数量并未减少。证券业协会的统计数据显示,保荐人总数由去年底的3489人增至9月初的3650人。人数不减收入减,使得取消补贴、变相降薪成为投行的普遍现象。而尚未拿到保荐人资格的投行基础员工的数量更大,也是受冲击最大的群体。“今天收到不续约的邮件,整个团队不复存在了。”一位刚入职一年多的“投行新人”向记者哀叹。

“分公司的‘假投行’,还能有项目么?”一位投行人士嘲讽的话在微信群引起不少共鸣。当年“大干快上”之时,券商分公司及营业部都有分羹投行业务的冲动,但现在,显然现实已将理想击碎。

总体“歉收”不可避免,且今年的项目集中于大投行,所以基础薄弱又曾大举扩张的那些小券商格外难过。个别曾以投行为主攻方向的小券商,在寒冬中压力巨大。如九州证券曾号称招聘了600人的投行团队,但如今在册保荐人仅为9人。

谁在逆风飞扬?

在行业整体下滑的背景下,哪些券商的净利润、薪酬还能增长?

从上市券商上半年公布的数据看,有18家券商的员工数在增加,其余5家没有变动,另15家是下降的。

从薪酬看,有11家上市券商的职工薪酬总额同比增长,分别为中金公司、中信证券、国泰君安、申万宏源、中信建投、光大证券、长江证券、财通证券、东兴证券、第一创业和太平洋证券。

其中,薪酬增长最多的是中金公司,比去年同期多发了5.5亿元,国泰君安也比去年同期多发了2亿元的薪酬。同比增幅较大的有中金公司(27%)、长江证券(14%)、第一创业(11%)、太平洋证券(12%)。不过,中金公司的职工薪酬还包括了并表的中投证券,剔除中投证券,中金公司职工薪酬同比增加额是3亿元,同比增长17.4%,主要是由于业务上升、员工数量增加。

券商实力的分化,已生动体现在了员工的薪酬待遇上,且将加速人才的流动。

人的变化推动企业转型

最近,曾倡导打造中国最佳投资银行的招商证券总裁王岩辞职,收到内部邮件的员工几多唏嘘。中泰证券副总裁黄华则刚刚跳槽,将任职平安银行,作为券商经纪业务的资深人士,黄华曾大力倡导金融科技。

据统计,今年以来已有13家券商的董事长、总裁职位发生变动,对比之下,2017年全年总共也只有十多家券商发生高层变动。今年呈加速之势。

“新领导的提法和战略和以前都不一样了。”一位券商资深员工最近也在担心跟不上新的考核要求。高管变动,往往也显示了行业的发展更替,最老一批的券商高管退休,新一批的接任,继任者无论是知识结构还是战略重点都将与以往不同。

很多公司的转型都是从大量裁员和高层变动开始的。正如日本实业家稻盛和夫所言:应把萧条视为成长的机会,因为每闯过一次萧条期,公司的规模都会扩大一圈、两圈。

可以说,这两年是券商“最难过”的时候,但也正是受危机推动,部分券商开启了新的业务模式,将金融与科技、科技与服务连接,国泰君安的“双轮驱动”、华泰证券的“投顾+科技”、东方财富的“互联网流量变现”、中金公司的“机构客户”……这些做法都在行业萧条期见到了实效。