微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

近期,江西银行、郑州银行、青岛银行等10余家在港交所上市的中小银行,先后披露了2018年半年报。上述银行业绩进一步分化:部分银行盈利能力十分强劲,净利增速最高超过50%;也有个别银行缩表明显、营收与净利下滑。

梳理报告可知,多数银行营收净利实现双增。具体来看,今年刚上市的江西银行和九江银行业绩大增。江西银行半年报显示,集团营业收入53.37亿元(人民币,下同),同比增长22.35%;归属于股东的净利润15.75亿元,同比增长40.05%。九江银行上半年实现营收34.95亿元,同比增长32.1%;归属于股东净利润10.36亿元,同比增长52.5%。

广州农商银行的业绩也十分强劲,营收同比增长30.98%至81.75亿元,净利润为33亿元,同比增长26.68%。

不过,两家来自东北的银行——哈尔滨银行和盛京银行,业绩明显下滑。2014年在港交所上市的哈尔滨银行,业绩首次出现下滑,上半年营收、净利润分别为65.38亿元、26.06亿元,同比分别下降12.5%、2.03%。盛京银行上半年营收、净利润分别为60.29亿元、28.38亿元,较去年同期分别下降6.8%、19%。

与A股银行净息差、净利差企稳所不同的是,至少5家H股银行这类指标呈收窄之势。上半年,哈尔滨银行净利差为1.66%,净利息收益率为1.88%,分别较上年同期下降0.57个百分点和0.54个百分点。青岛银行净利差、净利息收益率分别为1.47%、1.35%,较上年同期分别下降0.15个百分点、0.44个百分点。

中国人民大学重阳金融研究院高级研究员董希淼向记者表示,中小银行吸收低成本存款能力相对较弱,受去杠杆、严监管的影响相对大一些,加之上半年流动性较为紧张,负债成本上升,净息差收窄情况会多一些,从而导致利息净收入减少。

作为影响银行盈利能力的重要指标——资本充足率水平,除了甘肃银行、江西银行等新上市银行之外,其他多家银行都呈下降态势。比如,中原银行核心一级资本充足率、一级资本充足率、资本充足率分别为10.74%、10.75%、11.59%,分别较上年末减少1.41个百分点、1.41个百分点、1.56个百分点。

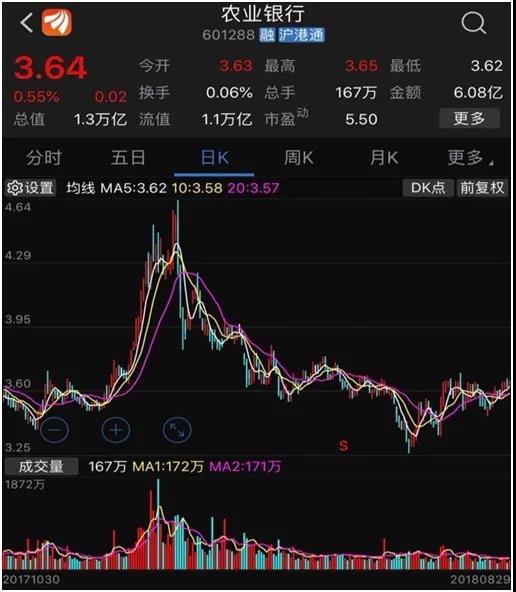

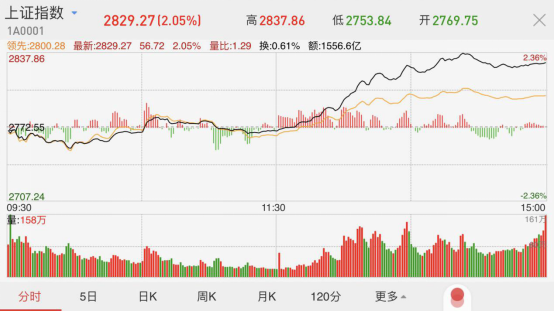

在资本金承压之际,在港交所上市的内地银行除了通过优先股、二级资本债等工具补充资本之外,另一种方式是市场关注的“回A”。记者梳理发现,港交所上市银行回归A股进行再融资已成趋势,徽商银行、哈尔滨银行、青岛银行、浙商银行、郑州银行、重庆农商银行正在“回A”路上,广州农商银行近期刚加入“回A”队伍,并已接受上市辅导。目前,郑州银行和青岛银行首发已过会,A股发行在即。