微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

四川第二家拟上市银行迈出上市的关键步伐。

港交所披露信息显示,泸州市商业银行(下称“泸州银行”)已于昨日提交上市预披露文件,由中信里昂证券独家保荐。这是第16家向港交所提出IPO申请的境内中小银行,也是四川第二家递交上市材料的本地银行。此前,成都银行已于年初完成A股上市。

在这之前,泸州银行在去年10月份的临时股东大会上审议通过有关H股上市的议案,证监会则在上周五接收了该行H股发行并上市的申请材料,并在本周四下发通知,受理该行相关上市申请材料。

值得注意的是,泸州银行也是所有拟赴港上市中小银行(含已上市)中资产规模、净利润规模最小的银行。即使与H股银行中规模最小的九台农商行相比,泸州银行也存在巨大差距。

泸州老窖为第一大股东,持股22.09%

成立于1997年的泸州银行,是四川省首批组建的城商行之一。截至目前,该行注册资本为16.37亿元,前十大股东中有多家泸州市国资委下属企业。其中,泸州老窖通过集团公司和上市公司合计持股22.09%,是该行第一大股东。

兴泸投资集团则通过直接持股以及兴泸居泰房地产、泸州市基建投资公司、兴泸融资担保公司合计持有泸州银行9.69%股权,该集团还是泸州老窖(上市公司)的第二大股东,持股约25%。

而泸州老窖集团与兴泸投资集团已签订一致行动协议。截至目前,两家公司对泸州银行的合计持股比例高达31.78%。

此外,四川佳乐集团通过集团及子公司合计持有泸州银行17%的股权,位列该行第二大股东;泸州鑫福矿业集团持股16.56%,为泸州银行第三大股东。不过预披露文件显示,根据法院判决,鑫福矿业集团所持有的全部股份全部已被冻结,目前法院尚未对此部分股权进行拍卖。

泸州工投集团则通过集团及全资子公司——泸州国资公司,合计持有泸州银行13.32%股权,为该行第四大股东。另外,持股比例高于5%的股东还有泸州市财政局,合计持股9.87%。

17个人撑起全行近四成营收

盈利能力方面,上半年该行实现营业收入8.4亿元,同比增长9.1%;实现归属于股东的净利润3.8亿元,同比增长30.7%。

整体来看,该行近年收入增长最快的是零售业务板块。2015年~2017年,泸州银行零售业务收入年复合增长率接近40%,高于其他业务板块。今年上半年,零售银行业务收入仍然同比增长32.3%至2.4亿元。

但零售业务并非该行创收贡献最大的业务板块,反而是金融市场业务,连续多年成为该行三大业务板块的第一大收入来源。2015年~2017年,该行金融市场业务收入分别在全行营收中占比38.8%、37.9%、38.3%,年复合增长率超过30%。

虽然上半年金融市场业务收入同比有所下滑,但仍为泸州银行三大业务板块的第一大收入来源。数据显示,上半年该行金融市场业务、公司银行业务、零售业务业务收入分别占全行营收的38.4%、32.6%和28.2%。

值得注意的是,截至6月末,该行金融市场条线职员仅有17人。也就是说,这17个人撑起了全行近四成的营业收入。

事实上,该行高管团队也颇为年轻。目前,该行董事长游江、行长徐先忠、监事长袁世泓分别只有44岁、49岁和48岁,5位副行长的平均年龄只有48岁,行长助理45岁。

资本充足水平迅速下降

资产质量方面,截至6月末,该行不良贷款余额较年初增长14.5%至2.2亿元,但不良率仅为0.91%,较年初下降0.08个百分点。

这一方面是由于贷款规模的较快增长;另一方面,近几年快速扩张的信贷投放尚未进入不良贷款爆发期,毕竟,不良贷款的生成总是存在滞后的。

一如原交行董事长牛锡明此前总结的信贷大投放后的资产质量变迁规律——“357”效应。即银行贷款超常增长后,“3年出现不良、5年风险爆发、7年大量损失”。

从预披露文件显示的数据来看确实如此。虽然该行不良率与上市银行相比处于低位,上半年关注类贷款也出现“双降”,逾期90天以上贷款也全部被认定为不良,但不可忽视的几个数据是:

上半年,该行逾期贷款同比增长约49%至3.5亿元;逾期90天以上贷款同比增长67%至2亿元。

上半年,该行不良贷款偏离度由年初的62%上升至91%,不良认定远不如年初严格。

此外,该行近几年的不良贷款拨备覆盖率、资本充足水平下降速度惊人。其中,2015年末、2016年末、2017年末该行拨备覆盖率分别为921%、487%和294%,今年上半年进一步降至275%。

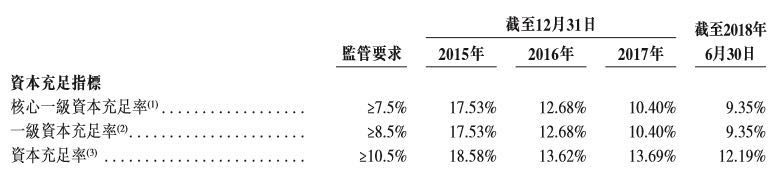

截至6月末,该行资本充足率、核心一级资本充足率分别为12.19%、9.35%,分别较年初下降1.5个百分点、1.05个百分点。从预披露文件中的截图中也可以看到,该行近年资本充足水平急剧下滑。

投资类资产占比高达43%

截至今年6月末,泸州银行总资产较年初增长5.2%至745.6亿元。而此前三年,该行资产规模年复合增长率高达49.4%。

这也是泸州当地经济快速发展的几年,其中,2016年、2017年泸州市GDP增长率连续两年位居四川省内第一。今年上半年,泸州市GDP增长率达到9.2%,高出四川省平均水平1个百分点,GDP增速位列全省第二。

结构上看,该行投资类资产占据重要地位。截至6月末,该行投资类资产总额达323亿元,占全行总资产的43.3%。其中债券投资占36%,以金融债、国债和地方债为主;以非标为代表的资管计划、信托计划投资占比57%。

与此同时,该行贷款总额虽然较年初增长25%至约243亿元,但在全行总资产中的占比仍然只有32.6%,明显低于投资类资产。6月末该行存贷比也仅为53.9%,已上市银行中只有郑州银行、成都银行、贵阳银行低于该行,而在去年末,该行存贷比甚至低至46%。

具体而言,该行客户贷款中77.9%为对公信贷投放(含贴现),22.1%为零售贷款。其中,零售贷款中,44%为住房按揭贷款,42%为个人经营性贷款,个人经营性贷款也是该行近年增量最大的零售贷款。

对公贷款中,小微贷款占比近七成,“两高”行业贷款为零,向产能过剩行业发放的贷款仅占全行总贷款的0.3%,也并未产生不良。

截至6月末,该行对公信贷投放最集中的是房地产业,该行业贷款余额占全行贷款的17.2%;此外针对租赁和商务服务业的贷款占比也达到13.9%。值得注意的是,泸州银行在预披露文件中表示,“目前这两大行业贷款并未出现不良”。

一款定存产品支撑存款增长

截至6月末,泸州银行存款总额达到447.4亿元,较年初增长6.2%。虽然上半年对公存款增长乏力,甚至较年初有所减少,尤其是对公活期存款减少,但零售定期存款继续高速增长。

数据显示,6月末该行零售存款余额达196.8亿元。在这之前,该行零售存款在2015年~2017年的年复合增长率高达95.3%。

这主要得益于该行一款零售存款产品。2015年11月,该行推出“月月红”存本取息存款产品,这款5年期的定期存款产品,客户可以每月、每季或每半年支取利息,到期后一次性支取本金。

截至6月末,“月月洪”产品余额达到123.5亿元,占全行零售存款的63%。这也带动了该行存款成本的上升。数据显示,该行上半年零售定期存款成本高达4.68%,同比上升0.12个百分点。

受零售定期存款规模增长及成本高企,以及同业存单发行成本上升影响,该行上半年负债成本明显上升,哪怕生息资产收益率同比上升至5.52%,也阻挡不了负债成本对净息差的拖累。

上半年,该行净息差同比下滑0.21个百分点至2.3%,但与已上市银行相比,仍处于较高水平。