微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

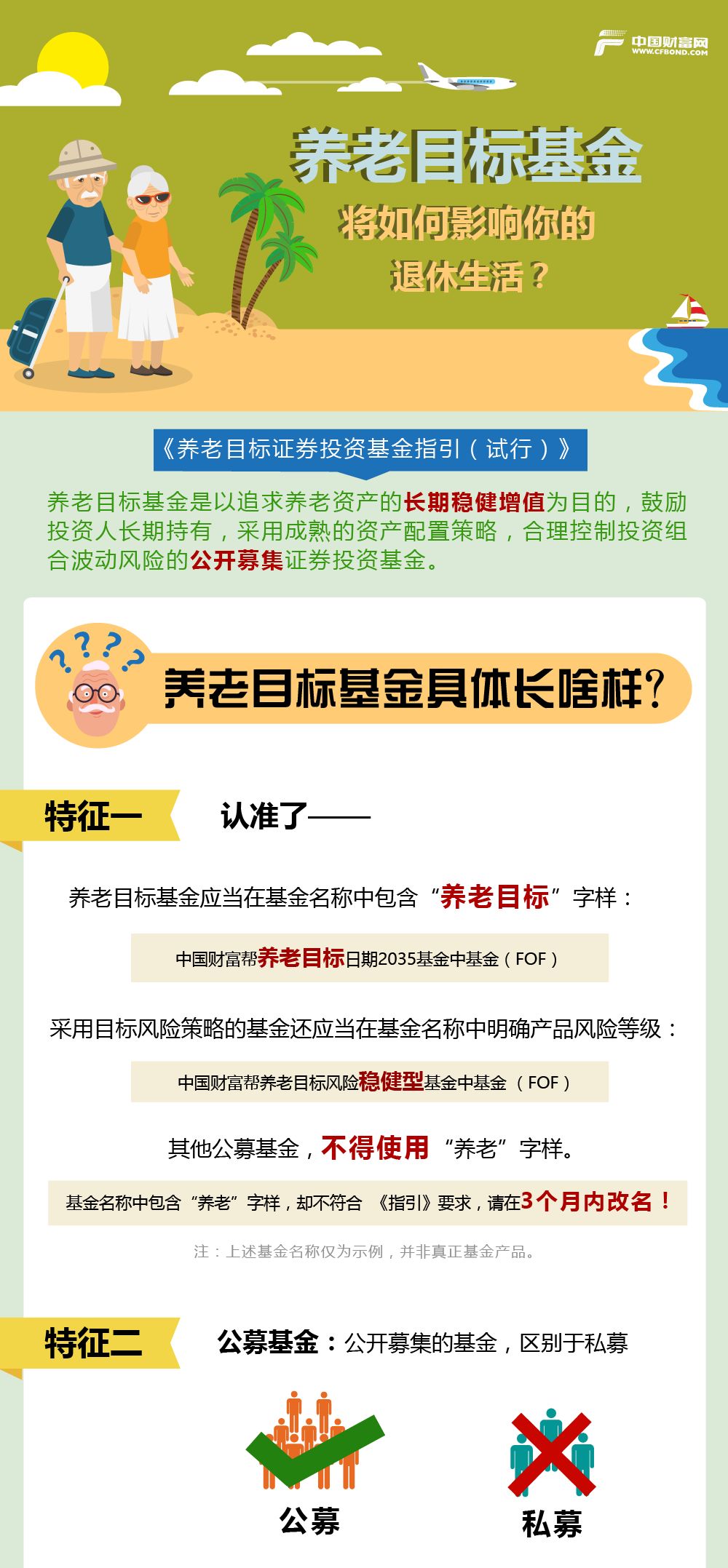

中国财富网讯(田欣鑫)备受瞩目的养老目标基金终于拉开销售大幕!据华夏基金发布公告称,华夏养老目标日期2040三年持有期混合型基金中基金(FOF)将于8月28日起开始发行。意味着在首批14只养老目标基金8月6日获批之后,首支养老目标基金启动发行,此类基金将正式走向市场。

虽然华夏基金率先启动发行,但目前更多的基金公司仍计划在9月份发行,也有公司表示,因托管行的系统改造和测试需要时间,或许要10月份发行。目前是养老目标基金的建仓良机吗?哪些人适合投资养老目标基金?如何配置养老目标基金最划算?中国财富网邀请前海开源基金董事总经理、首席经济学家杨德龙,以及鹏华基金资产配置与基金投资部FOF投资副总监、基金经理焦文龙为投资者作出分析。

市场底部特征显现 养老目标基金迎建仓好时机

杨德龙分析,当前A股市场经过大幅下跌之后,估值已处历史底部,上证综指的市盈率仅为12倍,接近前几次历史大底的市盈率。而市场的成交量则极度萎缩,上周沪市的成交额一度不足1000亿,说明市场确实已经具备了多个底部特征,是养老目标基金建仓的好时机。

焦文龙表示,现在A股处于寻底阶段,而养老目标基金作为长期资金,需要在估值合理的底部区域建仓,可以使得资金的安全性得到相对保障,所以目前的时机相对比较合适。

另外,焦文龙指出,投资还包括固定收益资产,从利差的角度来讲,目前正在回归一个相对正常的水平,也是一个比较合适的位置。当然,在养老金的投资中,固定收益类的资产只能作为生息资产来把握,而不能去做利率的波段。所以,综合固定收益类资产和权益类资产的表现,在当前的点位建仓,对投资人、管理人来说都是一个比较舒适的位置。

瞄准追求长期稳定回报的投资者 定投为最优投资方式

哪些投资者更适合配置养老目标基金?对此,杨德龙表示,养老目标基金、险资等长线资金,投资理念都偏向于价值投资,是通过长期持有一些优秀的基金或者优质的股票来获得稳定的回报。对于投资者来说,可以适当布局养老目标基金,尤其是对于一些追求长期稳定回报的投资者,可以重点考虑。

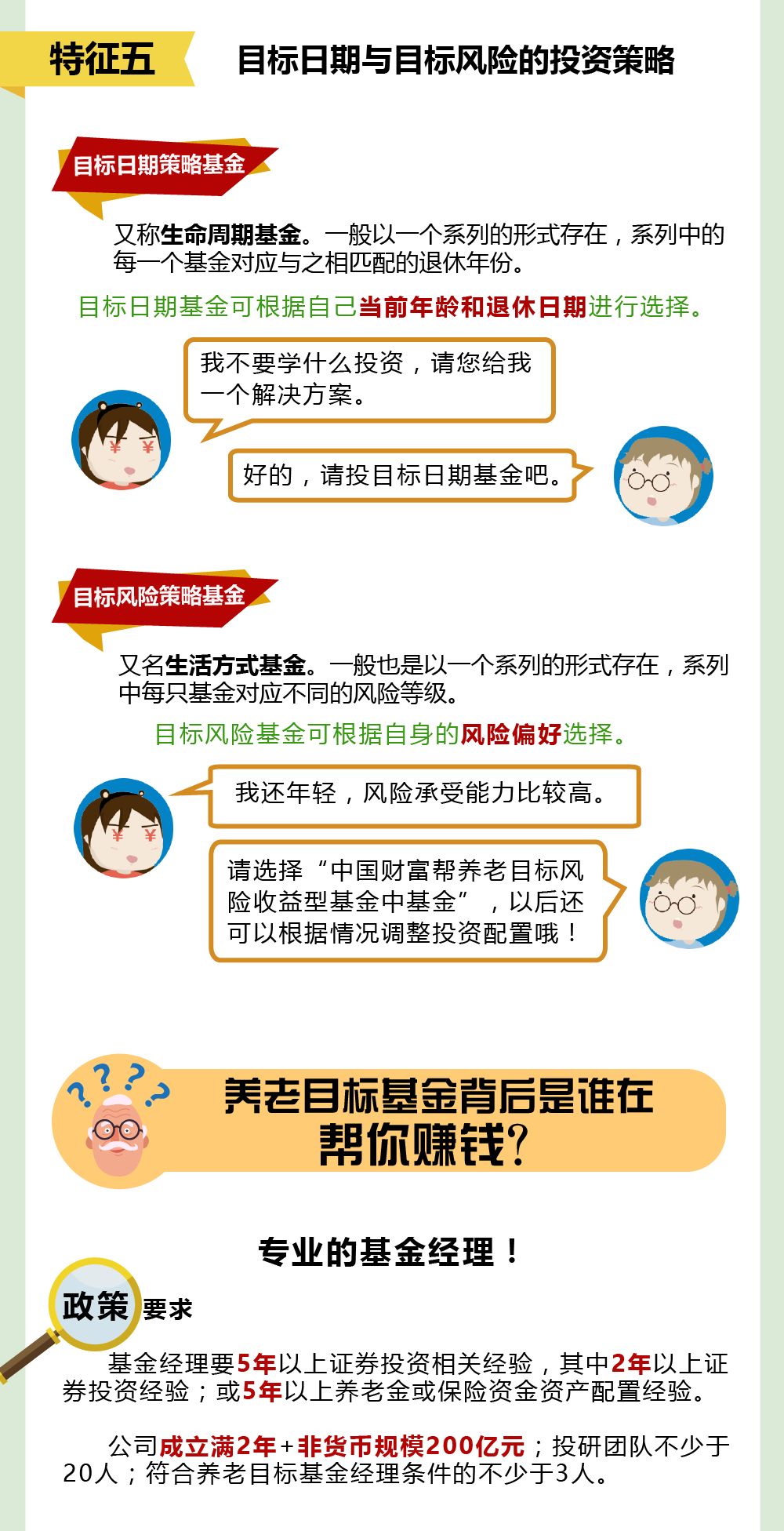

至于如何配置养老目标基金更划算?焦文龙表示,投资者首先要明白,养老目标基金是一个功能性的产品,一定要根据自身的风险偏好和资金周期合理配置。目前养老目标基金有两种产品形态,一种是目标日期型,适合支付日期比较明确的投资者,例如2035年左右退休的投资者就可以选择对应的产品,能确保退休时锁定收益。另一种是目标风险型,适合操作比较积极,对自己的风险偏好非常清晰的投资者。

对于具体配置的问题,焦文龙建议采用定期定额投资,因为定投首先可以平滑市场波动带来的风险,其次也有助于投资者形成良好的投资习惯,使得投资者淡化对短期收益的关注,减少短期市场波动对投资者情绪产生的巨大扰动,避免投资者在顶部区域或底部区域作出错误的投资行为。

焦文龙进一步解释,由于养老目标基金是一个功能性的产品,具体的配置金额取决于投资者对基金支付的需求,所以建议投资者通过各个渠道,包括使用像养老金计算器等工具辅助作出具体金额的配比。

当前还有部分投资者比较关注税收优惠政策,目前税延型养老保险已经开始试点,但还没有完全推广开,或许明年会进一步明确相关细则,等明确之后,投资者也可以从税收优惠的角度去考虑如何投资更加划算。

商业养老保险强调保障功能 养老目标基金强调增值功能

同为老百姓养老的“第三支柱”,养老目标基金和商业养老保险又有何不同呢?焦文龙表示,养老保险和养老基金在本质上有区别,保险强调保障功能,而基金强调增值功能。

从公开资料可以看到,税延型养老保险有三款产品,A款是固定收益,收益水平在3.5%左右;B款产品是固定2.5%的收益加浮动收益;C款是完全浮动收益型产品。因此,整体而言,养老保险更聚焦保障的功能,追求确定性的收益。

焦文龙指出,虽然商业养老保险产品能提供稳定的收益,以抗通胀为目标,为投资者退休生活提供一定的保障。但如果收益率水平显著低于经济增长率,投资者的实际购买力则仍是下降的。养老目标基金更加强调财富增值,能够实现在资本市场长期分享增长收益的过程,让投资者更加充分享受经济增长带来的红利,这也是为什么基金公司在打造养老目标基金时强调在对抗相对购买力下降过程中的增值功能。

养老目标基金将如何影响

你的退休生活?