沪市今日又创了一个新纪录,这次不是点位,而是萎靡的成交额——984.64亿元。这一成交额,在A股市场许久未见!

沪市成交额不足千亿,上一次还是发生在2016年1月7日,受熔断影响,A股当日交易时间不足20分钟,成交额仅799.82亿。

如果剔除熔断这一特殊情况,沪市日成交额不足千亿的时光还要追溯到2014年,但在2014年8月30日之后,沪市日成交额再无跌下千亿门槛。也就是说,沪市今日这一低成交额创下了近4年新低。

在A股市场有个“自行车理论”:当证券营业部门口停满自行车时就是行情最后的疯狂阶段;当证券营业部门口自行车寥寥无几时,就是市场见底时刻。如今,投资者更多则是在网上交易,少了“自行车”这一指标,而成交额就很好的代替了这一指标。

“在别人贪婪时恐惧,在别人恐惧时贪婪”。A股市场是否已经到了底部位置,谁都无法给出结论。既然无法给出结论,我们不妨看看以下A股市场出现的六大关注点。

关注一:人气低迷,流动性危机乍现

沪指今日收跌0.7%,报收2714.61点。虽然坚守住了2700点关口,但全天成交额却让市场惊呼诧异——跌破千亿,仅983.9亿元。而沪市最近一次日成交额不足千亿还是发生在2016年1月7日,受熔断影响,A股当日交易时间不足20分钟,成交额仅799.82亿。

更重要的是,如果剔除熔断这一特殊情况,沪市日成交额不足千亿的时光还要追溯到2014年,但在2014年8月30日之后,沪市日成交额再无跌下千亿门槛。也就是说,沪市今日这一低成交额创下了近4年新低。

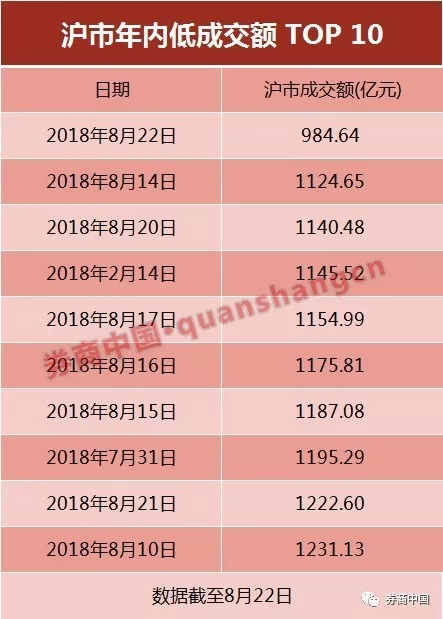

此外,截至8月22日,沪市单日最低成交额 TOP 10中,8次出现在了8月份。

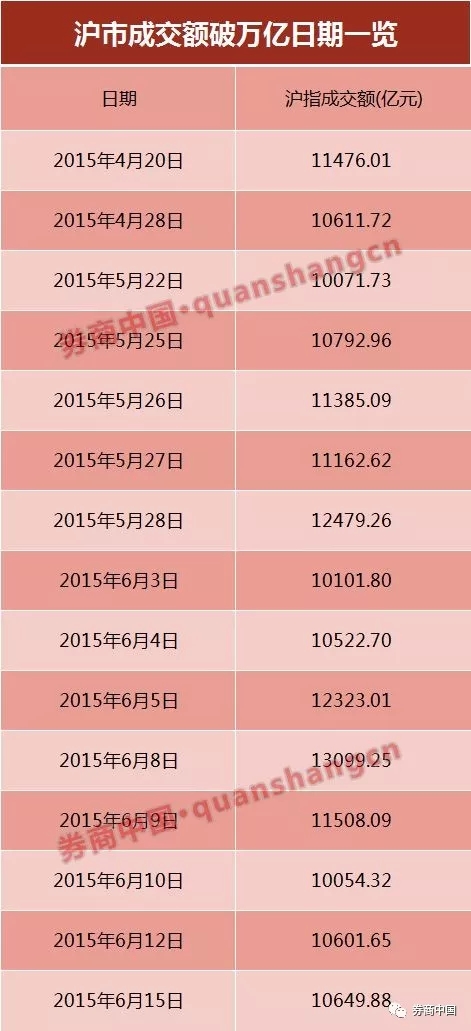

日成交额不足千亿是个什么概念?2014年8月30日,两市仅2521只股票(未考虑退市股票);而今日的A股市场股票数量已经达到3536只,期间增加了上千只股票,而成交额却返回了千亿之下。而且,在2015年牛市期间,沪市单日成交额曾一度超过万亿。

大盘成交低迷,更不用说个股。数据显示,今日成交额低于500万元的股票共有269只,而成交额不足千万的股票已达815只。要知道,三年前日成交额不足千万的股票才50只左右。

不少业内人士认为,个股成交额下降正是A股结构性变化的一大特点。在港股市场、美股市场,时常见到一整天没有一笔成交的股票,一天只有一两笔成交的股票更是比比皆是。

关注二:两融余额创一年来新低

截至8月21日,两市两融余额为8666.84亿元,已是连续第五日出现下降。而且,这一数据已经创下自2017年6月9日以来新低。

面对市场资金的持续流出,不少机构开始乐观以对。中信证券表示,8月份以来,消费板块的快速补跌反映了市场里之前最坚定持股的一批投资者开始减仓,从短期资金供求来看就是熊市末尾最后一轮的资金流出。市场流动性的持续衰退大概率会告一段落。

招商证券表示,横向比较而言,当前A股估值水平处在全球最低水平,纵向处在历史最低区间,已经对各种利空有了充分反应。短期内,也许恐慌情绪仍有反复,但是稍微拉长时间区间,大量公司估值水平已经有相当的吸引力。

此外,A股估值目前也处于历史低位。根据天风证券研报数据,截至8月17日,沪深300整体PE估值11.23倍,创业板指数PE为38.34倍,上证50整体PE为9.63倍,均处于2010年6月以来估值的较低水平,且各指数中位数估值均接近2010年6月以来最低位。

关注三:各路资金纷纷入场

险资:开始加仓入场

20日晚间,上证报发布消息称,多家大型保险公司确认已在当日加仓,加仓标的包括沪深300指数、中证500指数及金融股,每家的加仓规模有数亿元。

据券商中国记者了解,一家大型保险资管公司人士则称,公司近期在少量多次增加投资。此外,多家保险及年金投资人士均表示,短期看,市场在筑底阶段,不排除还有再往下探的可能,但是目前点位在长期来看不会太悲观,可以确认为长期底部。

养老目标基金:首只或下周发行

8月6日,14家养老目标基金获批。一方面,个人养老金的发展有利于完善我国的养老金体系,补充第三支柱,辅助缓解目前的养老压力。另一方面,养老目标基金入市会继续扩大机构投资者力量,为股市带来增量资金。

而最新消息显示,第一只养老目标基金(FOF)或于下周开始发行。

海外市场来看,作为以个人养老“第三支柱”的养老目标基金,发展空间十分巨大。数据显示,截止2017年底,美国公募基金资产规模18.7万亿美元,养老金作为机构投资者占比高达47.24%。而在美国28.2万亿养老金资产中31%投资于公募基金。

企业年金:每年有望给股市带来300亿增量资金

2018年7月23日,人社部在二季度新闻发布会上表示,将加快推进城乡居民养老保险基金和职业年金基金投资运营工作,职业年金入市指日可待。

按规定职业年金进行权益投资的比例不得超过30%,参考基本养老基金和企业年金入市情况,资金入市初期权益类投资比例基本不会达到上限,预计初期入市比例约10%,也就是说职业年金每年有望给股市带来约300亿增量资金。

外国人:9月15日起可开户投资A股

8月15日晚间,证监会进一步放开了外国人开立A股证券账户的权限,修订了相应规则,决定从9月15日起,在境内工作的外国人、在境外工作的境内上市公司外籍员工,无论是否在中国,都可以开立A股证券账户参与交易。

需强调的是,此次A股账户开放并非面向所有国家的所有投资者,必须是与中国证监会已经建立了监管合作机制的证券监管机构,其所在国投资者才有资格。截至目前,中国证监会已与62个国家和地区签署了68份双边合作协议,这些投资者有机会参与A股,人数约为几十万人。截至目前,A股账户中有12.5万港、澳、台居民。

招商策略发布研报称,近期鼓励资本市场发展的政策频出,养老目标基金获批、人社部加快职业年金基金投资运营、证监会提出继续扩大对外开放等,其共同指向就是积极引导机构投资者入市。目前来看,个人投资者和一般法人仍然是A股市场最主要的投资者,而各类机构占比仍较低。第一,各路机构资金入市将优化A股的投资者结构;第二,长线资金的壮大将使长期价值投资的理念逐渐深入人心,缓解目前A股市场羊群效应严重的现象;第三,低估值、高股息、优业绩的股票会持续得到市场认可,通过市场机制助优汰劣,提高A股市场的运行效率。

外资:年内超2100亿资金涌入A股

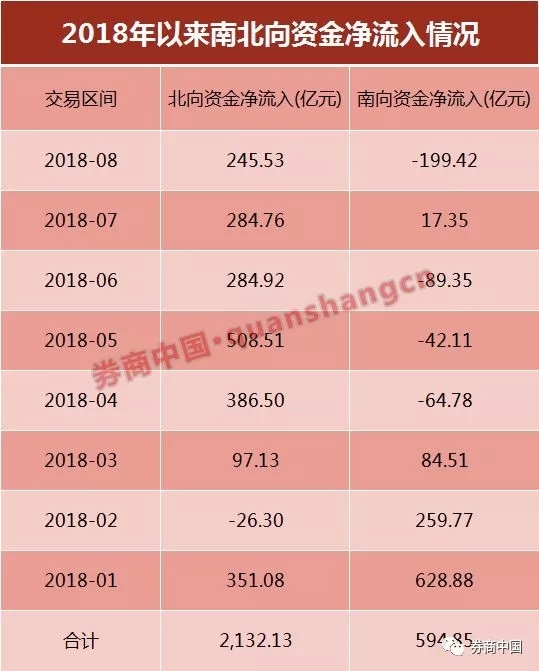

今日,北向资金再度实现净流入,净流入22亿元。其中,沪股通资金净流入19.43亿元,当日余额500.57亿元;深股通资金净流入2.57亿元,当日余额517.43亿元。

数据显示,即使A股今年以来出现较大跌幅,但外资涌入A股的速度丝毫未减,反而呈现加速态势。截至8月22日,今年北向资金净流入A股市场金额高达2132.13亿元,创下同期历史新高。相对于南向不足600亿资金的净流入,北向资金涌入A股的势头可见一斑。

总体来看,自2014年沪港通开通以来,北向资金通过陆港通进入A股的总金额为5607.29亿元,而今年不足8个月时间,北向资金净流入已达2132.13亿元,占比38%,接近4成。

关注四:外资入场速度开始加快

8月14日凌晨,明晟公司发布了2018年8月指数评估报告,将实施中国A股部分纳入明晟MSCI中国指数的第二步,纳入因子从2.5%提升至5%,提升后占明晟新兴市场指数的权重为0.75%。

根据申万宏源的测算,按照5%的市值纳入因子,2018年被动增量资金可能达到1000亿左右,而在更远的未来,100%纳入将到1.8万亿左右的增量资金。

此外,A股或将加入又一国际指数:富时罗素FTSE Russell。该公司CEO表示,若富时罗素决定9月将A股纳入旗舰指数,届时给予A股的权重可能高于竞争对手明晟MSCI。

更重要的是,经过近几年的发展,外资已成为A股重要持仓力量。

海通证券统计数据显示,截至2018年3月A股外资持股12016.33亿元,占A股自由流通市值比例为5.39%,其中R/QFII持股占3.6%,陆股通北向资金持股占1.8%,公募基金和保险在A股中投资总额约为1.9万亿、1.5万亿,占全部A股自由流通市值比重约8.4%、6.7%。

关注五:破净股数量创历史新高

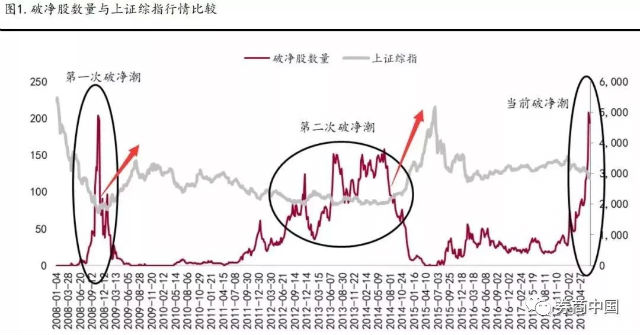

最新数据显示,截至8月22日,沪深两市破净股数量达到246只,创下历史新高。

万联证券表示,从历史数据来看,个股大面积破净多伴随着市场底部的到来,也是市场风险偏好被极度压缩的反应。2008年以来数据显示, 前两次破净潮与市场低点具有高度的共振性,虽然历史不会简单的重复,但破净股的配置价值却已逐渐凸显。

关注六:市场风格开始转换

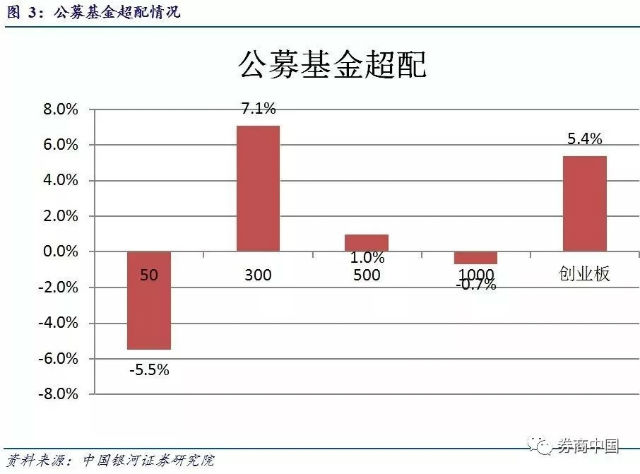

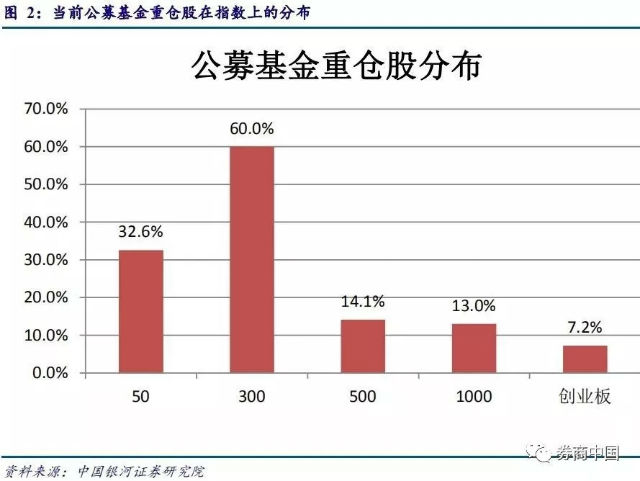

银河证券统计数据显示,公募基金重仓股在中证800+中证1000上的配置比例达到87.1%。其中在上证50、沪深300、中证500、中证1000、创业板综五个指数上的配置比率分别是32.6%、60.0%、14.1%、13.0%、7.2%。

值得注意的是,机构资金的选股风格已与去年不同。创业板获得公募基金超配,而去年表现抢眼的上证50却遭到基金减配。