微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

养老目标基金甫一推出,就备受市场关注。作为我国现有养老体系的补充,不少观点认为,个人养老时代来了。

8月14日,在上海举行的“看见养老投资未来”论坛上,券商中国记者从机构人士获悉,大部分工作已经就位,部分公司养老目标基金产品最快9月底将正式推出,其后2~3个月所有产品也会相继上线。

最快或于9月末正式发售

上周,14家公募基金公司首批获得了养老目标基金批文,并公布了获批FOF产品。这些机构分别是:嘉实、广发、中银、博时、华夏、富国、南方、万家、中欧、易方达、鹏华、银华、工银瑞信、泰达宏利。

8月14日,在上海举行的“看见养老投资未来”论坛上,上述14家机构联合蚂蚁财富共同推出理财用户服务联盟第二季,助力第三支柱养老体系建设。

作为首批获得批文之一的万家基金,此次推出了“万家稳健养老目标三年持有期混合型基金中基金(FOF)”产品。“定位稳健,在资产配置上,会注重低波动性、低相关性,不投股票型基金。”万家基金管理有限公司董事长方一天告诉券商中国记者,该公司产品定位稳健,在投资范围和策略上将更加严格,在基金产品合同里,将明确最大回测7.5%,下跌浮动率在9%左右。

方一天介绍,养老目标基金产品适用于不同人群,根据投资人的风险偏好不同以及机构间的投资策略不同,产品的特色、风险收益波动率都有变化。

数位机构人士告知券商中国记者,最快在9月底,将有养老目标基金产品正式推出,其后2~3个月所有产品也会相继上线。方一天透露,“养老目标基金产品相对还是一个新事物,当前,铺好线上线下的渠道,宣讲推广、投资者教育工作任务量比较大,需要大家接受认识,但是大部分工作已经就位。”

今年3月,证监会正式发布《养老目标证券投资基金指引(试行)》,支持公募基金行业服务个人投资者养老投资,这被认为是养老投资市场化改革中更好发挥公募基金专业投资力量的重要举措。也即,公募基金将作为个人商业养老账户的投资范围,个人投资者可以通过购买上述指引获批的公募基金产品,做养老理财投资。

根据规定,养老目标基金是指以追求养老资产的长期稳健增值为目的,鼓励投资人长期持有;养老目标基金定期开放的封闭运作期或投资人最短持有期限不短于1 年、 3 年或5 年的,基金投资于股票、股票型基金、混合型基金和商品基金(含商品期货基金和黄金ETF)等品种的比例合计原则上不超过30%、 60%、80%。

代销渠道已做好准备

此次养老目标基金产品有着严格的投资风险、投资策略限制。

中国社科院世界社保研究中心秘书长房连泉认为,面向普通投资人的养老目标基金,要能突出“养老”特色,参考国外的成功实践经验,应该尤其注意投资策略,比如产品目标、产品日期根据投资人的年龄、退休时间来动态匹配风险资产配比等。

据悉,国际上的养老金产品通常为目标日期基金(简称“TDF”),是指雇主或受托人提供若干到期日的基金,职工根据自己的年龄选择一个最贴近自己退休日的基金,然后,这只基金将随着退休日的临近而自动进行资产配置调整, 权益类资产比重越来越少,固收类资产比重越来越大。也就是说,类似于积累制原理,工作时储蓄、退休时休息。

房连泉分析,目前国内的养老目标基金本质仍是公募基金,并非真正国际上的TDF养老金产品,关键原因是不能锁定退休日期;而由短线投资向长线投资的转变需要制度和环境的培育过程。

据了解,多个代销渠道已经为养老目标基金产品上线做准备。

“一旦有产品正式推出,蚂蚁财富随时可以上线。”蚂蚁金服财富事业群常务副总裁祖国明告诉券商中国记者,去年下半年就设立了养老项目组,为了帮助用户提早进行养老规划,近期也将上线基于开放+AI技术的一站式养老服务,用户通过“养老账户”能够看到养老基金、社保、医保、养老投教等内容和资讯,未来还会有养老规划小工具等与养老有关的丰富服务内容。

“通过大数据风控等做到精准匹配、千人千面,为投资者推送量身定制的养老财富管理计划;并将确保投资工具好用、便捷,收益显性化;而且丰富相关养老投教知识,不仅做一个投资渠道,更是一个综合投资者教育平台。”祖国明介绍,养老是典型的因个体发展和家庭综合情况都要考虑的场景,蚂蚁财富根据用户的具体情况利用AI技术智能调整养老资产匹配,机构也可以根据用户的情况变化输入因时而异的匹配投顾服务,实现一人一策,贴合需求。

据悉,首批14只养老基金将会全部上线蚂蚁财富,待各家基金公司发行准备工作完毕后,用户就可以在支付宝平台购买。

你开始规划养老了么?

根据2017年底人社部发布的《中国社会保险年度发展报告2016》,全国已经有13个省份养老保险基金累计结余的可支付月数不足1年,个别地区赤字超过200亿元。今年以来,国家陆续推出税延险等举措,建立养老保障第三支柱,更让不少人意识到,养老不能全靠政府,需趁早增加个人投入。

图片来源:中国社科院世界社保研究中心秘书长,房连泉

一方面养老要靠个人;另一方面,由富达国际、蚂蚁财富发布的《中国养老前景调查报告(2018)》显示,超过95%的年轻人对养老金制度并不了解,超过50%的年轻人尚未对养老有任何计划和储备;大多数年轻人认为舒适养老需要180万,该《报告》测算,如果每个人都开始将目前四分之一的收入作为养老储蓄,达成该目标将平均需要109年。

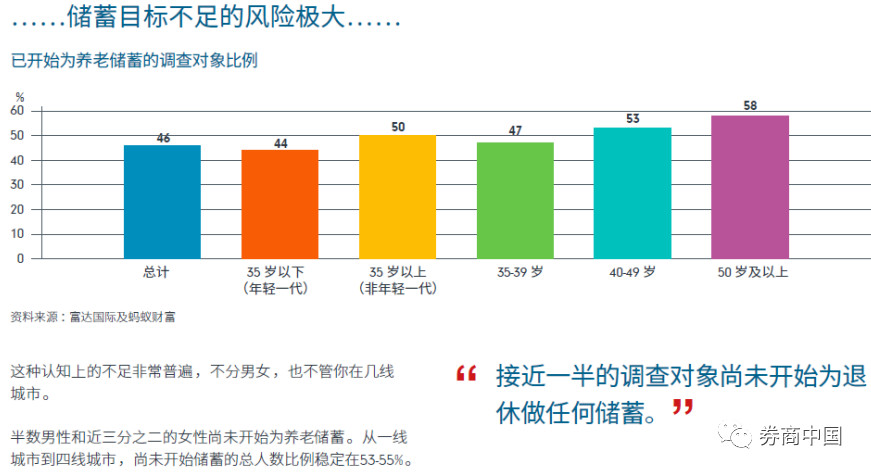

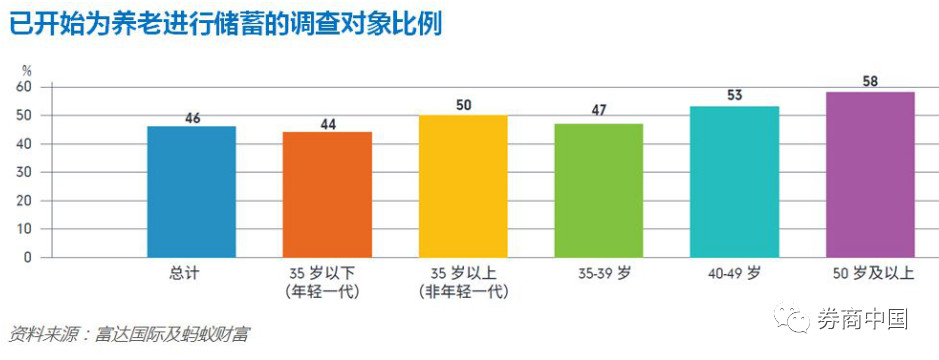

1. 54%调查者未开始为养老储蓄

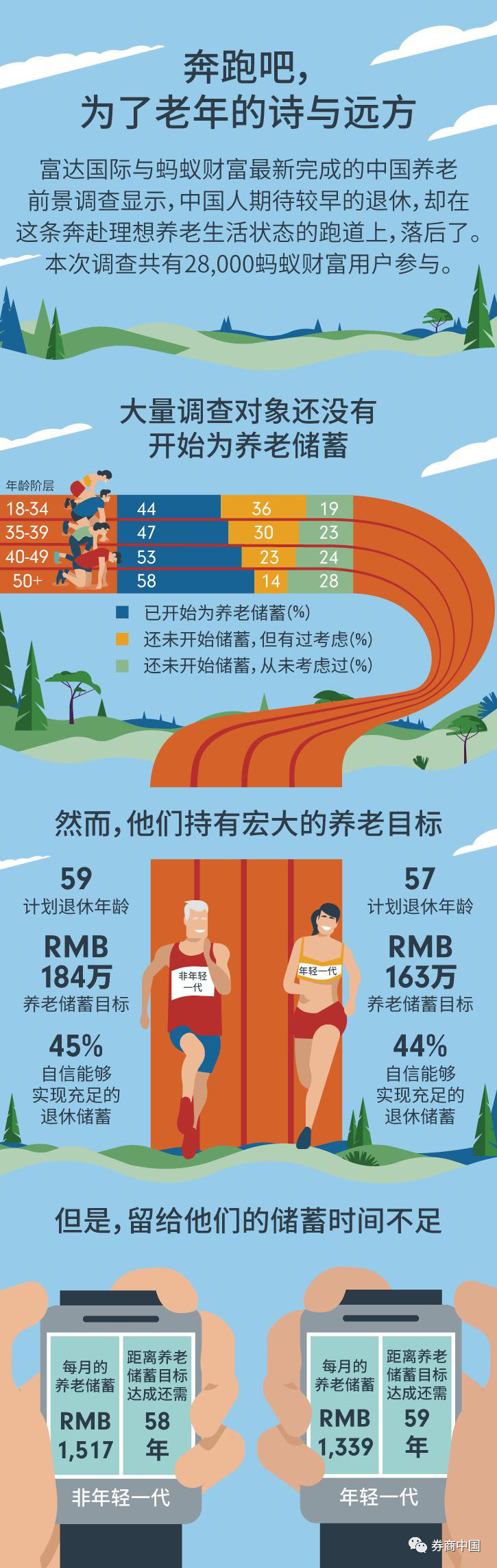

《报告》对不同年龄层的28000名蚂蚁财富用户做了调查。调查显示,各年龄群体预期的平均退休年龄为58岁。但是,大多数人都并未开始为他们的理想而付出实际行动。

54%的调查对象都承认他们并未开始为养老而储蓄,这其中有42%的人处于50-59岁之间。事实上,他们为养老金储蓄的平均开始年龄为45岁。

在未开始储蓄的年轻一代当中,40%的人计划在40岁时开始储蓄,而38%的人表示还没有考虑过为养老做储蓄。

2. 舒适养老至少需要163万储蓄

大多数调查对象相信他们将会拥有舒适的老年生活。为了达成这个目标,在不考虑投资的基础上,调查对象认为他们每人至少需要有182.2万人民币的养老现金储蓄。年轻一代的目标储蓄略低一些,为163.4万人民币,都以现金为主,并且未考虑通胀因素。

调查数据显示,中国年轻人将目标退休年龄设定在 57岁左右。然而,仅有约44%的年轻受访者已经开始为养老退休存钱。在没有开始养老储蓄的受访者中,他们计划开始储蓄的平均年龄是 40岁,距离理想的退休年龄57岁,只有17年的时间来储备资产。

根据当前的储蓄状况和银行存款利率推算,在不进行投资的情况下,他们需要长达59年的时间才能存够相应的资金(163万)达到期望的养老储备水平。考虑利率因素,如果每个人都开始将目前四分之一的收入作为养老储蓄,达成这个退休目标将平均需要61年。

富达国际中国区董事总经理李少杰介绍,人们对退休的态度普遍乐观,但他们需要对养老体系如何运作有更多的了解。

“年轻一代正承受着作为'夹心一代'的压力,他们上有老,下有小,需要同时承担孩子教育和父母养老的开销。”李少杰分析,许多国家都面临现有养老体系无法负担日益加重的老龄化问题,尤其是中国经济结构调整,由投资导向变为消费导向,消费观念的转变带来个人负债率的上升,但是几乎三分之一的人完全没有退休储蓄目标。