微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

意气风发的收购并不总能带来皆大欢喜的结局,当潮水退去,疏忽大意者还可能受困深坑。

宁波东力上周的一纸公告引发市场关注,公司因去年8月收购年富供应链遭遇欺诈,后者法定代表人兼上市公司副董事长李文国、总裁兼上市公司董事杨战武因涉嫌合同诈骗罪、违规披露和不披露重要信息罪被批捕,其他相关责任人或被取保候审,或失联。

曾几何时,并购被视为快速抬升业绩水平的“好买卖”,即使业绩不能达标,也有约定补偿兜底,最坏的情况不过是计提商誉减值。而如今,类似宁波东力,刚把标的公司买到手就发现是金玉其外败絮其中,导致上市公司被“坑”的情况已接连出现,仅最近一段时间就有多起报案。

有分析人士认为,轻资产类标的公司的确存在“造假容易发现难”的问题,但上市公司的外延式发展本就应遵循谨慎原则,并购重组中遭遇欺诈,上市公司决策层及中介机构也有责任。

“收购陷阱”频现

收购完成后不久却发现被骗,这类此前罕见的“剧情”却在近期频频上演,除宁波东力,杰瑞股份、宜通世纪等公司均遇到类似问题。

先看宁波东力的收购案,该公司去年8月以发行股份及支付现金的方式,作价21.6亿元收购年富供应链100%股权,同时定增募集3.6亿元配套资金。彼时,交易对方承诺,年富供应链2016年5月至12月、2017年至2019年实现的扣除非经常性损益后的净利润分别不低于1.1亿元、2.2亿元、3.2亿元和4亿元。

看似颇具“成长性”的标的,却在收购后变成了巨大的陷阱。宁波东力最新公告透露,年富供应链方面隐瞒实际经营情况,通过多家海外关联企业,侵占资金,与客户串通,大肆财务造假,骗取公司股份及现金对价21.6亿元,骗取公司增资款2亿元,诱骗公司为之担保15亿元。

与损失惨重的宁波东力相比,杰瑞股份“受害”程度较轻且反应更为迅捷。该公司去年10月决定斥资2.09亿元,以受让股权及增资的方式投资湖南先瑞,总计获得75%的股权。但在收购完成后,杰瑞股份派驻湖南先瑞的人员发现,该标的企业存在财务造假、虚增利润嫌疑,导致收购时估值异常虚高。

杰瑞股份很快报案,相关涉案人员易湘琢、韦江等因涉嫌合同诈骗已被立案侦查并被采取刑事强制措施。根据8月4日的最新公告,杰瑞股份与湖南先瑞原股东对标的公司进行估值调整,决定以3000万元收购湖南先瑞100%股权,原股东方超出最新估价部分的违约不当所得将返还给上市公司。

对于上述案例,有投行人士提示,一旦发现欺诈行为,报案应是降低损失的最好措施。从另一角度看,报案也说明受害公司已无法以自身力量挽回局面,如收购款项已付,又追讨不回来,很可能要计提损失。

轻资产公司“坑”多?

由于审核较严、流程较长,并购重组中的欺诈并不多见,毕竟上市公司会做充分调查,还有诸多中介机构把关。那为何近期有多家公司在收购完成后才发现问题,甚至不得不诉诸法律?

记者梳理了相关案例,发现曝出欺诈风险的标的公司多具有轻资产、高业绩承诺、高估值等特征。

如宁波东力收购年富供应链一案,后者账面净资产仅2.72亿元,但评估价值达21.81亿元,增值19.09亿元,增值率高达702.69%。超高的估值增值率来自高额的业绩承诺(2017年至2019年扣非后净利润合计高达9.4亿元),但在此前的2014年至2016年,年富供应链的扣非后净利润仅2213.85万元、3966.92万元和1.56亿元。

杰瑞股份收购湖南先瑞时也设定了业绩承诺,2017年至2020年分别为1000万元、2000万元、3000万元及4000万元。可湖南先瑞2016年、2017年1月至7月的净利润分别仅为614.28万元、562.69万元。

更突出的一点是,年富供应链属于明显的轻资产运营模式,其净资产规模仅1亿元时,营收规模就能做到104亿元。而此前同样因合同诈骗惨淡收场的粤传媒收购香榭丽一案,标的公司香榭丽也是典型的轻资产公司。

上述投行人士认为,对于一些明显容易造假的行业,上市公司往往都心中有数,不会贸然涉足。可轻资产运营模式本身并没有问题,有些企业甚至还看起来非常优质,可能令上市公司过于相信其商业模式,对现金流、主要客户等细节审查不严,没能及时识别潜在风险。

中介机构难辞其咎

对中小投资者来说,对上市公司所购标的资产是优是劣,去亲自走访调查显然不太现实,多数人只能通过信息披露来作判断,而其中的真伪,则需要相关中介出具专业报告来证明。

在上述案例中,中介机构的责任显然不可回避。为以更合理的价格收购标的资产,上市公司要花费大量资金支付中介费用,这些成本最终要由股东来承担,如果付出了成本却不能避免造假、欺诈等风险,无论对上市公司,还是其股东来说,都非常不值得。

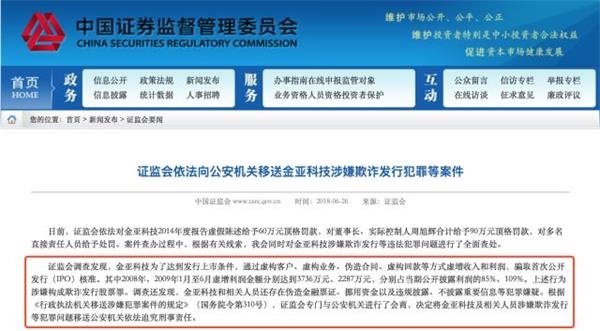

粤传媒并购香榭丽案一案的结果就说明了法律对此的态度。日前,东方花旗证券因在担任粤传媒财务顾问期间涉嫌违反证券法律法规,被证监会立案调查。而今年5月,广东省广州市中级人民法院出具《刑事判决书》,认定香榭丽公司及其负责人在与粤传媒签订、履行购买资产协议及盈利预测补偿协议过程中,虚构事实、隐瞒真相,骗取粤传媒现金、股份等并购对价共计4.5亿元及后续增资款4500万元。包括粤传媒3位时任高管、香榭丽3位负责人、中介机构东方花旗证券原投行部董事因不同罪名被判刑。

宁波东力收购年富供应链一案中也少不了中介身影,其独立财务顾问是国信证券、法律顾问是国浩律师(上海)事务所、《审计报告》等由立信会计师事务所(特殊普通合伙)出具,它们在交易方案中承诺,保证此次交易申请文件的真实、准确、完整,如交易申请文件存在虚假记载、误导性陈述或重大遗漏,上述证券服务机构未能勤勉尽责的,将承担连带赔偿责任。

市场人士认为,宁波东力现阶段最重要的是尽可能追讨款项,降低损失,相关人员及中介如果确有过错,自然逃不脱法律制裁。