微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

有些公司今年还是民营,也许明年就是国企了。

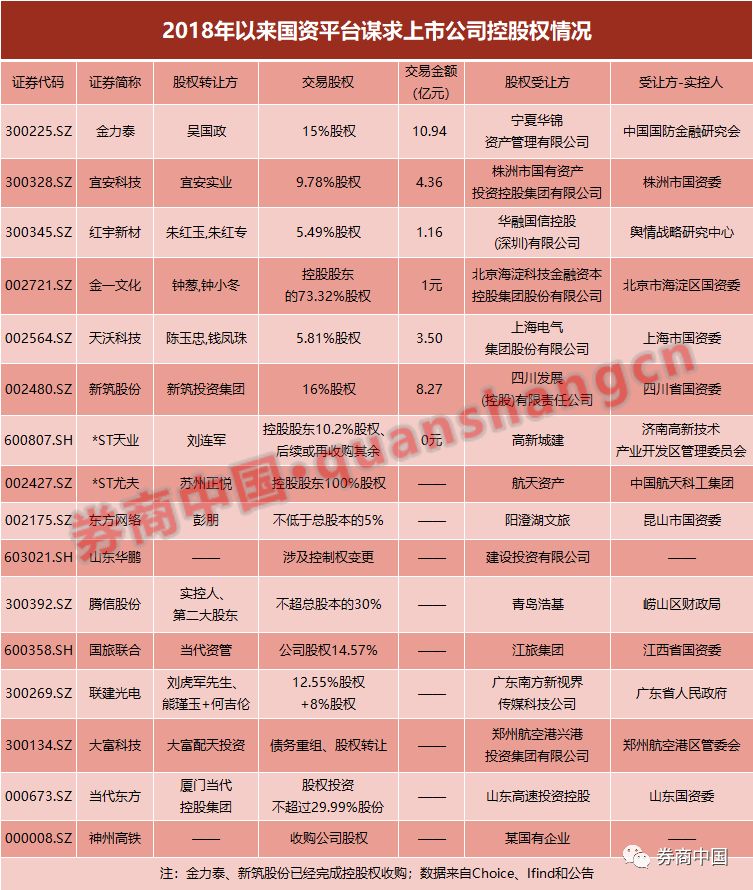

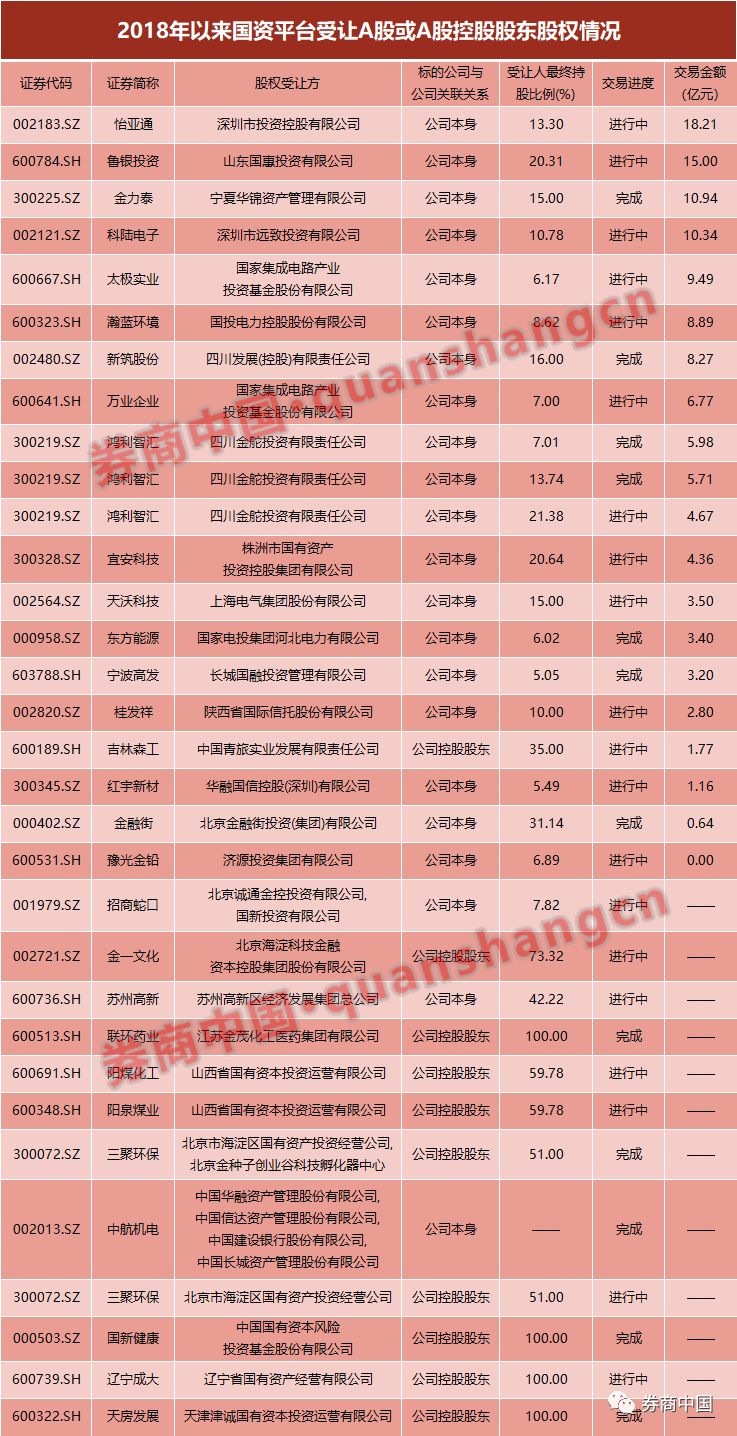

股票市场低迷之际,国资平台却频频出击,年内多次接盘股权转让,甚至瞄准上市公司控股权、直接出手买壳,如一切推进顺利,未来将有16家民营上市公司变成国资。

据券商中国记者不完全统计,今年以来,国资平台共对28只A股(或A股控股股东)进行股权受让,合计受让股权32次,已披露交易金额达125.1亿元,不过,大部分股权受让都不会影响公司实控人。

不过,考虑部分公司未能计算具体交易金额,以及存在以1元钱出让控制权的案例,上述金额并未能充分反映国资平台的活跃程度。

更重要的是,截至目前,国资平台已经拿下2家上市公司控股权,还有13家控股权收购正在推进,其中大部分公司的市值在20亿元至30亿元之间,壳股特征较为明显,15股市值合计达到715.49亿元。

今年卖壳与往年有何不同?与以往不同在于,一些股东承受着债务和股权质押的巨大压力,因而不得不忍痛卖壳,导致今年出现了1元出售和0元出售股权的情况。

深圳国资三个月两度出手

科陆电子的一次股权转让,再次引发市场对国资行动的关注。

8月5日晚,科陆电子公告称,公司控股股东饶陆华与深圳国资委旗下平台“远致投资”签署了《股份转让协议》。经双方协商一致,饶陆华将以每股6.81元的价格转让1.52亿股给远致投资,转让价款合计10.34亿元。本次转让不涉及公司控股权变更。

科陆电子表示,远致投资基于公司拥有的核心技术及完整的产业链布局,看好公司在新能源业务领域的发展前景,对公司发展战略高度认可,希望借助自身的资源优势,帮助公司做大做强,进一步提升公司的盈利能力和竞争力。

不过,这一收购行动仍未提振公司股价,相较5.75元的收盘价,深圳国资委未进场已被套,浮亏比例超过15%。

但乐观一点来看,深圳国资委的进场价格已是三年新低区间,毕竟,在不久前的5月份,科陆电子股价曾达到7.17元,今年年初时甚至达8.93元,此时出手的成本已然低了许多 。

事实上,这已经是深圳国资委3个月内的第二次出手。

5月15日,怡亚通公告称,为促进公司长远发展、引入战略投资机构,公司控股股东怡亚通控股将其持有13.3%的股份转让给深圳投控,每股价格6.45元,合计转让价款18.2亿元,转让完成后,深圳投控将位列怡亚通第二大股东。

怡亚通公告称,深圳投控为深圳重要的大型国有资本投资运营公司和金融控股公司,肩负服务深圳现代化国际化创新型城市建设的重要使命,资本实力雄厚,高端服务业是重点打造的产业集群之一。

除了深圳国资委外,多个国资平台也在今年受让A股股权,只是大部分都不涉及控股权问题。

据券商中国记者统计,今年以来,各类国资平台共对28只股票(或控股股东)进行股权受让,合计受让股权32次,已披露交易金额达125.1亿元。

其中,交易金额较高的个股还包括金力泰、太极实业和瀚蓝环境,交易金额分别达到10.94亿元、9.49亿元和8.89亿元,受让方分别是宁夏华锦资产管理公司、国家集成电路产业投资基金股份公司和国投电力控股股份有公司。

两家上市公司已从民营变国资

也许是趁着股价低迷,国资平台今年加快了收壳步伐,年内收壳行动达到16次,其中有两次收购行动已告成功,其余14次收购行动仍在推进中。

四川省国资委已成功将新筑股份的控股权收入囊中。

8月6日,新筑股份公告称,控股股东协议转让股份过户登记手续已经完成,原股东已将部分持股转让给四川发展,转让完成后,新筑投资持股比例从22.91%降至6.96%,成为第二大股东;四川发展获得15.95%股权,成为第一大股东。

因此,新筑股份的实际控制人,也从自然人黄志明,转变为四川省国资委。

在此次收购过程中,参照每股7.91元的价格,原实控人出售控制权共卖了8.27亿元。截至最新收盘价,新筑股份市值为49.83亿元。

另一个收壳案例来自金力泰,原控股股东在卖出股权的基础上,再转让一部分表决权,从而将接盘方成功送上实控人宝座。

2月13日,金力泰原控股股东吴国政将15%的公司股权转让给宁夏华锦,同时将手头剩余的4.54%股权的表决权也全权委托给宁夏华锦行使,宁夏华锦实际可支配公司合计19.54%股份对应的表决权,公司实际控制人由吴国政变更为中国国防金融研究会。

据该研究会官网介绍,中国国防金融研究会是经国务院和中央军委批准组建的全国性、学术性、非营利性高端智库组织,2016年5月12日在北京成立,旨在围绕国防金融领域的重大问题,进行理论研究、政策分析、方案设计和学术交流,为国家和军队提供决策咨询服务。

根据中国社会组织公共服务平台信息,中国国防金融研究会的住所为河北省涿州市,业务主管单位是国防大学政治部。

根据企查查数据,除了宁夏华锦外,这个智库组织还投资了凯泽润亚控股公司和国金智盛(北京)国际贸易公司,持股比例分别达30%和30%,这两家公司的注册资本分别为1亿和1000万元。

今年卖壳大不同

尽管炒壳卖壳在A股市场经久不衰,但今年的卖壳热潮中却出现了新特点。

1A股控股权1元卖

A股市场的“壳价值”,一直是市场热议话题,想要收一个合适的壳股,少说也有数亿元、乃至十多亿元,但在今年国资平台的收壳案例中,出现了股权1元出售、甚至0元出售的现象。

在重组失败、股权质押爆仓压力、股价大跌的连续打击下,金一文化的实际控制仍采取了“断尾求生”式的卖壳手法,将控股权1元卖出。

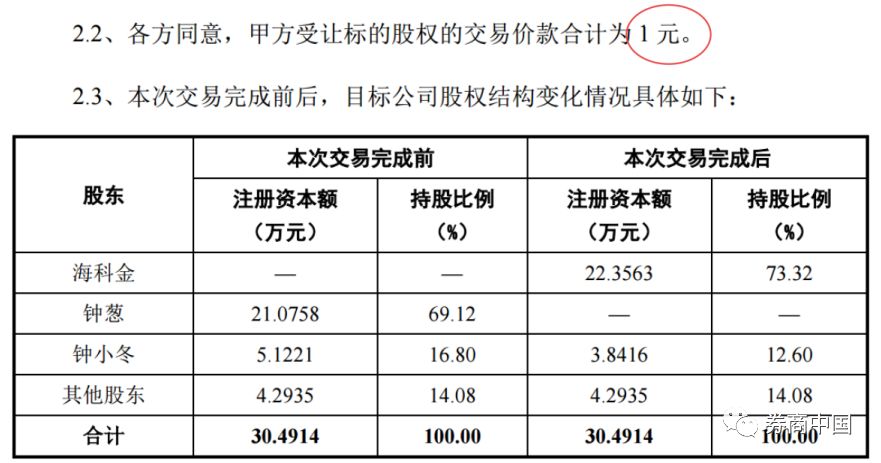

7月8日晚间,金一文化对外发布公告称,公司接到控股股东上海碧空龙翔投资管理公司的通知,将向具有国资背景的海科金集团转让部分股权,预计本次股权转让或将导致金一文化实际控制人发生变更。

根据收购方案,海科金集团将收购碧空龙翔73.32%的股权,进而间接控制金一文化17.90%股权,受让股权的交易价款合计为1元。

本次权益变动完成后,海科金集团将通过碧空龙翔间接控制上市公司17.90%的股份,因此,北京市海淀区国资委将成为金一文化的实际控制人。

不过,海淀区国资中心、海科金集团以及海科金集团的成员企业也承诺,将根据公司的业务、资产和市场情况,适时向公司提供流动性支持,流动性支持累计额度不低于人民币30亿元。

2控股平台10%股权0元卖

还有比1元更便宜的。

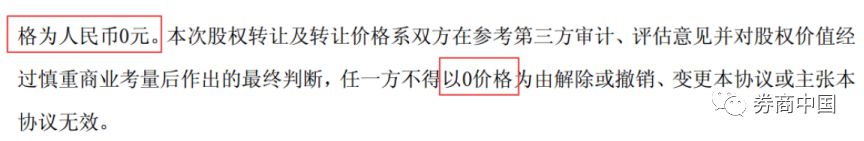

5月9日,*ST天业公告称,控股股东天业集团的股东刘连军作价0元,将所持天业集团10.2%股权转让予高新城建。

公告表示,鉴于审计及评估基准日天业集团净资产为负,双方同意本次股权转让价格为人民币0元,并且该转让价格为最终判断,任一方不得以0价格为由解除或撤销、变更本协议或主张本协议无效。

公告称,高新城建将帮助天业集团盘活资产,并适时收购公司实控人曾昭秦所持天业集团全部或部分股权,成为天业集团的控股股东,间接控制*ST天业。

高新城建为国有控股企业,大股东为济南高新区管委会国资委。

3债务重组式卖壳

由于深陷债务问题,大富科技的控股股东“深圳市大富配天投资公司”拟引入战略投资者“郑州航空港兴港投资集团”,以解决解决相关债务事项,同时,战略投资者拟通过直接或间接的方式受让控股股东持有的29.99%大富科技股权。

在具体操作上,一方面,郑州航空港兴港投资集团拟指定企业在二级市场收购大富配天投资发行的二级市场存量可交换债券。

另一方面,兴港投资集团拟指定企业以“承接可交换债并转股+协议转让”方式,自大富配天投资取得上市公司约29.99%股权,成为上市公司控股股东,并一揽子解决大富配天投资目前面临的债务问题,同时推动上市公司提升盈利能力。

若本次交易完成后,兴港投资集团将成为大富科技新控股股东,航空港区管委会也将取代自然人孙尚传、成为大富科技新实际控制人。

不过,这一计划仍未完成,双方只是签署了意向协议。

4质押爆仓压力驱动卖壳

在年内的卖壳案例中,股权质押压力并不罕见,甚至是一些公司卖壳的重要驱动力之一。

联建光电的案例较为明显,控股股东的卖壳行动前后,都与股权质押平仓压力脱不了干系。

二级市场的连续下挫是股权质押风险的重要原因。2016年,联建光电股价下跌22.1%;2017年,联建光电下跌44.36%;2018年以来,联建光电下跌49.69%。

6月14日,联建光电收到控股股东、实际控制人刘虎军、熊瑾玉通知,因近日公司股价跌幅较大,导致刘虎军及熊瑾玉质押的股份已触及平仓线,可能存在平仓风险。

在补充质押后的6月25日,联建光电公告称,将引入“某国有大型文化传媒企业的战略投资者”,后在交易所的问询下才披露,拟引入的投资者是“广东南方新视界传媒科技公司”,这也被视为降低股权质押风险的一个办法。

根据双方的股权转让意向,南方新视界传媒科技公司将收购第二大股东何吉伦持有的股份,该股份占公司总股本的12.5532%,其中98.39%的持股都已处于质押状态。

同时,公司控股股东“出于对公司治理的长期稳定性,以及最大程度化解平仓风险的考虑”经与受让方深度沟通后,其拟出让不超过8%股份,以解决其个人资金问题。

如果这一股份转让完成后,将导致公司控制权发生变更,但同时,“公司控股股东、实际控制人的平仓风险将得到有效化解。”

事实上,有股权质押压力的并非只有联建光电,据统计,在上述转让控股权的16家公司中,有13家公司的大股东股权质押比例超过50%,有8家公司大股东质押股权比例超过90%。