原标题:汇率跌破6.9后,央行出手了!时隔一年再次动用这一工具,刚刚人民币直线拉升

近期,人民币贬值速度有所加快。

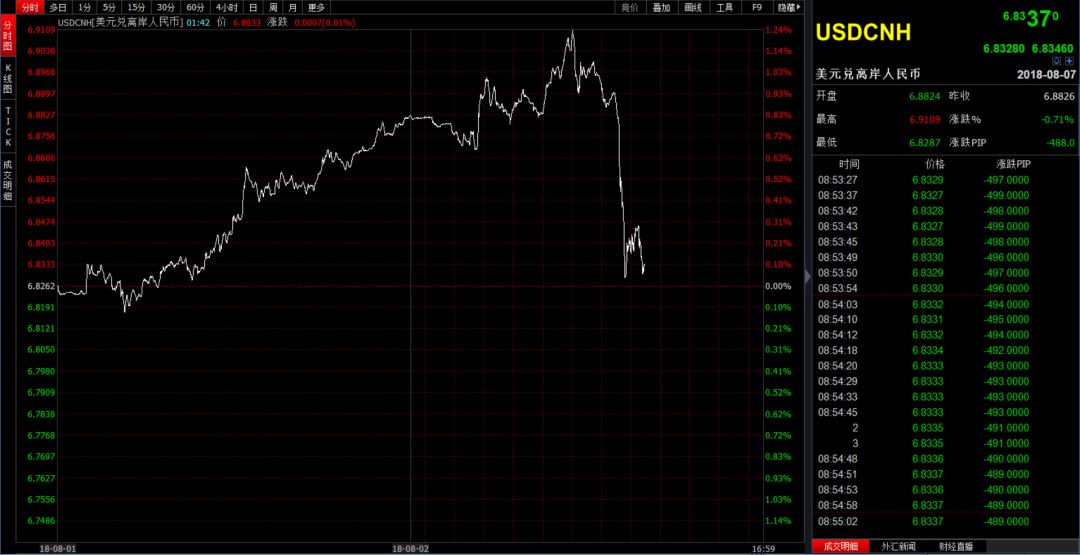

8月3日,离岸人民币兑美元盘中跌破6.9这一重要关口,最高报6.9109点。

关键点位关键时刻,央行出手了!

晚间,中国人民银行称,近期受贸易摩擦和国际汇市变化等因素影响,外汇市场出现了一些顺周期波动的迹象。为防范宏观金融风险,促进金融机构稳健经营,加强宏观审慎管理,中国人民银行决定自2018年8月6日起,将远期售汇业务的外汇风险准备金率从0调整为20%。

下一步,人民银行将继续加强外汇市场监测,根据形势发展需要采取有效措施进行逆周期调节,维护外汇市场平稳运行,保持人民币汇率在合理均衡水平上的基本稳定。

受此消息影响,离岸人民币兑美元一度破6.83关口,最低报6.8287。

为何要选择调整外汇风险准备金?

要了解这一政策,先从银行远期售汇业务说起。

从银行的角度看,售汇就是收企业或个人的人民币,按照某一汇率兑换成相应的外币(不妨假设为美元),就是说收人民币,卖美元。对企业或个人而言便是购汇,即卖人民币,买美元。

以企业远期购汇合约为例来看,它是指企业(个人不允许参与)与银行签订一份合约,约定未来以一个固定的汇率将人民币兑换为美元。

举个例子。

假如现在企业A与银行签订一份远期购汇合约,约定2018年12月将以1:6的汇率购买1亿美元。但1个月后,同样在2018年12月到期的远期购汇合约,约定汇率变成了1:7。

这意味企业A在此前所签的远期购汇合约更值钱了。因为按一开始A签的合约算,买1亿美元只需要6亿人民币,现在买1亿美元要7亿人民币。只要企业A让银行在市场上协助平盘,让合约价值变现,即可获利。

所以,市场上一旦有了人民币贬值的预期,带有投机目的的企业就会加大对远期购汇合约的需求,做空人民币。有真实贸易背景的企业出于套期保值的目的,也会加大对远期购汇的需求,以锁定未来的购汇成本。

而银行在与企业签订远期售汇(客户购汇)协议后,会相应在即期市场上买入美元持有至远期售汇合同到期,抛售人民币,从而将远期的贬值压力传导至即期市场,带来人民币的即期汇率贬值。

这时候,外汇风险准备金就登场了。

外汇风险准备金类似存款准备金。当各家银行收储外汇时,需要按总金额的一定比例缴存到央行指定专用账户,不得挪为他用,以备不确定风险的发生。

对于银行来说,应计提外汇风险准备金=上月银行远期售汇签约额*20%。

这意味着,以后银行要进行1亿美元的远期售汇,在下个月就必须提交2000万美元的无息外汇风险准备金。

为保证自身收益,银行就会将外汇风险准备金占用所要耗费的成本转移给购汇的企业。比如说之前远期购汇合约约定的汇率是1:7,现在由于要提外汇风险准备金,成本提高,银行可能就会要求1:7.2的比例来兑换美元,每一单位美元多收0.2元的人民币以充当成本补偿。

如此,央行提高银行业务成本——银行提高企业远期购汇成本——打击人民币空头与跨境套利势力。

三年三次动用外汇风险准备金率工具

从811汇改以来,该工具一共经历过三轮调整使用。

2015年8月31日,为应对较强的贬值压力,该工具于811汇改之后调整至20%;

2017年9月8日,人民币贬值压力基本消除,外汇风险准备金率调至0%;

本次属于第三次变化,应对市场有较强的贬值顺周期行为,再次将风险准备金调升至20%。

央行出手稳定市场预期

联讯证券董事总经理李奇霖表示,近期人民币贬值预期升温,远期购汇合约需求上升,6月银行代客远期售汇签约规模为337.5亿美元,是811汇改以来的新高。7月数据没有公布,预计会更高。重新征收远期售汇业务的外汇风险准备金,增加了外汇投机的成本,对货币当局而言,是直接消耗外储干预外更低成本的选择。

华创证券宏观经济研究主管张瑜认为:

首先,央行通过该工具的启动所表达的态度比工具本身重要,或将直接扭转市场近期本轮人民币贬值的预期;

其次,2016年年中开始运行的汇率机制中强调的核心是维持一篮子指数的合理稳定运行,目前CFETS指数跌至92左右,已明显跌出维持了两年多的94~95这个合意区间,表明6月以来的这一轮贬值,目前已经有所超调,影响了CFETS的稳定性;

最后,资本净流入在年中股市发生较大波动后有所放缓,考虑到跨境资本流动的整体均衡,仍有汇率企稳的必要。

年内大概率不会破7

对于未来人民币汇率的走向,业内专家表示,年内大概率不会破7。

中金所研究院首席经济学家赵庆明表示,未来人民币汇率不会破7有两方面原因:一是美元不可能大涨,尽管近期美国宏观经济数据超好,但近两个月来美元指数基本上在94.0~95.5之间波动,并未明显上涨;二是人民币汇率是有管理的浮动汇率制度。

李奇霖认为,从海外人民币存款规模、香港人民币同业拆借利率等指标看,人民币的贬值压力远小于811汇改后。仅从基本面看,并不支持如此大幅度的贬值。人民币汇率未来走势,取决于中美贸易摩擦如何发展。

央行:此举并非资本管制

央行表示,对远期售汇征收风险准备金并未对企业参与外汇远期、期权、掉期交易设置规模限制,也没有逐笔审批要求,更没有禁止企业开展这类交易,显然不属于资本管制,也并非行政性措施,而是宏观审慎政策框架的一部分。

具体来看,人民银行要求金融机构按其远期售汇(含期权和掉期)签约额的20%交存外汇风险准备金,相当于让银行为应对未来可能出现的亏损而计提风险准备,通过价格传导抑制企业远期售汇的顺周期行为,属于透明、非歧视性、价格型的逆周期宏观审慎政策工具。

值得注意的是,外汇风险准备金由金融机构交存,不对企业。企业可按现有规定办理远期结售汇业务,远期结售汇作为企业套期保值工具的性质不变。为满足交存外汇风险准备金的要求,银行会调整资产负债管理,通过价格传导抑制企业远期售汇的顺周期行为,对于有实需套保需求的企业而言,影响并不大。