微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

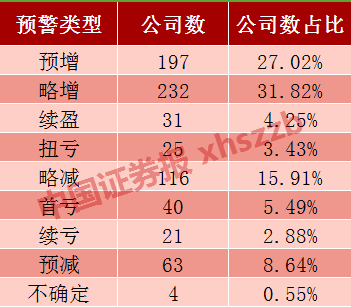

曾经一度被公募基金集体“抛弃”的创业板,近期正重获青睐。华泰证券研报显示,根据最新披露的基金二季报,偏股型基金连续两个季度加仓创业板。另据统计,截至二季度末,合计有586只创业板个股获基金增持,占比达80%。

多位基金经理认为,在6月份市场反映了多数风险因素后,紧接着将进入创业板的预告高峰期,对创业板的业绩预估趋向乐观。虽然短期内市场难改震荡格局,但在经济转型的背景下,一批受国家政策支持、内生增长强劲的行业龙头仍然值得关注。

多只创业板个股获基金加仓

今年以来,受海内外多重不确定因素影响,A股市场呈现剧烈震荡,但创业板个股的表现却相对抢眼。据统计,剔除年内上市新股,共有33只创业板股年初以来的涨幅超过50%,其中,扬帆新材、泰格医药、爱尔眼科等多只个股的股价更于近期创出历史新高。

与此同时,公募基金对创业板的态度也发生了明显转变。华泰证券研报表示,根据最新披露的基金二季报,偏股型基金已连续两个季度加仓创业板。另据安信证券估算,2018年二季度末计算机板块占基金总持仓比重约为4.46%,延续了2018年一季度以来触底回升的趋势,并已提升至2016年四季度之前的水平。

东方财富Choice数据显示,相较于今年一季度末,合计有586只创业板个股在二季度获得基金加仓,占比达80%。其中,东方财富、卫宁健康和爱尔眼科分别获得13511万股、6923.6万股和6894.7万股的增持,排名前三。

在业内人士看来,创业板今年以来之所以受到“聪明资金”的青睐,主要是因为该板块经过近3年的大幅调整后,估值已处于合理区间,且基本面具备较强支撑。资料显示,创业板在经历了2017年资产的大幅减值计提后,业绩增速已从2017年底的-17.7%跃升至2018年一季度的34.5%。

“在6月份市场反映了多数风险因素后,紧接着将进入创业板的预告高峰期,基于对成长股较高的预期,我们对创业板的业绩预估趋向乐观。”汇丰晋信基金称。

寻转型主线挖掘行业龙头

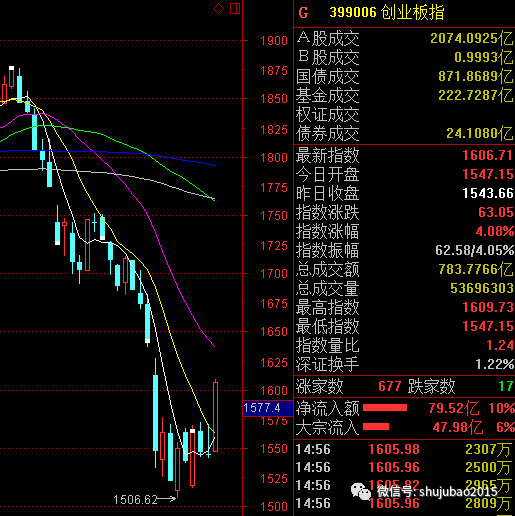

展望创业板后市走向,方正富邦基金表示,2000年美国互联网泡沫破裂后,纳斯达克指数经历了一轮长达31个月的下挫,跌幅达78%。本轮创业板调整自2015年6月至今,已经历时36个月,下挫超过60%。空间上虽离纳指下跌幅度仍有一定差距,但时间上已基本接近,当前创业板指数已进入磨底阶段。

“科技板块整体下跌较多,这与其之前估值水平偏高、受政策变动影响大(主要是通信板块)有关。但部分优质个股的大幅下跌,也给长线投资者带来了较合适的布局良机。”恒生前海基金在三季度投资策略报告中表示。

此外,申万菱信基金表示,短期把握超跌反弹机会,中长期布局业绩拐点,看好计算机和电子行业。尤其是半导体领域,政策支持将会培育出一批有较强竞争力、内生增长强劲的行业龙头,值得重点关注。

从投资方向上来看,长城基金建议投资者从中长线和经济转型出发,布局“消费转型+科技创新”。个股选择上,围绕“消费升级与消费降级”,重点关注医药医疗、食品饮料、商业、服装、餐饮旅游等大消费板块,包括高端消费和大众消费;围绕“自主创新+安全可控”,挖掘半导体与集成电路、网络安全、大数据和智能制造及军工股。