原标题:创业板中报预告出齐:10公司净利增逾10倍,这些领域被看好(附股)

截至目前,创业板729家公司中报业绩预告已经披露完毕。据数据统计,结合公司个数所占比例和盈利增速,盈利改善较为明显的行业集中在化工、医药、机械设备等行业。

分析人士表示,相比一季度而言,创业板中报业绩稳中有降,可关注增速持续提升的化工、医药、机械设备等行业,并重点关注中报业绩预告持续修复的云计算领域。

值得重视的是创业板在四季度进行商誉减值测试时所产生的减值风险。

三大行业盈利改善明显

截至目前,创业板729家公司中报业绩预告已经披露完毕。据Wind数据统计,创业板预喜率为66.53%。招商证券根据业绩预告中值计算,创业板累计盈利增速为8.2%,剔除掉发生较大非经营性损益变动的公司后创业板盈利增速回落至14.7%。在创业板的行业表现中,盈利改善明显的行业集中在化工、医药、机械设备等。

具体来看,729家创业板公司中,预增197家、略增232家、续盈31家、扭亏25家;略减116家、首亏40家、续亏21家、预减63家;另有4家公司不确定。

创业板预警类型分布

来源:Wind

从行业来看,化工、医药、机械设备三个行业的中报业绩显著正增长。据wind数据统计,从创业板中报业绩预告来看,医药生物行业中报业绩增速达到28%,化工行业中报业绩增速达到61%,机械设备行业中报业绩增速达21%。

细分行业增速分布

来源:Wind

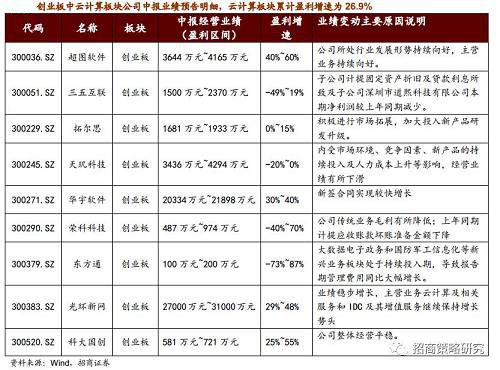

在中报业绩增长的公司中,从预告净利润增长下限来看,10家公司同比增长幅度超过10倍。具体包括中石科技、中际旭创、全志科技等。

创业板增速前十企业

来源:Wind

招商证券策略团队表示,化工行业大多数保持高增长的公司得益于产品销售价格上升;医药生物行业盈利稳健,创新药业绩释放;机械设备行业因工程机械需求改善带动业绩向好。

_ueditor_page_break_tag_关注商誉减值风险

Wind数据显示,创业板中报净利润占比超过1%的前10家权重股中,大部分公司的中报业绩是由主业贡献的;创业板中报业绩显著负贡献的公司中,存在各类资产减值的现象,但从业绩预告情况来看,在729家创业板公司中,中报发生商誉减值的公司仅有3家。

金龙机电公告称,由于子公司无锡博一光电科技有限公司和深圳市正宇电动汽车技术有限公司业绩出现亏损,报告期末,公司对并购上述两家子公司形成的商誉计提减值准备约1.18亿元。宜通世纪公告称,初步预计计提的商誉减值金额约5亿元至5.5亿元。招商证券策略团队表示,目前创业板的存量商誉有待消化。数据显示,2018年一季度创业板商誉合计达到2537亿元,同比增速回落至21.3%,占创业板公司净资产的比例为20.4%。其中计算机行业虽然在2017年末释放了较多的商誉减值压力,但是部分公司的业绩承诺将于2018年到期,未来四季度进行商誉减值测试时所产生减值风险依然应引起重视。

对于创业板的选股问题,天风证券策略分析师徐彪表示:

通过财务指标寻找优质的公司;

选择业绩增速或ROE连续两季度回升趋势的标的,统计结果显示这类标的大概率能获得超额收益;

规避2017年业绩承诺到期,以及负债率高、商誉占比高的公司。

中报行情挖掘成长股

从近期市场表现来看,创业板表现强于大盘,7月17日上证综指下跌0.57%;深证成指下跌0.35%;创业板指上涨0.29%。在近期的市场中,多只半年报预增股逆势走强,部分叠加其他市场热点的个股更是收获连续涨停。业内人士指出,当前市场方向不明朗,缺乏赚钱效应,业绩高成长个股有望获得资金青睐,成为近期投资热点。

东北证券

当前市场环境考验投资标的质地,中报将成为后续行情演化的重要线索。下半年市场从流动性预期到盈利驱动,主要原因在于上半年A股环境表现为两个因素的组合,一是对经济保持韧性的预期转为不乐观,二是流动性状态有改善,因此市场结构也表现为流动性预期驱动特征。随着对经济韧性的确认和对流动性乐观预期的结束,预计下半年盈利确定性的兑现将成市场主要的驱动力量,企业内生性增长将成为选股重要因素。

招商基金

结构方向上,短期内看好成长股的相对收益。从基本面角度来说,“高质量发展”目标鼓励新经济发展,政策因素使得周期股(含金融地产)承压的背景下,成长股的比价效应在抬升。

安信证券

下半年关注景气持续上升的云计算、医药、航空装备、工业机器人、5G、半导体以及新能车等。其中,重点关注中报预告持续修复的云计算领域。

招商证券

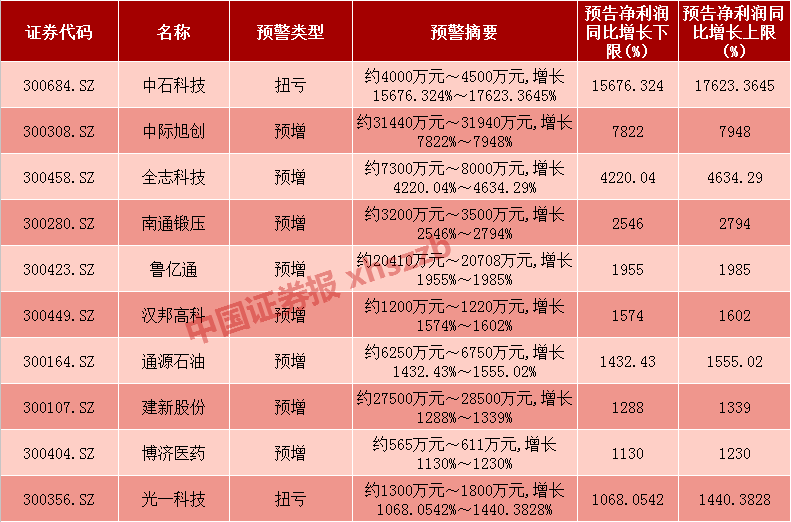

景气度向上的云计算产业链在未来的确定性较强,目前创业板中有9家云计算产业链公司披露了中报业绩预告,累计盈利增速为26.9%,由于大部分云计算相关的公司处于云基础建设初期,需要大量的资本投入和设备部署等,盈利能力有望在未来进一步释放。