原标题:上半年哪家券商最赚钱?中信国君海通华泰广发暂列前五,25家券商净利下降,整体下滑超20%

经纪业务低迷,投行业务收缩,自营不景气……都知道券商上半年日子难过,但究竟有多难过,28家上市券商6月份业绩的披露,让我们能大致看到行业全貌。

截至9日晚,已有28家上市券商披露6月份月报数据。6月报数据的出炉,也让我们可大致估算上市券商2018年上半年的业绩表现,上半年上市券商的江湖座次基本落定。

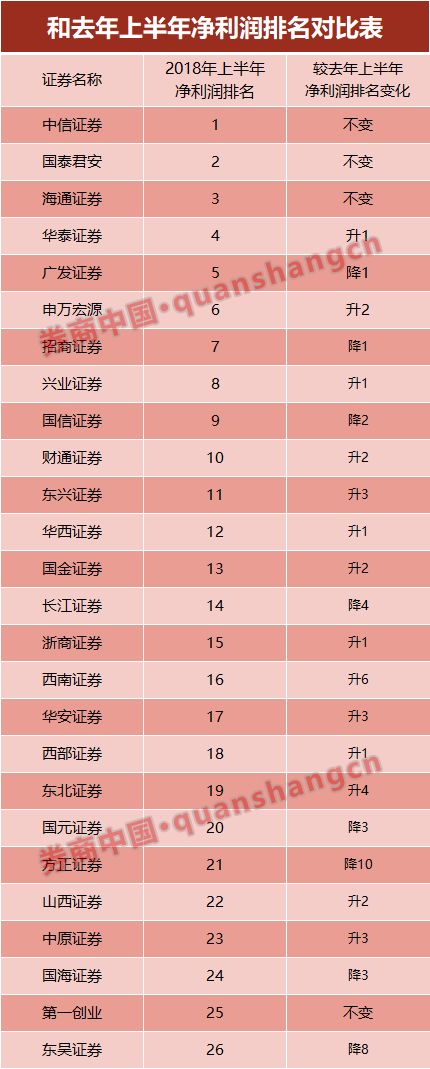

就上半年上市券商座次排名来看,中信证券、国泰君安证券、海通证券稳居前三宝座,和去年排名一致;第四和第五的华泰证券、广发证券,和去年相比互换位置。这意味着,今年和去年排名前五的上市券商的名单没有变化,头部券商的位置保持稳定。

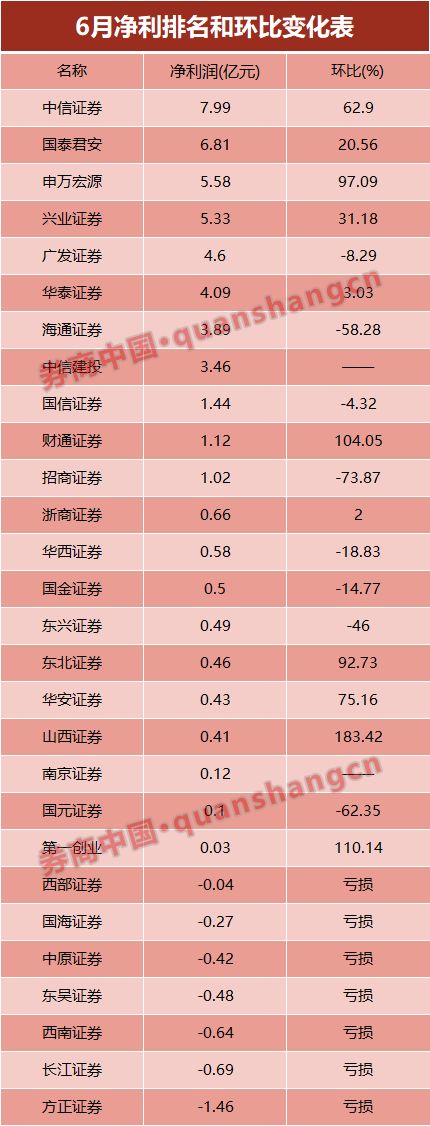

券商中国记者统计了剔除可比数据的两家新上市券商后发现,26家券商6月份共实现营收131.88亿元,环比增加4.97%;净利润39.69亿元,环比下降15.25%。

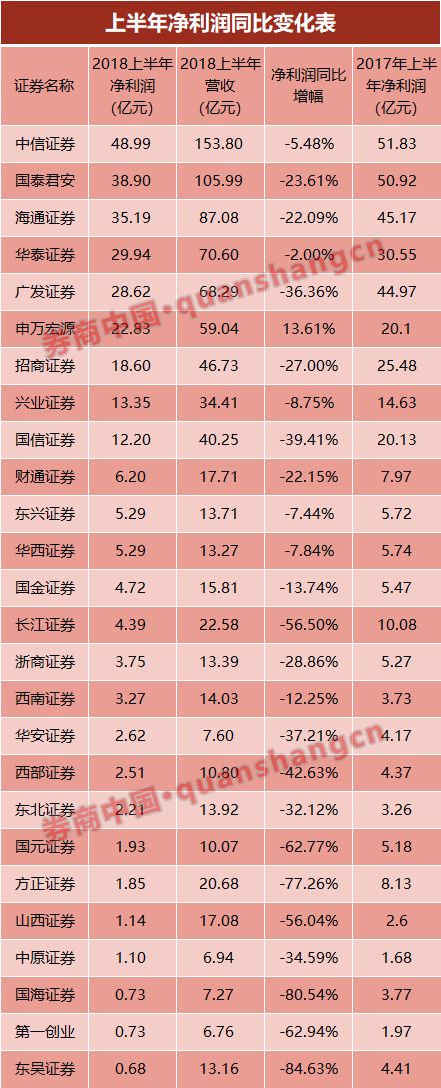

按照一季报和二季度各月报(月报未经审计,和半年报数据可能会有较大出入)统计:上半年共实现营收890.98亿元,同比下降20.01%;净利润297.04亿元,同比下降23.3%。单个公司来看,除申万宏源净利润同比实现增长外,其余25家券商上半年净利润同比都出现了下降。

截至9日晚,共有28家上市券商披露了6月份月报数据。26家有可比数据的上市券商(南京证券和中信建投证券6月份上市),6月份共实现营收131.88亿元,环比增加4.97%;净利润39.69亿元,环比下降15.25%。

和5月份环比喜忧参半,12家净利环比增长,7家环比下跌,另有7家亏损。

其中,山西证券、第一创业、财通证券三家券商净利环比增幅超过100%,基数相对较小是重要原因。山西证券净利4086万元,环比增长183.42%;第一创业净利322.45万元,环比增长110.14%;财通证券净利1.12亿元,环比增长104.05%。

有7家券商6月份亏损,其中方正证券亏损最多,亏损1.46亿元;西南证券(6397.82万元)、长江证券(6898.79万元)、东吴证券(4758.58万元)、中原证券(4155.07万元)、国海证券(2723.86万元)、西部证券(437.22万元)。而在5月份仅有3家亏损,亏损家数增加4家。

单家收入来看,11家上市券商6月份单月净利润超过了1亿元。其中,中信证券稳居榜首,净赚7.99亿元;国泰君安实现净利润6.81亿元;申万宏源净利润为5.58亿元。

值得注意的是,新上市的中信建投6月份单月净利润为3.46亿元,排名第8位。

图片来源:华泰证券金融沈娟团队

华泰证券金融沈娟团队认为,单月指数大幅下跌,股基交易量下滑影响券商自营、经纪业务收入,但投行规模大幅提升带动行业业绩回升。由于投行业务分化较为明显,具备业务实力及品牌优势的券商更易抢占市场份额,因此部分券商业绩表现优于行业平均,分化加剧。

_ueditor_page_break_tag_上半年整体净利下降超20%

一直以来,证券行业颇受诟病的有,“看天吃饭”业绩波动性大,上半年上市券商并未摆脱这一困境,由于股市的持续低迷,整体业绩出现了超过20%的下滑。

一季报以及加总二季度每个月个月数据后发现,有可比数据的26家上市券商共实现营收890.98亿元,同比下降20%;实现净利297.04亿元,同比下降23.3%。

具体到公司,与去年同期相比,更是几近“全军覆没”。

除了申万宏源净利同比增长13.61%外,其余25家上市券商净利同比均下滑。

其中,东吴证券、国海证券同比下降幅度最大,降幅超过80%,分别下降84.63%、80.54%;一些传统大型券商也未能抵御市场疲弱影响,中信证券同比下降5.48%,国泰君安同比下降23.61%,海通证券同比下降22.09%。

招商证券在最新的证券行业2018年下半年策略报告中认为,证券行业上半年业绩受累于股、债市场持续承压,整体表现欠佳。

净利排名来看,中信证券依旧位居榜首,净赚48.99亿元;国泰君安第二,净利润38.90亿元;海通证券以35.19亿元的净利润排名第三。

国海证券、第一创业证券、东吴证券上半年的净利润不足1亿,国海证券净利润7335万,第一创业证券7302万,东吴证券6777万。

华安证券认为,券商业绩进一步向大型券商倾斜,中型券商分化明显,中小券商业绩普遍出现下滑。强者恒强的格局进一步强化。而券商业务结构差异是证券公司业绩持续分化的根本原因。

_ueditor_page_break_tag_上半年前三宝座未变

证券行业业务模式升级,盈利能力提升的背景下,行业越是艰难的时候愈发考验公司的实力,上半年,上市券商的业绩来看,龙头券商盈利能力、业绩稳定性、集中度都在增强。

就今年上半年上市券商座次排名来看,中信证券、国泰君安、海通证券稳居前三宝座,和去年排名一致;第四和第五的华泰证券、广发证券相互略有调整。

与去年同期相比相比,变化比较大的有,方正证券排名下降了10位,今年排第21名;东吴证券排名下降了8位,今年排第26名;西南证券排名上升了6位,排名第16名;其他整体变化不大。

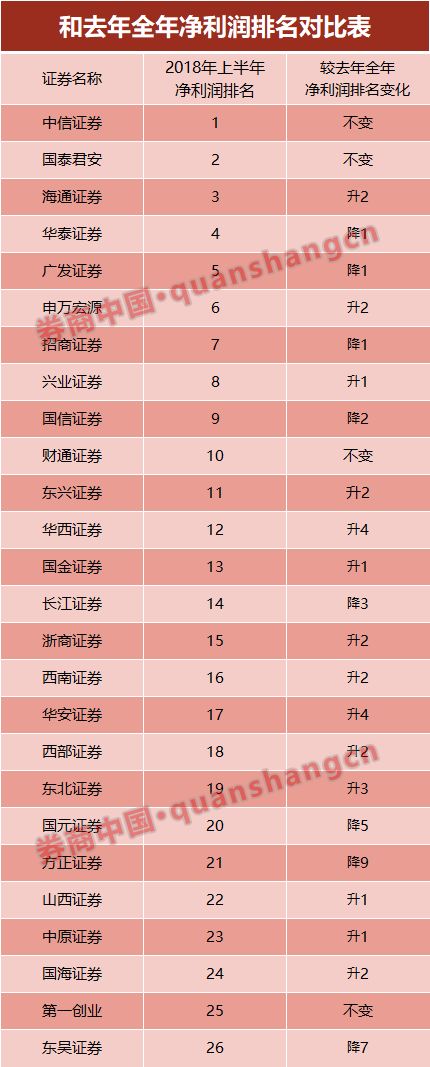

和去年全年的排名相比,前五的名单依旧没有变化,其中,中信证券、国泰君安分别是老大、老二;去年全年华泰证券、广发证券和海通证券分别是三到五位。方正证券、东吴证券、国元证券座次变化比较大。

招商证券表示,随着牌照红利的消失,行业竞争加剧,外部倒逼开放加速以及监管引导下,行业本身正在发生深刻转型。中长期看,商业模式的升级将提升行业整体盈利能力以及业绩的稳定性,龙头券商将依托领先同业的销售和定价能力占据制高点,走出差异化竞争路线,抢占细分业务龙头,提升市场份额。

_ueditor_page_break_tag_券商股1倍PB是铁底

上半年券商的日子并不好过,但是机构对券商股下半年二级市场的表现并不是很悲观。

招商证券表示,基于行业运营环境趋于改善的背景,维持对行业的投资评级至“推荐”。

招商证券认为,行业维度来讲,证券业依然是具有吸引力的生意。第一,“看天吃饭”的牌照生意逐步成为过去;第二,未来机构业务与财富管理并行,销售能力与定价能力是比拼关键;第三,监管引领与行业自身趋势双重驱动,行业竞争格局向龙头集中。行业依托牌照红利的低级发展阶段已经过去,行业龙头的盈利能力以及市场份额正在提升。

此外,招商证券认为,看估值,1倍PB是铁底。首先,券商资产负债表扎实可靠,资产质量优良,股票质押压力有限;其次,在行业转型发展的大背景下,龙头券商ROE底部抬升趋势明确;最后,长期以来龙头券商估值处于折价状态,当前阶段估值修复预期明确。