疾风知劲草,市场回落之际,仍有牛股显露峥嵘。

据上证报资讯统计,今年以来,截至6月27日收盘,在剔除新股及次新股后,A股市场涨幅超过100%的个股仍有7只之多,它们分别是:亚夏汽车、超频三、建新股份、神马股份、蓝晓科技、海辰药业和顺鑫农业。

那么,这些“集万千宠爱于一身”的大牛股都有哪些异于常人之处。

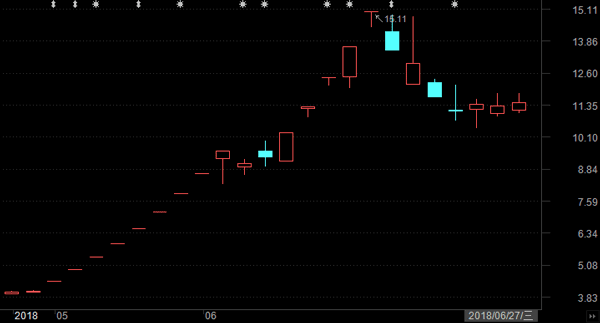

1 亚夏汽车 上半年涨幅:189.1960%

因披露中公教育借壳上市方案,亚夏汽车在16个交易日内便收获了14个涨停板,公司市值一度突破百亿大关!公司股价从4元多一路上涨到最高15元。

各种迹象显示,多路游资扮演了幕后推手的角色,游资之所以选中亚夏汽车,主要是看中了“借壳+职业教育”的题材。

2 超频三 上半年涨幅:185.0066%

6月27日大盘下跌,而近期的“妖股之王”超频三股价再度涨停,进入6月份后的最近12个交易日已取得10个涨停,股价暴涨144%。

6月26日晚,超频三发公告称,公司股票交易异常波动,经核实,近期经营情况正常,不存在应披露而未披露的重大事项。公司同时提示风险称,目前动态市盈率为269.2倍,远高于LED行业平均水平。

3 建新股份 上半年涨幅:164.83%

作为化工行业的一匹黑马,建新股份2017年就取得了不俗业绩。去年,公司主营产品间氨基苯酚实现营业收入1.53亿元,增长151.01%;ODB2实现营业收入1.13亿元,增长287.58%。

2018年第一季度,公司实现营业收入2.73亿元,同比增长176.06%,受益于主要产品ODB2、间氨基苯酚销售量增加、销售价格提高。正是在公司优良业绩的支撑下,其股价从年初起一路稳步向上,5月底达到阶段性高点。

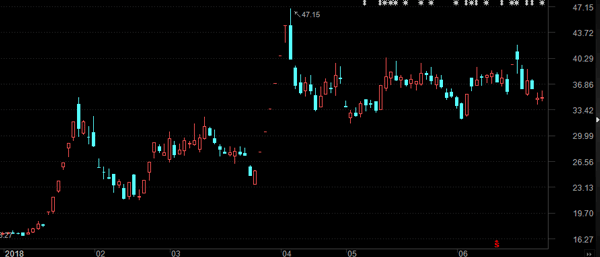

4 神马股份 上半年涨幅:117.64%

公司属化工行业,是国内尼龙66产业链龙头。从去年下半年以来,英威达美国、英威达-索尔维法国己二腈、巴斯夫己二胺、奥升德等装置均出现不同程度的不可抗力影响,全球己二腈/己二胺供应持续偏紧,尼龙66产业链持续景气。

目前,国内尼龙66切片价格为32300元/吨,较年初26000元/吨上涨24%。随着下半年需求旺季的到来,尼龙66切片有望进一步上涨。正是由于公司业绩改善的超预期,使投资者持续看好公司的前景。

5 蓝晓科技 上半年涨幅:107.23%

公司有盐湖提锂概念加持,受到市场持续追捧;同时,作为国内吸附分离树脂产业的龙头企业,下游应用领域广泛,上半年频频签下大订单。

如6月19日,公司公告与青海锦泰锂业签署3000t/a碳酸锂生产线建设、运营和技术服务合同,合同金额4.7亿元。

_ueditor_page_break_tag_2018半年度盘点:熊股为啥“熊”?(乔翔 )

“优质股的牛市,问题股的熊市”并非戏言。

2018年上半年,剔除今年以来上市的新股,梳理来看,个股的分化正在无情地被拉大,那些最惨的熊股股价已经跌去了80%......真的有点凉凉。

统计显示,若算上退市整理期个股、*ST阵营,2018半年度的熊股(至少被腰斩)阵列已达到104家。

剔除已退市和正面临退市风险的公司,顺威股份、顾地科技、奥瑞德、乐视网、神雾环保当选跌幅超过70%的五大熊股,而黑天鹅事件、资本赌局、债务危机等是主要成因。

即将进入2018年下半年,投资者如何在下半场的投资更加稳健发挥?相比寻找大涨标的的潜在不确定性,通过探秘熊股基因、掌握排雷技能、减少触雷频率,或是一个有效途径。

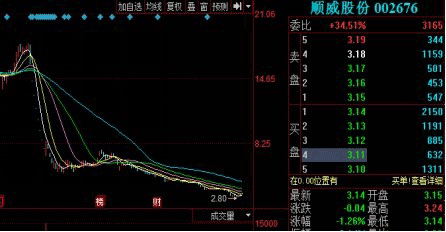

第1名 顺威股份 跌幅80.35%

顺威股份的衰运,因文细棠、蒋九明等资本大佬卷入了同一起证券市场操纵案而一发不可收拾。

2018年1月16日,顺威股份发布公告称:大股东文细棠因涉嫌操纵证券、期货市场罪被上海市公安局刑事拘留。同时,公告还曝光了此前文细棠“蒙面收购”的内情。

据查,生于1980年的文细棠在2015年6月曾以6.6亿元拿下顺威股份17.5%的股份,成为公司第二大股东。此后,文细棠又拟通过参与定增实施增持,若当时的定增顺利发行,文细棠及其一致行动人将合计持有38.2%的顺威股份股权,成为第一大股东。

然而,事与愿违,该次定增最终失败,文细棠与控制权仅一步之遥。随后,壳玩家进行了一系列减持。

股东操控股票案一出,再加上业绩预告修正公告的影响,顺威股份2018年1月复牌之后便开启了连续的“一”字跌停之旅,在近一个月的暴跌中,公司股价较停牌价已经腰斩。此后,又是一路阴跌,最新的股价在3元附近,整个上半年的跌幅超过80%。

第二名 顾地科技 跌幅78.31%

相同的股价走势,不同的 “熊”命运。

收购存瑕疵、实控人被立案调查、业绩不稳定......自山西盛农入主顾地科技后,新实控人一系列被监管层质疑的资本腾挪术引发了顾地科技的股价崩塌。

2017年11月23日,顾地科技披露,拟通过全资子公司梦汽文旅,以14.791亿元收购越野e族等项目,标的资产为尚未竣工的在建工程。监管层就收购资金能力、公司高管减持等诸多问题进行了问询。

事实上,顾地科技2017年6月底已披露一份30亿元的非公开发行募资公告。 约一个月后,顾地科技再次公告,拟斥资9.996亿元建设汽车航空乐园项目,此次资金来源为自筹。

多项操作同时进行,资金是否会是问题?从大股东较高的股权质押现状看,其资金面并不充裕。回溯看,2015年底,山西盛农成为顾地科技大股东后,便开始频繁质押所持公司股票。截至2018年4月25日,山西盛农的所持股份几乎全部质押。

2017年12月22日,公司早间突发公告称,公司实际控制人任永青因涉嫌信息披露违法违规,被证监会立案调查。因实控人被调查,前述正在推进的重大资产重组事项可能会被终止。

对此,最新公告口径是“本次重大资产重组尚需满足多项条件方可实施” 。

第3名 奥瑞德 跌幅77.01%

被投资者戏言“坐拥最强股票代码”的奥瑞德,在2018年上半年的表现显然有点让人蒙圈。

2018年5月4日复牌后,奥瑞德遭遇8个“一”字跌停, 8个交易日蒸发市值超过100多亿元。

公司股价的不景气受累于大额商誉以及失控人的质押风险。

2015年4月,奥瑞德借壳西南药业上市。彼时,头顶“蓝宝石第一股”光环的奥瑞德成为资本宠儿,股价一度触摸至55元的历史高点。

2015年11月,奥瑞德以15亿元的现金出资全资收购新航科技。根据奥瑞德最新披露的数据显示,新航科技2016年、2017年实现的净利润合计3.71亿元,超过两年合计承诺值3.65亿元,但在2017年则有4400多万元的业绩缺口。公司公告显示,2015年奥瑞德收购新航科技形成了21.47亿元的商誉。

除了面临着巨额商誉减值的风险,控股股东左洪波、褚淑霞夫妇明确需要对奥瑞德进行业绩补偿。借壳之时,左洪波、褚淑霞等承诺,奥瑞德注入资产2015年至2017年三年实现的累计数不低于12亿元。三年过去,承诺数额与实际值相差超过4亿元,意味着大额的业绩补偿。

雪上加霜的是,因债务纠纷,左洪波、褚淑霞所持全部上市公司股份已被司法冻结(轮候冻结),且早已触及平仓线。

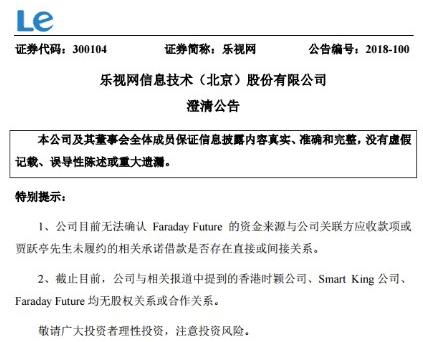

第4名 乐视网 跌幅75.02%

2018年1月24日复牌后,连续11个“一”字跌停+87个交易日的横盘整理,将乐视网的市值暂定在150亿元左右。

跌落神坛后,乐视网目前的动态如何?

2018年4月,乐视网公告,控股子公司新乐视智家拟以90亿元估值引入数名战略投资者,其中包括腾讯、京东、苏宁、TCL等产业巨头的关联企业。

然而,新乐视智家引入重量级股东并不能简单视为乐视网的利好。相反,由于引入新股东导致乐视网持股比例被稀释,且乐视控股所持股权即将被司法拍卖,加上乐视网已将所持新乐视智家34.9398%股权(稀释前)质押给融创方面,话语权进一步减弱,乐视网将面临可能失去新乐视智家实际控制权的风险。

4月20日晚间,乐视网又发布公告称,新乐视智家已更名为乐融致新。

6月26日,对于市场传闻的恒大集团以 67.46 亿港元收购香港时颖公司 100%股份, 间接获得 Smart King 公司 45%的股权,成为公司第一大股东,且意味恒大正式入主Faraday Future一文予以澄清:

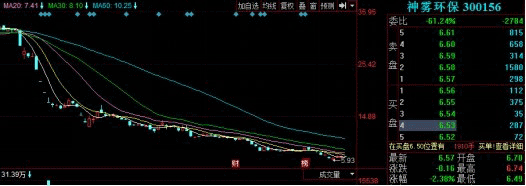

第5名神雾环保 跌幅72.81%

如果给神雾环保拟定一个2018上半年关键词,那非“债务危机”莫属。

自1月17日复牌后至今, 因控股股东神雾集团曝出资金链问题,下属的神雾环保累计下跌超过70%,同属“神雾系”的神雾节能也是如此。

2018年3月14日,神雾环保公告称,应于 2018 年 3 月 14 日前支付 2016 年非公开发行公司债券(即16 环保债)的回售本息合计约 4.86 亿元。截至本公告日,因公司流动资金较为紧张,未能如期兑付“16 环保债”回售本金和利息。

据查,“16环保债”是神雾环保于2016年发行的一笔私募债,发行规模4.5亿元,票面利率8%,期限3年,同时附第二年末发行人上调票面利率选择权和投资者回售选择权。根据约定,该期债券由神雾集团、吴道洪提供全额无条件不可撤销的连带责任保证担保。

对此,神雾集团仍在寻求自救办法。3月22日,神雾环保和神雾节能双双公告,神雾集团拟引入预计为50至70亿元的战略投资。

按照公司口径,将推动形成由上海图世投资管理中心(有限合伙)【系湖北长江金沙江产业投资基金合伙企业(有限合伙)的控股企业】及/或其他大型国有企业和机构领投,重庆环保产业股权投资基金管理有限公司、新疆能源(集团)有限责任公司等多家大型企业与机构跟投的战略格局。截至目前,神雾集团已与 各有关企业及机构签署了投资合作意向书。

其他:部分2018年上半年跌幅超70%的退市及面临退市风险的公司: