微信里点“发现”,扫一下

二维码便可将本文分享至朋友圈。

中国财富网讯(毛超)单在今年5月份,就对5家上市公司作出退市警示。交易所执行退市制度的力度和决心,将注定成为A股发展历史上值得书写的一笔。

3500余家上市公司51家退市,A股还是只进不出的“貔貅”吗?情况正在发生明显改变。

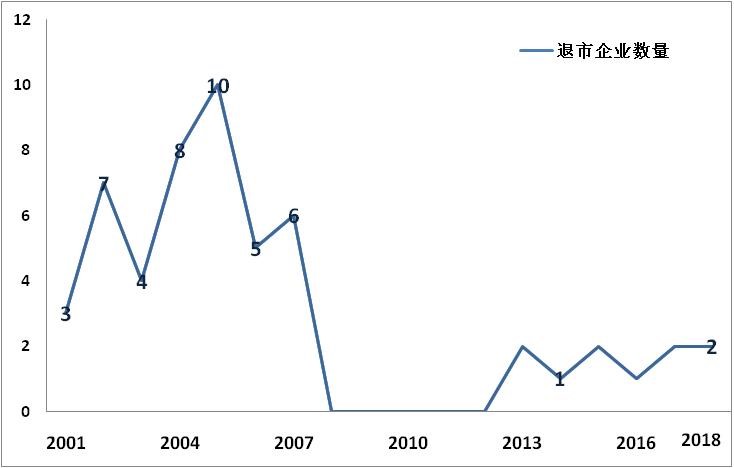

从2001年第一支退市股票PT水仙算起,18年间被强制退市的A股企业共有51家,年平均退市企业数量不足3家。

2001-2018年强制退市企业数量 数据来源:WIND

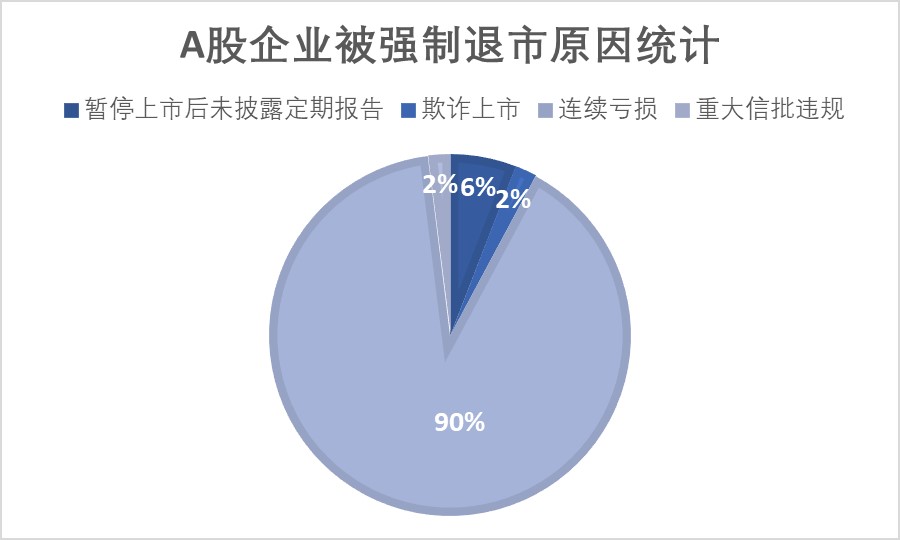

从退市原因来看,有46家是因为连续亏损导致摘牌,加上监管部门表态将加大对长期亏损企业的退市力度,可以预见将来A股退市的主方向仍然会在财务指标上。

逾九成企业因亏损退市

一直以来,连年亏损、资不抵债,为退市的主要指标之一。据中国财富网统计,51家退市企业因为连年亏损导致退市的企业有46家,占比90.20%。退市缘由多为业绩不堪,颓势积重难返导致无法持续经营。

A股退市原因 数据来源:WIND 中国财富网制图

在连续亏损而退市的企业中,连续亏损三年的有新都退、*ST炎黄、*ST创智、*ST联谊等43家,连续亏损四年的有国恒、*ST二重和*ST云大3家。

造成这样分化的原因,是连续亏损三年后将会被暂停上市,若提交了业绩扭亏材料能够恢复上市,未披露或者是继续亏损的企业将会被强制退市。亏损四年的企业是因为提供了重大资产重组实质性材料,为企业赢得“续命”时间,但最后也因重组失败而退市。

连续亏损退市规则是目前交易所强制退市的主要依据,但恰恰因为对连续亏损的要求,也留给了企业腾挪财务指标的空间。企业可以通过出售自有资产、股东资产注入等方式来实现“续命”。

但随着企业对财务数据腾挪的愈发常见、尺度越来越大,监管部门对退市标准执行开始变得严苛。相关监管部门也曾多次表态,将同时加大对财务状况严重不良、长期亏损、“僵尸企业”等符合退市财务指标企业的执行力度。可预见的是,未来交易所对退市财务指标会要求得越来越严格。

扭亏戏法被“揭穿”后强制退市

在A股市场上存在着一大批微利的“僵尸”企业,占据着宝贵的上市资源。以2017年退市的新都退为例,公司主营业务是酒店经营管理,在其曾挂牌上市的22年中,有20个年头保持着亏损或微利,凭借两年亏损一年微利的手法一直维持着上市资格,被市场称之为“A股不死鸟”。

2014年,因无法保证财务报表中信息的真实可靠,新都退被出具了“非标”审计意见,股票被暂停上市。随后,新都退为恢复上市资格,开始了又一轮的财务报表粉饰。2015年,公司通过股东注入的高尔夫球场资产获得一大笔租金收入,但该笔收入再次被审计拦下,新都退扭亏戏法被“揭穿”,并于2017年因连续三年亏损被强制退市。

与新都退相似,因财务连年亏损被迫退市的企业大都用尽了各种办法,包括股东注入资产、出售业务等等,仍然无力回天。

“玩猫腻”企业将是重点打击对象

自2016年开始,除了因为财务指标而退市的企业,出现了两家企业分别因欺诈上市(在上市材料中造假)和重大信息披露违规(在报表中虚构业务)而被交易所强制退市,两家分别是欣泰退和退市博元。这为财务指标退市制度之外的退市依据提供了参考样本。这两家企业的退市为A股市场敲响了警钟,一旦造假一退到底的情况大大加重了违法成本。

先从欺诈上市的欣泰退来看,2009年欣泰退曾想要上市未果。2011年-2014年间,公司通过左手倒右手的方式虚增了上亿元的应收账款。而在此期间,欣泰退保荐券商兴业证券,在整个上市督导过程中没有发现问题,反倒是于2014年欣泰退上市后业绩变脸、股价闪崩引起了监管部门的注意并进行了入场检查。

2015年,监管机构检查过程中发现了欣泰退财务报表中大量虚假凭证,顺藤摸瓜发现了其造假行为,并经举证、暂停上市后,欣泰退于2017年8月退出了A股市场。

而欣泰退的终止上市,留下了上万名受损的投资者,作为欣泰退保荐机构的兴业证券,在监管部门介入下先行赔付2.37亿元。

另外一个首例是因重大信息披露违规的退市博元,其前身为老八股之一的浙江凤凰,经过几轮倒手、实控人变更,盈利一直“保持”着令人失望的一贯作风。

博元退市的主要原因是公司为了兑现其重组后的对赌协议和扭亏摘帽,多次伪造银行单据,虚构与银行之间业务往来,并将虚假信息写进了财务报表。

财务报表中的虚假陈述,让退市博元成了首例重大信息披露违法情形被终止上市的公司。