时隔三年,《证券公司分类监管规定》再迎大修。5月22日,证监会就《关于修改<证券公司分类监管规定>的决定》公开征求意见。

中国财富梳理发现,此次修改并未对原6大类评价指标做出大幅调整,而是对考核的具体分值和事项进行了微调,重点对公司治理与合规管理、全面风险管理评价指标与标准进行了细化和完善。从征求意见稿来看,后续券商评级将进一步分化,评级差距将拉大,利好龙头券商。

三大修订方向

现行《证券公司分类监管规定》(以下简称《规定》)由证监会于2009年5月出台,标志着证券行业分类评价指标体系的确立。之后,证监会于2010年5月、2017年7月对《规定》进行了两次修改。

证监会指出,分类监管制度是证券行业一项基础性监管制度。近年来,分类监管制度对促进证券公司加强合规风控、提升核心竞争力发挥了积极的正向激励作用,得到行业和市场认可。此次修改的总体思路体现在三大方面:

一是维持现行以风险管理能力、持续合规状况为主的证券公司分类评价体系和有效做法,着重对相关评价指标进行优化,集中解决实践中遇到的突出问题。

二是进一步强化合规、审慎经营导向。围绕使分类评价结果更加准确反映证券公司的合规风控状况,完善对证券公司及其人员被采取处罚处分措施的扣分规则,明确对公司治理与内部控制严重失效等情形予以调降分类级别的依据,全面梳理强化风险管理能力评价指标和标准。优化风险管理能力加分项,引导证券公司强化资本约束,提高全面风险管理的有效性,切实实现风险管理全覆盖。

三是进一步强化专业服务能力导向。适应行业发展状况,从营业收入、证券经纪、投资银行、资产管理、机构客户服务及交易、财富管理、信息技术投入等方面,优化市场竞争力评价指标,既反映证券公司的综合实力,又反映其专项业务能力,引导证券公司突出主业,做优做强,同时也引导证券行业差异化发展。

修订涉12条规定 重点优化四个方面

《规定》共七章35条,此次修改涉及12条规定,重点优化、完善了四个方面:

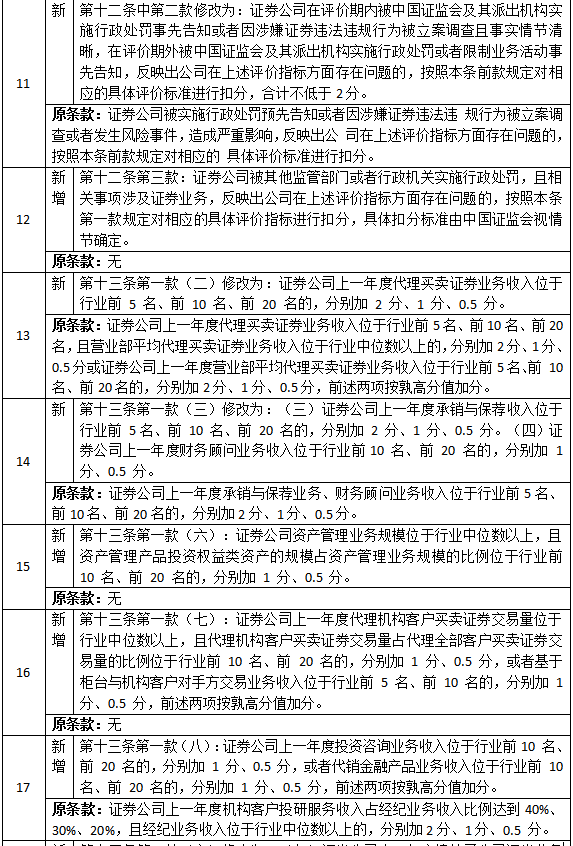

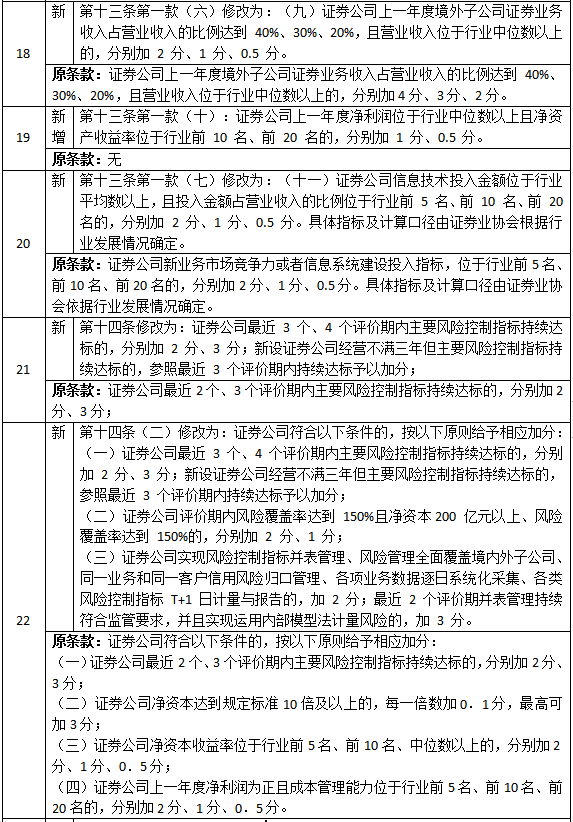

1.对市场竞争力评价指标进行了优化。如:调整营业收入计算口径,突出对证券公司主业收入情况的评价;取消原有净资本收益率和成本管理能力两个评价指标,整合为对净利润位于行业中位数以上且净资产收益率位于行业前茅的加分。

2.对资本充足与风险管理能力加分指标进行了优化。如:提高主要风控指标持续达标的加分门槛;新设风险管理全覆盖及风险监测有效性评价指标。

3.对持续合规状况的扣分标准及调降级别依据进行了完善。如:明确证券公司董事、监事、高级管理人员被采取公开谴责、出具警示函等监管措施的扣分标准。

4.对风险管理能力评价指标与标准进行了完善。如:补充完善自营投资、股票质押、资产管理、投资银行等重点业务风险管控。

其中,第九条和第十三条是本次修订中改动较大的两条。

引导券商差异化发展

每年的评级相当于券商们的年度大考。证监会根据评级分类结果,对证券公司实施区别对待的监管政策。此次《规定》的修改,对券商而言无异于出了新“考纲”。

根据《规定》,证券公司分为A(AAA、AA、A)、B(BBB、BB、B)、C(CCC、CC、C)、D、E等5大类11个级别。其中D、E两类公司分别为潜在风险可能超过公司可承受范围的公司和已被采取风险处置措施的公司,也就是“不及格”公司。

从证监会公布的2018年、2019年证券公司分类结果来看,98家证券公司中,A类加B类公司占比均在九成左右。近两年,尚无AAA级公司,也无E类公司,占比最大的是A级和BBB级公司,占六成左右。

业内人士指出,从具体分值和考核事项调整来看,后续券商评级将进一步分化。事实上,这正是证监会此次修订的目的之一“引导证券行业差异化发展”。

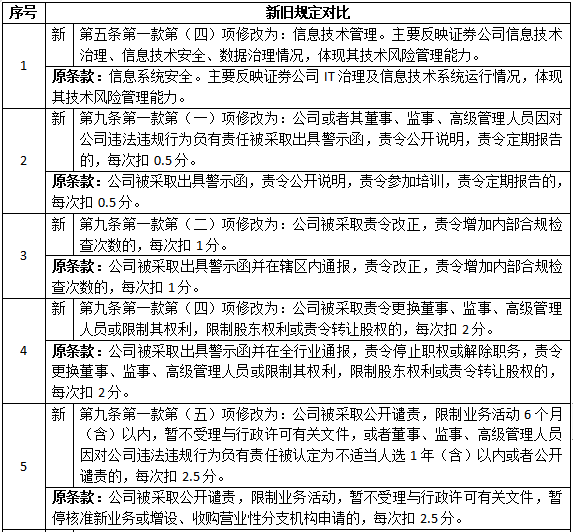

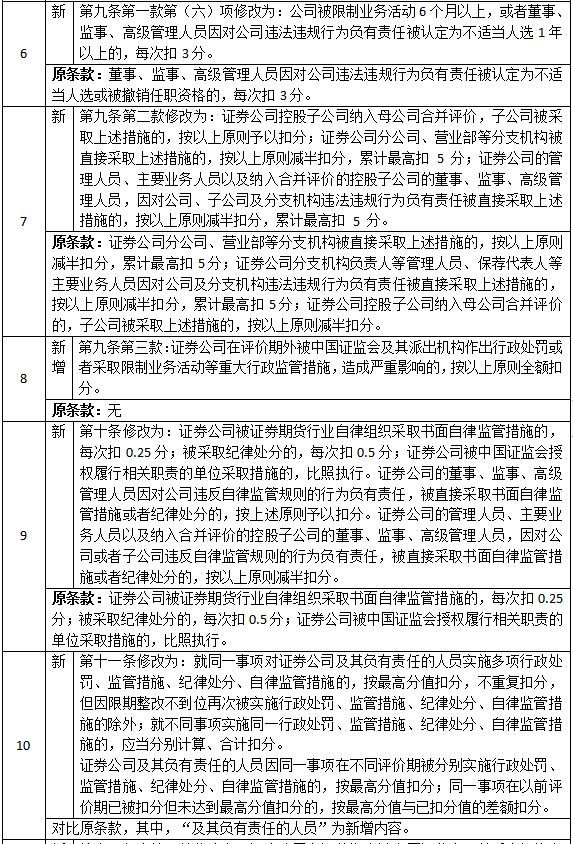

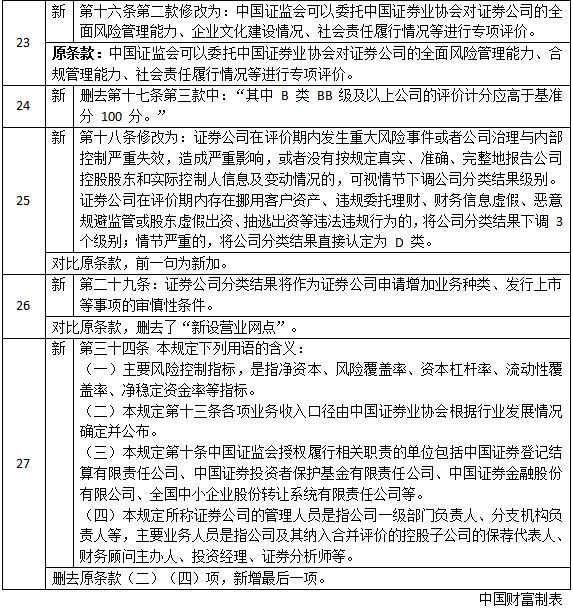

那么征求意见稿究竟修改了哪些方面?中国财富梳理如下: