近期政策面对A股的关怀可谓无微不至。

2020年第一周,先有央行降准,后有银保监会出手放大招。

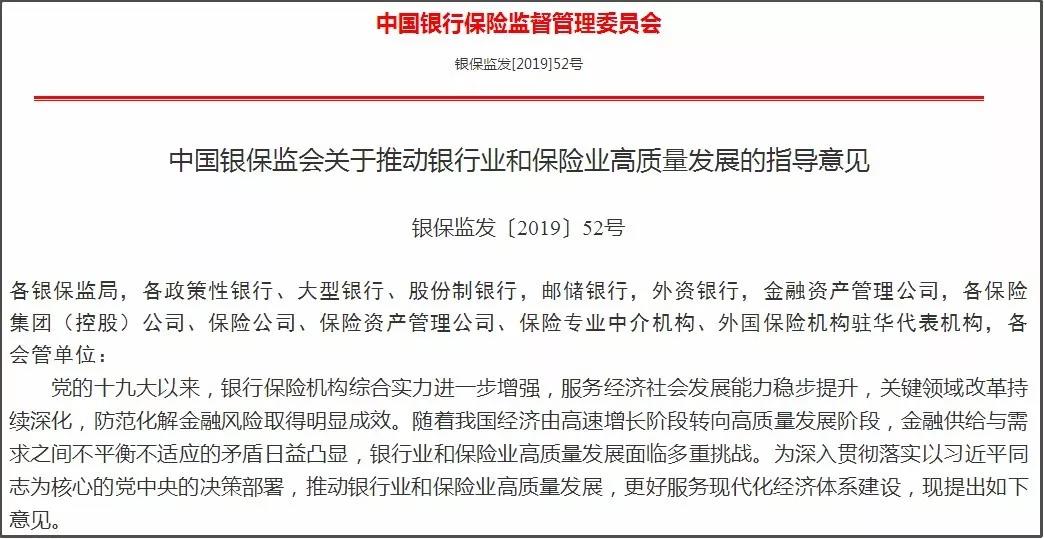

1月4日晚间,银保监会发布《关于推动银行业和保险业高质量发展的指导意见》(简称《意见》),圈定银行业保险业未来五年发展目标等内容,其中促进居民储蓄“入市”的提法,引起了股民们的关注。

促进居民储蓄有效转化为资本市场长期资金

《意见》中有98字指出支持资本市场的发展:

“有效发挥理财、保险、信托等产品的直接融资功能,培育价值投资和长期投资理念,改善资本市场投资者结构。大力发展企业年金、职业年金、各类健康和养老保险业务,多渠道促进居民储蓄有效转化为资本市场长期资金。鼓励各类合格投资机构参与市场化法治化债转股。”

正是《意见》中关于资本市场的新提法、引导资金进入资本市场等方面的内容,引发投资者“刷屏”!不少专业投资人大声为政策叫好。

英大证券首席经济学家李大霄认为,《意见》对于股市是特大利好。更有网民指出,《意见》将引导大量资金流入市场。

截至2019年11月底,中国证券登记结算公司最新发布的统计数据显示, A股自然人投资者数量为1.58亿人,也就是说《意见》为1.6亿股民送来了政策“大礼包”。

近200万亿元储蓄资金

促进居民的储蓄“入市”,潜在的规模有多大呢?

据央行统计,2019年11月末,本外币存款余额197.55万亿元,同比增长8.2%。月末人民币存款余额192.28万亿元,同比增长8.4%,增速分别比上月末和上年同期高0.2个和0.8个百分点。

2019年11月份人民币存款增加1.31万亿元,同比多增3571亿元。其中,住户存款增加2466亿元,非金融企业存款增加8656亿元,财政性存款减少2451亿元,非银行业金融机构存款增加6979亿元。

理财或为储蓄资金“入市”主要渠道

有观点认为,促进居民储蓄有效转化为资本市场长期资金、尤其是股市长期资金的渠道,主要是银行理财,而连接居民储蓄和资本市场的关键环节是银行理财子公司。

作为直接融资市场“新军”,截至2019年年底,已有10家理财子公司开业运营。

中信建投证券银行业首席分析师杨荣认为,随着理财子公司权益投研能力提升,权益资产配置份额将提高,对权益市场构成一定利好。从中长期看,银行理财子公司在正式成立后,将进一步丰富机构投资者队伍,提高直接融资占比,流向权益市场资金将稳步增加。

中国财富管理50人论坛发布的《资管行业未来市场格局与业务模式研究》中建议,银行要通过理财子公司实现真正的法人风险隔离,积极推动理财业务向直接融资方向转型;保险资管机构要管理好母公司资产,同时积极开拓养老金及第三方受托业务。

《意见》十大要点

1、到2025年,实现金融结构更加优化,形成多层次、广覆盖、有差异的银行保险机构体系。公司治理水平持续提升,基本建立中国特色现代金融企业制度。个性化、差异化、定制化产品开发能力明显增强,形成有效满足市场需求的金融产品体系。信贷市场、保险市场、信托市场、金融租赁市场和不良资产市场进一步健全完善。重点领域金融风险得到有效处置,银行保险监管体系和监管能力现代化建设取得显著成效。

2、有效发挥理财、保险、信托等产品的直接融资功能,培育价值投资和长期投资理念,改善资本市场投资者结构。

3、大力发展企业年金、职业年金、各类健康和养老保险业务,多渠道促进居民储蓄有效转化为资本市场长期资金。

4、鼓励各类合格投资机构参与市场化法治化债转股。

5、引进先进国际专业机构。吸引财富管理、不良资产处置、专业保理、消费金融、养老保险、健康保险等领域的外资金融机构进入境内市场。鼓励境外金融机构参与设立、投资入股商业银行理财子公司,允许境外资产管理机构与中资银行或保险公司的子公司合资设立由外方控股的理财公司。支持外资银行保险机构根据业务需求合理布设子行、分行、子公司等分支机构,拓宽业务范围。

6、银行保险机构要落实“房住不炒”的定位,严格执行房地产金融监管要求,防止资金违规流入房地产市场,抑制居民杠杆率过快增长,推动房地产市场健康稳定发展。

7、积极开发支持战略性新兴产业、先进制造业和科技创新的金融产品。加大金融支持力度,为提升产业基础能力和产业链水平提供优质金融服务。

扩大对战略性新兴产业、先进制造业的中长期贷款投放。鼓励保险资金通过市场化方式投资产业基金,加大对战略性新兴产业、先进制造业的支持力度。

8、加大民营企业和小微企业金融产品创新。银行保险机构要按照竞争中性原则,一视同仁、公平对待各类所有制企业。加大对符合产业发展方向、主业相对集中于实体经济、技术先进、产品有市场但暂时遇到困难的民营企业的支持力度。

鼓励银行业金融机构通过单列信贷计划、实行内部资金转移定价优惠等形式,强化服务民营企业和小微企业的资源保障。加大对民营企业和小微企业的续贷支持力度,提高信用贷款和中长期贷款比重。积极稳妥发展供应链金融服务。

9、继续做好地方政府隐性债务风险化解,依法明确存量债务偿债责任,规范支持地方政府债券发行和配套融资,严禁违法违规提供新增融资。

加大对脱离主业盲目扩张、高负债经营企业风险的排查监测。稳妥化解集团客户信用风险,有序退出“僵尸企业”,推动企业部门结构性去杠杆。

10、大力整治违法违规金融活动。坚决清理和取缔未经批准从事金融业务的机构和活动。坚持打防结合、标本兼治的原则,推动建立健全对非法金融活动全产业链、全生态链的防控打击体系。加强监测预警,着力打早打小,指导地方做好非法集资案件处置工作,坚决遏制增量风险,稳妥化解存量风险。

部分内容综合自中国基金报、中国证券报