四季度以来,多家中大型基金公司扎堆发行沪深300ETF,赛道一时拥挤。

Choice数据显示,截至11月19日,天弘基金、泰康资产、民生加银基金等多家公司在发沪深300ETF,同期发行的还有新华沪深300增强、嘉实沪深300红利低波ETF联接基金这些基于沪深300指数的增强型基金和Smart Beta类基金。

一时间沪深300指数化身宽基“这条街上最靓的仔”,完全抢占了其他指数的风头。

不仅如此,各大公司还纷纷开打“费率牌”。泰康沪深300ETF将管理费率定为0.4%,低于市场平均成本;而民生加银、汇添富、华安旗下沪深300ETF皆采用了“0.15%管理费+0.05%托管费”的费率结构,竞争从一开始就步入白热化。

沪深300指数究竟有何吸引力?

业内人士表示,客观来看,沪深300指数是A股最核心的宽基指数之一,覆盖了300只市值较高且流动性较高的股票,大盘股的代表性强,“核心资产”占比居前,横纵向估值对比有优势,成分股盈利能力稳定,在过去较长阶段的行情中体现出明显的高性价比特征。

银行、保险、白酒、白电等“核心资产”占比居前。

估值方面,当前沪深300指数横纵向估值对比均有优势。

华宝证券研究显示,截至2019年11月11日沪深300指数PE为11.85 倍,处于近10年估值中位数以下。PB为1.43倍,处于近10年估值水平的24.3%分位水平。横向对比中证500指数和中证1000指数,沪深300指数体现出低PB和估值低波动的稳健特征,非常适合作为底仓配置。

但你如果以为,这些客观优势就能让机构趋之若鹜,那就太天真了。

业内人士表示,在宽基指数产品已逐渐拥挤的环境中推沪深300ETF,基金公司还有着以下的“小心思”。

首先,完善指数基金产品布局。

宽基ETF几乎是所有刚开始布局ETF的基金公司的起步之作。民生加银ETF与指数投资部负责人何江表示,沪深300指数是最具代表性的指数,其成分股充分反映了A股整体价格走势。投资者如果没有什么偏好,最直接的选择可能就是投沪深300指数,指数的知名度是最显著的优势。

其次,沪深300指数ETF竞争格局未定。

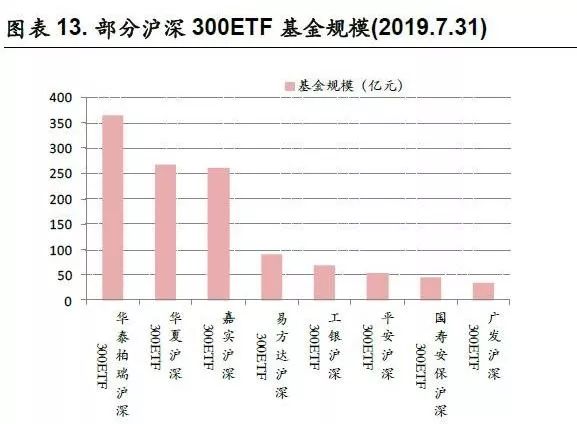

目前,跟踪沪深300的指数基金共63只,其中ETF共10只。华泰柏瑞、华夏和嘉实三只产品规模较大,但是还没有形成“一基独大”的格局。

泰康沪深300ETF基金经理魏军认为,当前沪深300ETF的头部效应还不是很显著,仍处于诸侯混战的阶段,对比海外成熟市场来看发展空间非常大,这个时候加入赛道还有着很大机会。券商研究报告也显示,目前市场上的300指数(含ETF)基金已经成为保险资金等大买方的核心底仓品种。

第三,近期沪深300期权的推出,给挂钩该指数的产品带来了更多的策略运用空间和发展机会。

2019年11月8日,证监会发言人在例行发布会上表示,证监会将扩大股票股指期权试点工作,按程序批准上交所、深交所上市沪深300ETF期权,中金所上市沪深300股指期权。

这是我国首次推出股指期权,并在上交所和深交所分别推出沪深300ETF期权。公告显示,上交所的沪深300ETF期权标的为华泰柏瑞沪深300ETF,深交所的沪深300ETF期权标的为嘉实沪深300ETF。

Wind数据显示,从年初到11月10日,华泰柏瑞沪深300ETF的平均规模为345.08亿元,日均交易额为27.03亿元,嘉实沪深300ETF的平均规模为231.79亿元,日均成交额为5.71亿元。分别是沪市和深市追踪沪深300规模最大的ETF产品。

广发证券研报认为,参考已经运行了近五年的上证50ETF期权的情况,上证50ETF期权上市前半年内,基金规模平均为215.51亿元,日均成交额为35.04亿元;上证50ETF期权上市后半年内,基金规模平均为344.14亿元,日均成交额为111.95亿元。截至2019年11月10日,上证50ETF最新的基金规模为426.37亿元,今年来的日均成交额为42.50亿元。

可见上证50ETF期权的上市明显提高了基金产品的流动性,预期沪深300ETF期权的上市也将促进标的ETF产品的市场关注度的上升,进而提高产品的整体规模和日均成交额。