中国财富网讯(衣韵潼)近日,虚增利润1000万元被证监会顶格处罚60万元的圣莱达(002473)因一纸250万元的退税公告,再次成为舆论关注的焦点。

“企业管理层打了一手好牌,证监会罚60万,税务局退回250万,还赚了,大股东高抛低吸,割了一地韭菜,可怜的是股民和会计师,被没收审计费还得被罚三倍的罚款。”网民感慨,“原来财务造假可以赚钱。”

对此,业内专家纷纷表示,250万元的退税合法,但60万元的顶格处罚确实罚不当其“罪”。如何进一步完善上市公司的信息披露制度,匹配财务造假的相应处罚,监管层在顶层设计时,要“长牙”。

虚增利润1000万,为免“披星戴帽”

事实上,自2013年开始,圣莱达的财务危机便有所显现。年报显示,圣莱达2013年实现营业收入1.66亿元,较2012年同期下滑19.01%;实现归属于上市公司股东的净利润258.85万元,同比下降87.69%;扣非后,归母净利润减少至82.43万元,同比降幅扩大为94.67%,与2012年的主要财务数据相比,业绩出现明显下滑。

2014年,圣莱达的财务形势进一步恶化,实现归属于上市公司股东的净利润-961.63万元,与2013年同期相比下降471.50%;扣非后归母净利润-1046.65万元,同比下降1369.75%。

而根据深交所股票上市规则第13.2.1条的规定,上市公司“最近两个会计年度经审计的净利润连续为负值或者因追溯重述导致最近两个会计年度净利润连续为负值”,深交所有权对其股票实行退市风险警示。

于是,在蔚为关键的2015年,圣莱达便“自导自演”了一场“影视版权转让业务”,在明知华视友邦不享有影视版权全部权利的情况下,与其签订版权转让协议,而后通过公司关联方的资本运作,“自费”1000万违约金,由华视友邦“名义支付”,再将这笔违约金确认为公司2015年的营业外收入,最终成功实现了业绩的“扭亏为盈”,免于被实施退市风险警示。

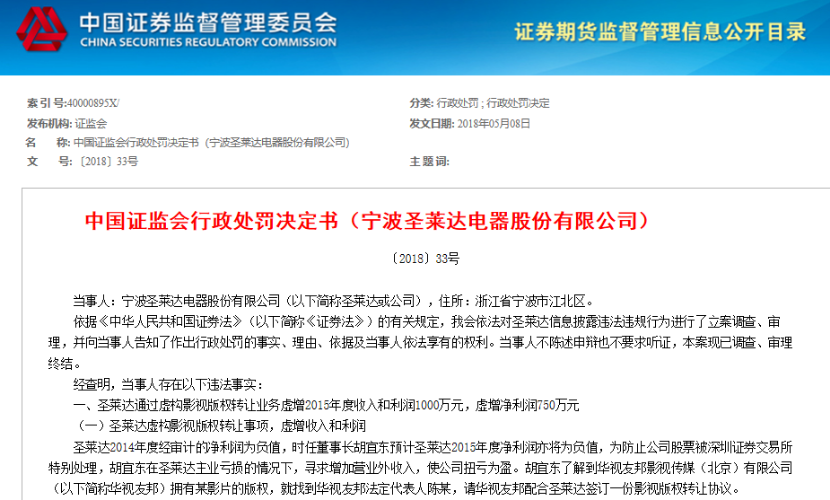

直到2018年5月,证监会下发《行政处罚决定书》,圣莱达虚增2015年度收入、利润1000万元,虚增净利润750万元的财务造假行为才被公之于众。在决定书中,证监会表示,对圣莱达责令改正,给予警告,并处以60万元罚款。

退税获得250万,不合情但合理

时隔4年,圣莱达的财务造假本已归于平静,但7月11日晚间的一则退税公告,却让这起造假行为重回舆论的风口浪尖,更有网友将圣莱达“造假退税”的系列行为评价为“神操作”。

公告显示,由于证监会在2018年5月对圣莱达下发的《行政处罚决定书》中认定公司2015年度虚构影视版权转让业务,虚增2015年度收入和利润1000万元,经公司申请,慈城税务所于近日退还子公司圣莱达文化已缴纳的所得税税款 250 万元。

此消息一出,网友群情激奋,纷纷表示,250万元的税收属于圣莱达造假应当付出的代价,税务机关应予以追回。

中国光大银行金融市场部宏观分析师周茂华对中国财富网表示,圣莱达的250万退税尽管不合情,但整体是合法的。公司由于2015年虚报利润多交250万元税,在监管层认定财务造假、利润回归真实后,缴税量无疑也需要多退少补。

巨丰投顾高级投资顾问赵玲同样表示,圣莱达将收到的1000万赔偿作为营业外收入计入,对方公司在计账时将1000万赔偿计入营业外支出,确实会存在该公司退税后,国家税务机关少收税的情况。

“目前,税务机关的退税原因主要有三条,一是由于工作差错而发生的多征;二是因税收政策变动所产生的政策性退税;三是由于其他原因纳税人向税务机关提出退税申请,经审批后发生的退税。”赵玲认为,既然税务机关已对圣莱达予以退税,说明250万的退税还是存在其合理性。

顶格处罚60万,造假成本过低

除了对圣莱达的造假退税行为表示不满,网友指出,当前,财务造假的代价过低,也是上市公司敢于造假的直接原因。

“目前的监管处罚主要采取罚款和市场禁入等方式。现行证券法对上市公司处罚上限为60万元,对上市公司来说,确实存在造假成本过低的现象,以至于出现造假所致的缴税远高于造假罚款。”赵玲说,“当企业造假成本过低,处罚力度不足以起到震慑作用之时,法律便不足以对社会形成有效制约,因此国内此类新闻屡见不鲜。”

周茂华同样表示,近期上市公司信息披露、造假、高管违规等事件频繁爆出,一方面体现上市公司自律管理缺失,另一方面,也表明监管确实存在短板,其中,违法违规成本过低就是被广受讨论的一项。

如何才能减少、遏制上市公司的造假行为?周茂华认为,在顶层设计上,监管层可从事前、事中、事后三个环节下功夫。“事前,监管层需进一步完善相关法律法规,通过警示教育和相关培训等,增强企业的合规意识与自律管理;事中,监管层要注意加强上市公司的信息披露管理;事后,监管层则要‘长牙’,依法加大对违法违规行为的惩处力度,明确上市公司相关财务、保荐等服务中介依据情节也应承担必要责任。”

赵玲补充,由于财务造假等违法行为与公司高管或直接负责人的行为认知亦有直接联系,监管层在做顶层设计时,也应将企业违法行为与相关责任人的量刑相联系,以起到更好的震慑作用。“如美国2002年出台的《萨班斯法案》规定,上市公司的首席执行宫、首席财务官等主要高管必须对公司财务报告的真实性负责,一旦财务报表被证实存在违规不实之处,将按证券欺诈被判处最高达25年的刑期。”