中国财富网讯(田欣鑫)6月5日,不仅科创板首批拟上会企业微芯生物、安集科技、天准科技参与上市审核“首秀”,同时,第二批5只科创主题基金也同日火热发行。

与第一批科创主题基金一样,广发、华安、富国、鹏华、万家旗下此批科创主题基金每只限售10亿,市场预计大概率会延续首批“一日售罄”的火爆行情。

第二批科创主题基金为啥火爆

首先,科创板为啥火?作为国家重要战略之一,科创板从去年11月开始布局,主要支持具有核心技术、行业领先、有良好发展前景的企业,包括生物制药、高端制造、信息技术等,相比于普通主板,科创板企业的成长性更好。

而根据此前科创板的投资门槛,投资者需要拥有不少于50万的股票资产和不低于两年的交易经验。同时,由于科创板股票上市前5个交易日不设涨停板,此后每个交易日的涨跌幅限制扩大到20%,且上市首日放开融资融券,或将造成较大的波动,对普通投资者来说,投资难度较大。而科创主题基金的投资门槛仅1元,更便于个人投资者参与科创企业投资。

且相较于第一批发售的科创基金来说,第二批科创基金还可以参与“战略配售”,战略配售不仅可以择优购买,而且能买到的新股数量更多。例如之前华宝证券发布报告,对于同样规模为10亿的基金,战略配售基金参与科创板配售的收益贡献比普通基金多16%左右。

第二批科创主题基金咋选

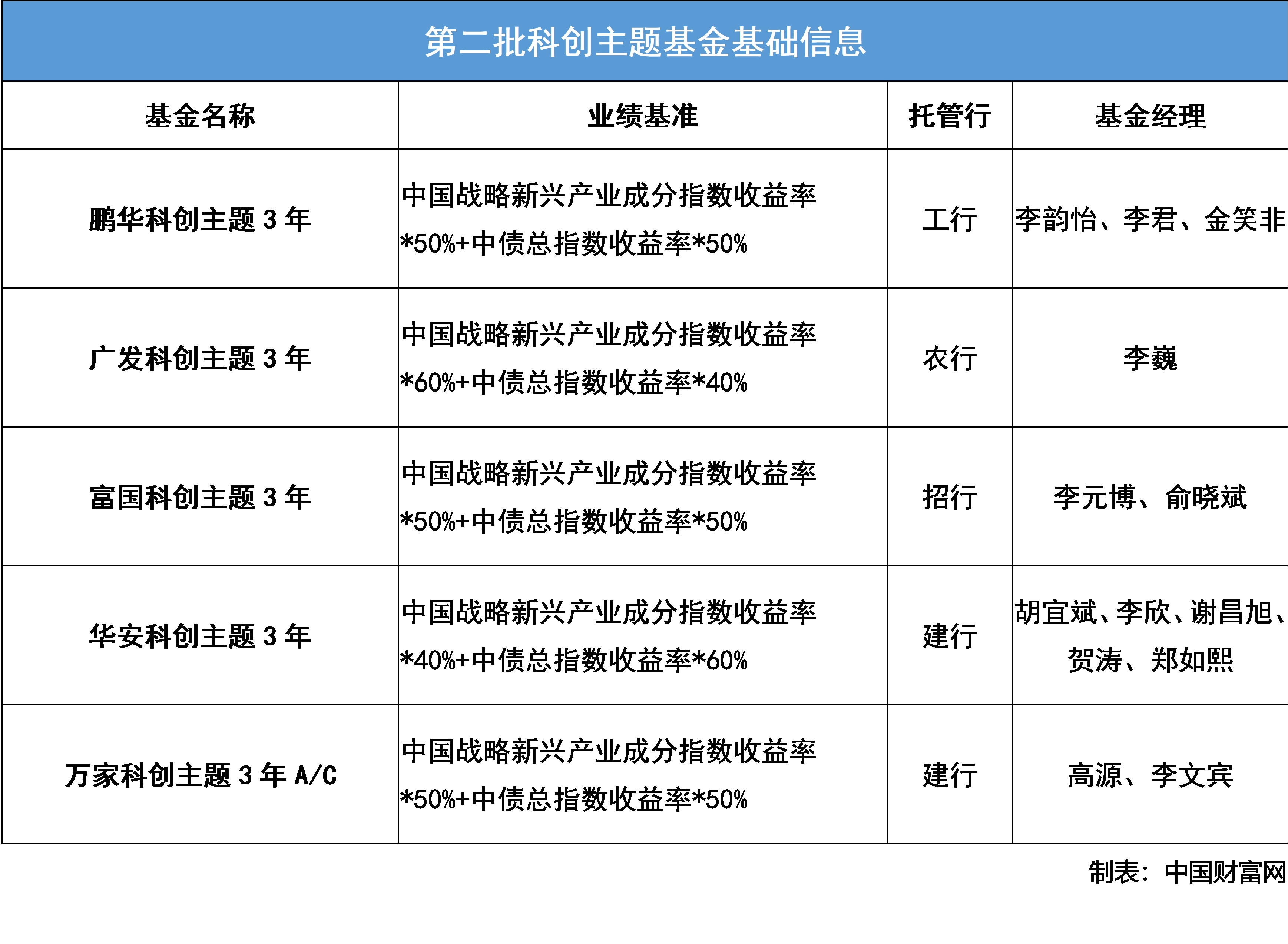

第二批科创主题基金均可以在上交所上市交易,产品均为 3 年封闭基金,业绩基准和托管行各有不同。

5只基金中,广发科创主题3年基金业绩比较指数权益比例最高,为60%,其余40%为债券;富国、鹏华、万家的三只基金业绩比较基准是50%股票50%债券,华安则是40%股票60%债券。由于公募基金多按照业绩基准进行考核,因此业绩基准将会影响基金经理的投资偏好。

从费率上看,鹏华基金和华安的管理费和托管费最低,一年在费率上可以增厚收益0.35%,三年下来合计可以增厚收益 1.05%。

从基金经理过往投资经历来看,华安的基金经理最为丰富,且任职年化回报相对不错,但可能面临多个基金经理沟通配合协作成本的问题。其次,鹏华、富国基金经理布局和分工也较为清晰、合理。

建议投资者提前准备

需要注意的是,鹏华科创主题基金正式发行时间是6月5日至25日,广发科创主题基金是6月5日至28日,其余三家都是6月5日至12日,按照首批发售的情况,再加之10亿元的上限,如果认购火爆,出现超额募集的情况时,会按比例采取“末日”配售的机制,也就是说最后一天“上车”的用户可能出现抢不到的情况。

另外,按照首批的销售情况,且只有10%的配售比例,业内预计发售大概率超于预期结束,因此建议有认购意愿的投资者提前做好准备。

潜在投资风险需谨慎

在第二批科创主题基金发售前,监管层就下发“关于科创板基金的销售要求”通知,强调科创主题基金销售要合规稳健开展基金销售,不过分炒作,严格落实投资者适当性原则,并明确规定不得开展预约认购。任何基金都存在净值波动的风险,并不是稳赚不亏的产品,因此监管层提前对销售“降温”也意在提醒投资者,入市需谨慎。

前海开源基金董事总经理、首席经济学家杨德龙也向中国财富网表示,科创基金火爆销售的同时,投资者要理性看待科创基金存在的投资风险。第一,科创板上的企业多数都是初创企业,未来发展具有较大的不确定性,因此投资于科创板股票的风险本身就大于投资于主板和创业板;第二,第二批科创基金均设定3年的封闭期,投资者在资金申购赎回方面会有很大的限制,因此建议投资者要理性对待,充分认识到投资风险。

业内也表示,科创板基金本身仍是偏股型的投资产品,属于中高风险系数的基金类型,更适合风险承受能力强、投资经验丰富的投资者。加之近期市场波动较大,投资者应做好短期出现亏损的准备。