仅仅一个多月的时间,科创板申报受理企业已“集齐”100家,这100家企业有何特点,让我们来做个全面快速地扫描吧。

01 看进度:100家申报受理企业中79家已获问询日均受理3.57家公司

自3月22日首批科创板申报受理企业名单面世后,截至5月6日,已有24批共计100家科创板企业获得受理,平均每天3.57家(按工作日计算)。

从审核状态来看,100家公司中,已有79家公司进入“已问询”状态,21家公司仍处于“已受理”状态。

按照流程,上交所审核机构自受理之日起20个工作日内发出审核问询,发行人及保荐人应及时、逐项回复问询。审核问询可多轮进行。上交所审核时限为3个月,3个月内上交所出具同意发行上市的审核意见,或作出终止发行上市审核的决定。发行人及其保荐人、证券服务机构回复上交所审核问询的时间不计算在内。

02 看融资:总融资额983.9亿 平均每家募资近10亿元

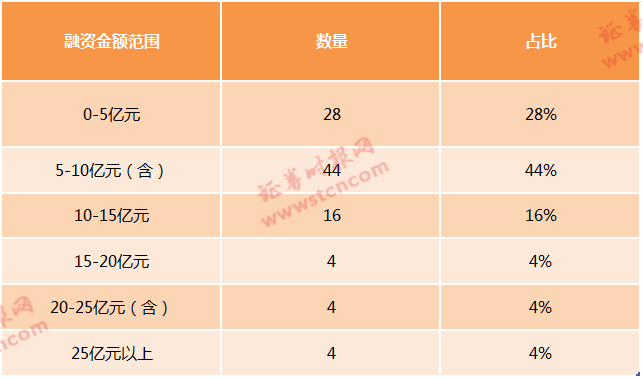

据记者统计,100家科创板拟上市公司总融资约为983.9亿元,平均每家募资金额约9.84亿元。

从融资金额分布的范围来看,100家公司中,融资金额超过20亿元以上的有8家,其中,中国通号作为“巨无霸”,其105亿元的拟募资额在100家受理企业中居首,远远甩开第二位的优刻得(47.48亿元)和第三位的华熙生物(31.54亿元)。此外,传音控股、和舰芯片、澜起科技、九号智能、硅产业等公司融资金额也超过20亿元。

其余92家企业的融资额均低于20亿元。在这些公司中,15-20亿元的企业有4家;10-15亿元的企业有16家,5-10亿元(含10亿元)这一范围的企业数量最多,有44家,剩余的28家企业募资额均低于5亿元。

03 看行业:计算机、通信和其他电子设备制造业类企业数量最多

从证监会行业分布情况来看,记者统计发现,计算机、通信和其他电子设备制造业类企业数量最多,共有22家,占比22%。

紧随其后的是专用设备制造业,共有20家企业;此外,软件和信息技术服务业和医药制造业两大行业涉及的公司数量也均超过10家,分别达18家和12家。

其余15个行业涉及的公司数量均较为分散,不超过5家。

04 看地域:京苏沪粤四地领跑

从目前100家企业的注册地来看,京、苏、沪、粤四地暂时领跑,成为第一梯队。

其中来自北京的企业数量暂列榜首,共有22家公司登榜,其中2家处于“已受理”状态,14家处于“已问询”状态,6家“已回复”;江苏、上海和广东分列二至四位,企业数量分别为18家、15家和13家。

目前其他省份的企业数量为:浙江7家,山东4家、福建、湖北、陕西均为3家、天津2家,安徽、贵州、河南等9个省市各有1家。

值得注意的是,4月17日获得受理的九号智能,注册地位于开曼群岛,是目前唯一一家注册地在海外的企业。

05 看分类:87%科创板申报企业都选“标准一”

先来复习一下,在上交所科创板上市规则中,针对科创板普通同股同权企业设置了五套差异化的上市标准。另外,针对红筹企业和表决权差异企业另设不同的上市标准。

记者梳理发现,目前100家企业中,共有87家企业选择了普通企业的“标准一”。

此外,选择“标准四”的有8家企业,分别为特宝生物、中微公司、虹软科技、晶晨股份、容百科技、和舰芯片、中国通号、硅产业。另外,赛诺医疗、国盾量子选择标准二,天准科技选择标准三。目前,尚未有公司选择标准五。

除此以外,由于具有红筹及VIE架构且存在表决权差异安排,注册地在境外的九号智能选用了红筹企业“标准二”和表决权差异企业“标准二”;优刻得也选用了表决权差异企业“标准二”。

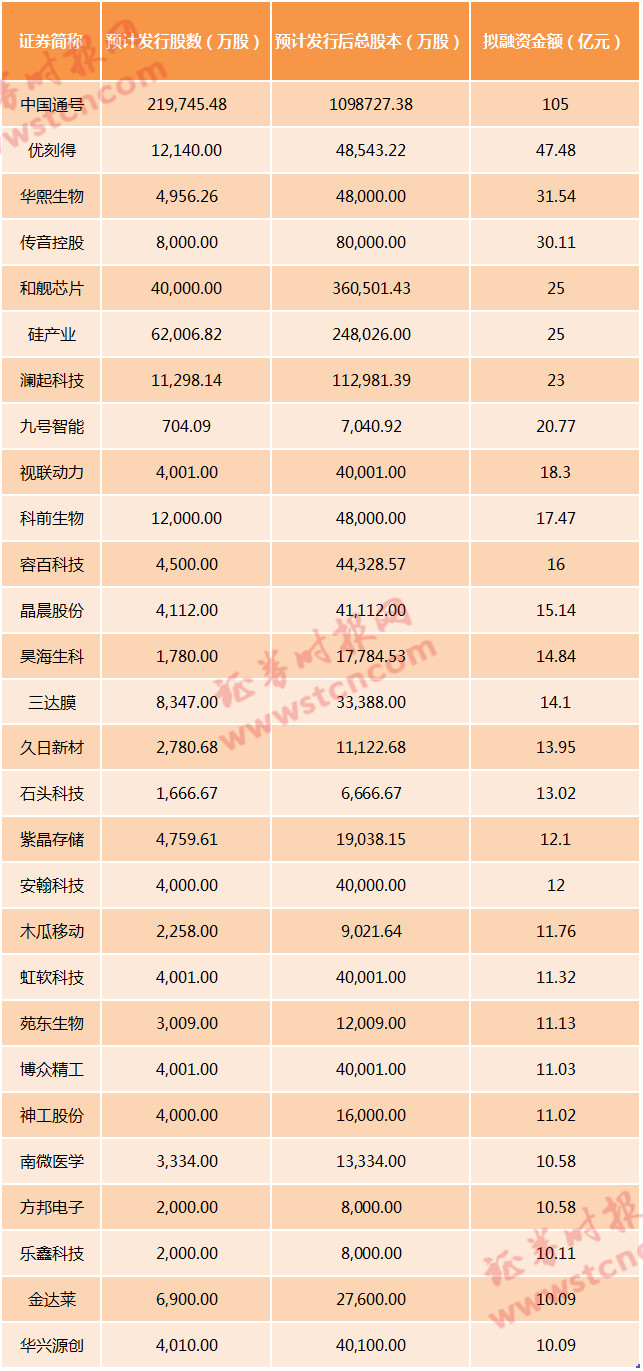

06 看家底:申报企业平均总资产近23亿元 中国通号总资产近800亿元居首

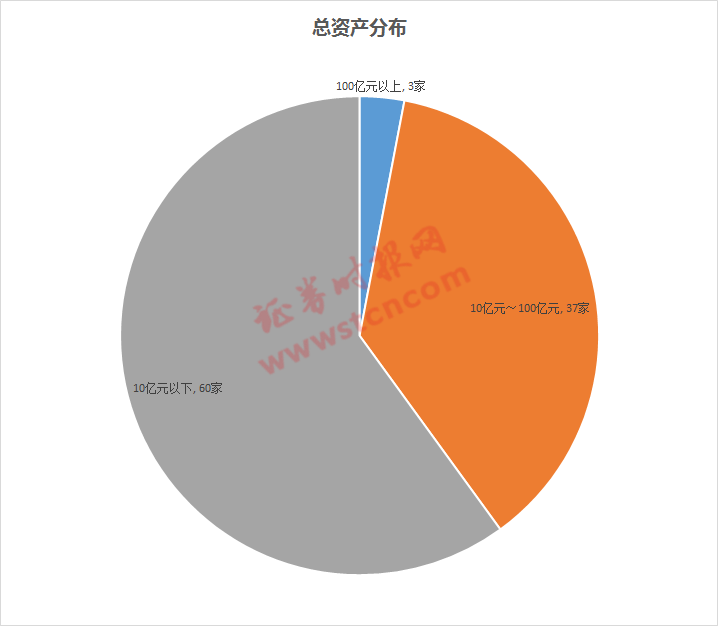

证券时报记者统计,从上述公司2018年末总资产情况来看,目前中国通号总资产高达796.79亿元,接近800亿元,排在100家企业的首位;紧随其后的是和舰芯片,总资产为241.94亿元,传音控股总资产达103.53亿元,居于第三位。除上述3家企业外,其余97家企业总资产均在百亿元之下。宝兰德的总资产仅为1.91亿元,暂为申报企业中资产总额最低的一家。

除此之外,总资产在10亿元-100亿元的企业为37家,10亿元以下的企业有60家。

100家公司2018年末总资产平均值为22.94亿元。

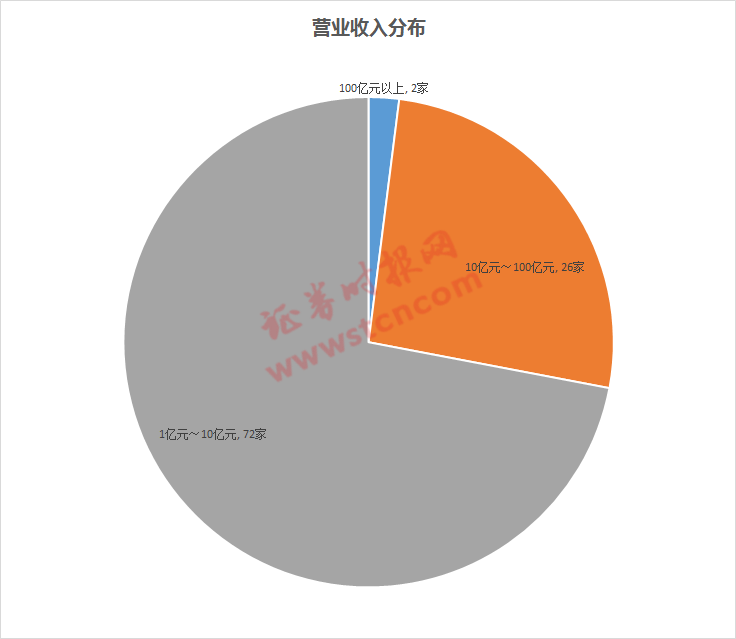

07 看营收:规模1亿元~10亿元的申报企业居多

从营业收入情况来看,目前有两家企业营收达到百亿元级别,其中中国通号2018年营业收入高达400.13亿元,排在100家企业的首位;紧随其后的是传音控股,营业收入为226.46亿元。除上述两家企业外,其余98家企业营收规模均在百亿元之下。此外,佰仁医疗2018年营收为1.11亿元,勉强够到科创板财务标准一中1亿元的“及格线”。

具体而言,2018年营收在100亿元以上的企业共有2家,10亿元~100亿元的企业共有26家,1亿元~10亿元的企业有72家。

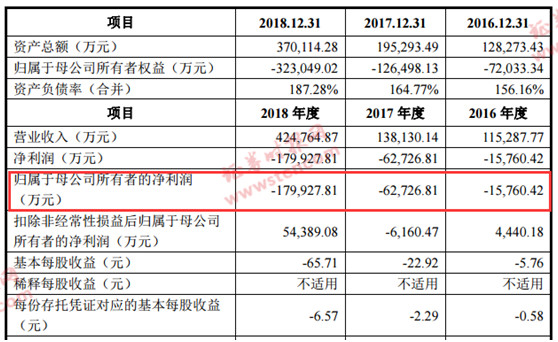

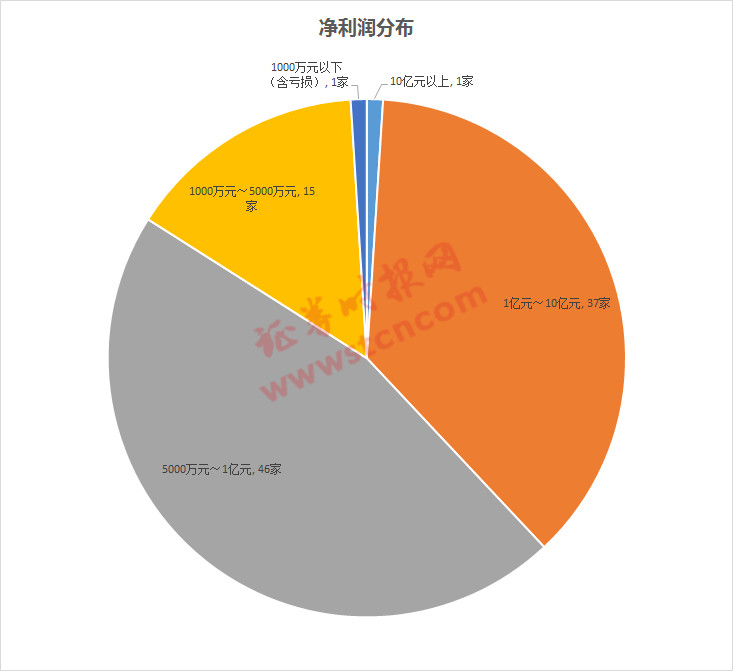

08 看盈利:申报企业平均每家赚1.41亿元 九号智能为唯一一家亏损企业

申报企业普遍有不同程度的盈利,不过,也有亏损企业申报科创板,这家企业便是九号机器人有限公司(即九号智能)。资料显示,九号智能2018年亏损17.99亿元,且最近三年的亏损持续扩大。此前的2016年和2017年也出现亏损,分别亏损1.57亿元和6.28亿元。

总的来看,100家企业净利润平均值约为1.41亿元,剔除九号智能后,平均盈利为1.61亿元。中国通号以34.09亿元的净利润遥遥领先。

从申报企业净利润分布来看,净利润在5000万元~1亿元的企业最多,达到46家,其次为净利润在1亿元~10亿元区间的企业,有37家。

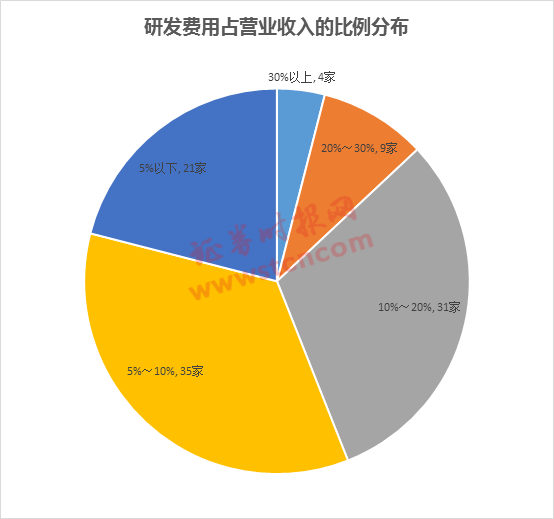

09 看“硬核技术”:申报企业研发费用平均营收占比约11%

科创板主要服务于符合国家战略、突破关键核心技术、市场认可度高的科技创新企业,那么研发在相关企业中应该在相关创新企业中应该占用重要地位。这里面就涉及研发费用的绝对规模和相对规模。

从研发费用的绝对规模上看,数据显示,由于申报企业规模还普遍较小,多数企业的研发费用集中在1000万元~1亿元之间,这样的企业多达77家。研发费用在1亿元~10亿元的企业为数也不少,达到21家。研发费用超过10亿元的企业仅1家,即中国通号,该企业2018年研发费用约13.8亿元。

相较于绝对规模,研发费用占营收的比例这一研发投入的相对规模,或许更能说明申报企业的研发投入力度。

《上海证券交易所科创板股票发行上市审核规则》上市标准二规定提及,“预计市值不低于人民币15亿元,最近一年营业收入不低于人民币2亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于15%”;可见,研发投入占营业收入的比例是申报企业可选上市标准中的一项十分重要参考指标。

据证券时报记者统计,100家申报企业研发费用占营业收入的比例的平均值为11.09%,其中微芯生物最高,达到55.85%,该公司2018年营业收入约为1.48亿元,同期研发费用高达8248.20万元。木瓜移动的研发费用占营业收入的比例最低,该公司2018年营业收入约为43.28亿元,同期研发费用不到1亿元,仅为3052.43万元,研发费用仅占到营业收入的0.71%,不到1%。

在上述企业,中国通号是唯一一家研发费用超过10亿元的企业,不过该企业研发费用占营业收入的比例仅有3.31%,并不算高。

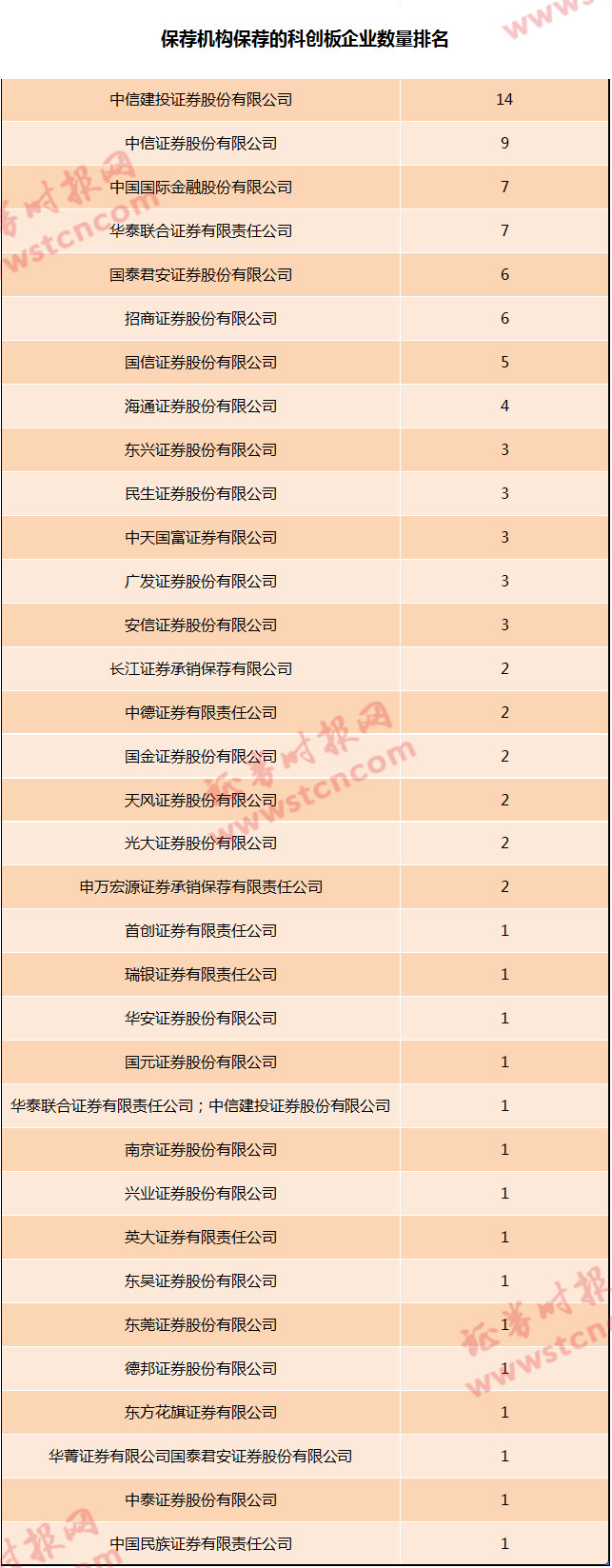

10 看承销:中信建投暂为承揽科创板项目大赢家

从保荐机构承揽的科创板申报企业数量来看,中信建投成为最大的赢家,该机构单独保荐了广大特材等14家企业。此外,中信建投还和华泰联合证券联合保荐了虹软科技。

中信证券、华泰联合证券、中金公司、华泰联合等保荐的科创板申报企业数量也较多。

几家总资产过百亿的申报企业来看,中金公司获得中国通号的保荐项目,该项目的保荐代表人为中金公司的马青海、吴嘉青。长江证券承销保荐有限公司获得和舰芯片项目,而中信证券则获得传音控股的保荐项目。

11 看会计所分布:立信所成承做最多科创板项目的会计师事务所

梳理科创板申报企业背后的审计机构(会计师事务所)可以发现,立信会计师事务所(特殊普通合伙)为担当科创板申报企业审计机构数量最多的审计机构,该会计师事务所担当了博众精工等21家申报企业的审计机构。其次为天健会计师事务所(特殊普通合伙),担当了13家申报企业的审计机构。此外,致同会计师事务所(特殊普通合伙)、瑞华会计师事务所(特殊普通合伙)也担当了较多申报企业的审计机构。

12 看特色:九号智能和优刻得同股不同权

值得注意的是,上述科创板申报企业中,已出现以往A股市场未曾出现的同股不同权企业。

以九号机器人有限公司(九号智能)为例,公司采用特殊投票权结构,根据公司章程(草案)安排,对于提呈公司股东大会的决议案,A类普通股持有人每股可投1票,而B类股份持有人每股可投5票。目前,高禄峰、王野分别控制公司13.25%、15.40%比例的股份,且均为公司全部已发行的B类普通股,合计占公司投票权的比例为66.75%,高禄峰和王野对公司的经营管理以及需要股东大会批准的事项拥有重大影响。

由于九号智能具有红筹及VIE架构且存在表决权差异安排,九号智能因此选择《上市规则》第2.1.3及2.1.4第二套标准,即预计市值不低于人民币50亿元,且最近一年营业收入不低于人民币5亿元。根据德勤出具的审计报告,公司2018年度经审计的营业收入为42.48亿元,高于5亿元;同时根据公司2017年7月进行的C轮融资估值情况,公司估值15.2亿美元,约人民币100亿元,超过人民币50亿元,且发行人2018年经营业绩较2017年保持高速增长。

除了九号智能外,另一家申报企业优刻得也存在同股不同权的安排。

(原标题:最全梳理!科创板100家申报受理企业大扫描,12张榜单带你了解科创板)