4月8日早盘,沪深两市高开低走,三大指数均由红翻绿,上证综指盘中涨幅一度接近1.3%。截至午间收盘,上证综指下跌0.09%,报3243.64点;深证成指下跌0.86%,报10326.04点;创业板指下跌2.06%,报1740.63点。两市有所放量,半日成交额超过6500亿元,其中沪市半日成交额为3131.61亿元,深市半日成交额为3421.41亿元。

受江苏化工行业整治政策影响,化工股集体上演涨停潮。截至中午收盘,两市共有60余只个股涨停,化工股就有近40只。

除化工外,建筑材料、钢铁、采掘、有色金属等周期板块亦涨幅居前。截至午盘,申万化工行业指数上涨3.5%,建筑材料、钢铁、采掘、有色金属等行业指数亦涨幅居前。盘面上看,A股行情正围绕周期板块、南北船合并、白酒、水泥和猪周期等热点展开。

展望后市,在周期股的带动下,市场的乐观情绪有望进一步提升,增量资金继续入市,上涨行情有望进一步延续,但也需要注意市场的风险偏好可能已经处在过热的状态。

五大热点“漫山红遍”

1 化工板块“点爆”股市

4月8日开盘,受响水化工园和江苏省计划3年内削减60%化工企业和化工园区消息刺激,化工板块上演涨停潮。截至午盘,审万化工指数上涨3.5%,辉丰股份、丹化科技等近40只化工股涨停,涨停板块从染料扩展至农化、石油化工、化肥、氯碱等多个化工子行业。

中信建投认为,响水化工园区企业数量约有70家左右,其中较多的子行业主要是染料及中间体企业17家、农药及农药中间体14家、医药及医药中间体13家、颜料及颜料中间体5家、阻燃剂及中间体企业2家,另有各类精细化工、基础化工企业若干家;其中染料及农药影响最大。在供给收缩的背景下,分散染料行业浙江龙盛、闰土股份、海翔药业相对受益;农药方面,利好江山股份、兴发集团、新安股份、长青股份和扬农化工等;其他行业,促进剂关停2万吨,阳谷华泰有望受益。基础化工方面有20万吨烧碱、20万吨丙烯酸也受到一定影响,利好三友化工、卫星石化等上市公司。

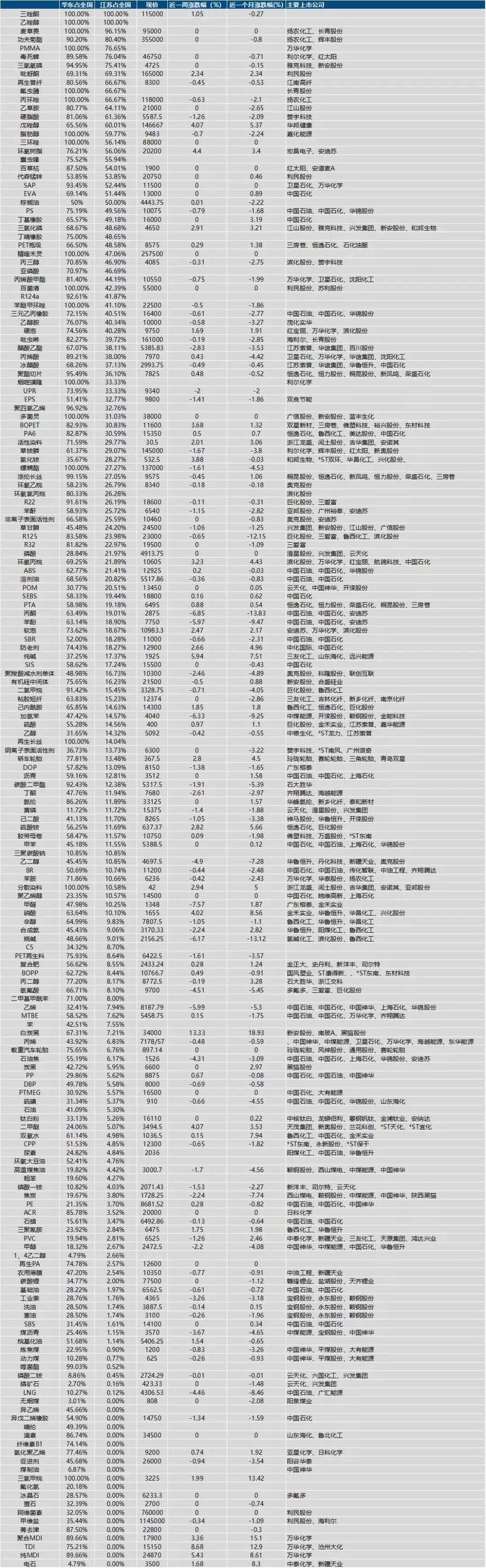

此外,中信建投整理出的一份图表显示,目前有近40个化工品种,江苏省产能占据全国40%以上。其中,麦草畏、功夫菊酯、PMMA、毒死蜱等多个品种,江苏省产能占全国超过70%,且均有上市公司涉及。这显示出,在江苏省大力缩减化工行业企业的背景下,相关品种或面临供给紧缩,行业龙头上市公司或将持续受益。

来源:中信建投研报

光大证券石化化工团队近日表示,江苏省在化工产业工厂规模的收缩将成为化工行业新一轮供给侧改革的起点。光大证券测算,化工行业的估值修复至少会有35%-40%的空间。其表示,目前中信化工指数PB仅有2.36倍,而2005年以来的历史均值则高达3.22倍,因此仍然有较强的向上修复空间。

2 南北船资产整合

4月8日早盘,南北船整合概念股表现不俗。截至午盘,中船防务、中国船舶涨停,中国重工涨1.35%。

“南北船”资产整合近来动作频频。

3月28日晚,中国船舶和中船防务发布公告,对原重大资产重组项目进行调整,以资产置换的方式对各自产业结构进行调整。3月中船科技公告称,将发行股份及支付现金购买海鹰企业和杭州中诚股权。本轮资产重组完成后,中国船舶、中船防务和中船科技将分别作为中船集团船舶总装、船舶动力和高科技资产的上市平台,与中船重工旗下上市平台形成对应关系,有望为南北船合并进一步创造条件。

东北证券分析师陈鼎如表示,作为关系国家安全的战略性领域,军工行业是本轮国企改革的重点,但前期改革进度慢于充分竞争的商业类国企。随着体制、政策和机制等方面改革工作的深入推进,预计今明两年军工领域改革的深度和广度将有所加大,混合所有制改革、科研院所转制等改革工作将进一步提速,有望打开核心军工资产证券化的大门,提升军工板块上市公司的质量和投资价值。投资建议:重点关注军工资产证券化投资机会军工领域资产证券化有望加速,板块资产质量和投资价值将显著提升。重点推荐资本运作地位明确和体外优质资产注入确定性较高的国睿科技、四创电子、中航机电、中航电子、航天电子。

3 季报高增催化白酒板块

4月8日早盘,贵州茅台股价突破900元大关,最高上探至908元,创历史新高。截至午盘报895元,上涨3.47%。在茅台的带动下,白酒板块集体走高。

4月4日晚贵州茅台公告称,经初步核算,2019年第一季度实现营业总收入同比增长20%左右;实现归属于上市公司股东的净利润同比增长30%左右。

由于一季度业绩超出预期,摩根士丹利将茅台目标价由890元人民币上调11%至990元,对茅台评级为增持。大和资本市场分析师Anson Chan等人在5日报告中表示,贵州茅台一季度初步经营数据超预期,2019-2020年每股收益预测上调12%-13%,将目标价由735元上调至941元。

招商证券食品饮料杨勇胜团队表示,贵州茅台开启季报高增序幕,白酒板块仍需加配。白酒板块的一季报超预期行情,在茅台季报预告得到验证,五粮液、汾酒、古井均有超预期潜力,继续推荐白酒板块,建议以两条主线配置白酒板块:一是寻找一季报超预期潜力标的,首推五粮液、古井贡酒、今世缘、山西汾酒等。二是重视外资流入下的白酒板块估值重构,推荐贵州茅台、洋河股份、泸州老窖等。

4 水泥涨价一触即发

据中国水泥网消息,近段时间,全国天气普遍向好,大部分地区水泥市场需求基本恢复,局部表现进入旺季,价格呈现迅猛上涨态势。月初以来京唐地区一些厂家陆续通知4月1-8日起上调水泥出厂价格10-20元/吨。呼和浩特地区主要厂家取消冬季优惠,报价上涨20-30元/吨。3月下旬江苏中南部等多地水泥价格普涨20-30元/吨。4月1日起浙中南金华、建德、衢州、丽水及沿海温州、台州、宁波地区等地主要厂家通知上调高标水泥价格30元/吨。4月3日起上海地区主要厂家针对低标水泥出厂价格继续上调15元/吨。

受此消息影响,水泥概念股今日早盘集体上涨,截至午盘,上峰水泥涨6.94%,福建水泥、冀东水泥和海螺水泥亦有所表现。

中泰证券分析师张琰表示,水泥是“存量时代”下的“最强周期品”。核心原因在于存量时代下,水泥行业的“供需缺口”是最容易产生的,而成本曲线也是周期品中相对陡峭的:其一,作为短腿区域化无库存产品,企业对需求的观测能力极强;其二,开关成本低,企业对产能的调节能力天然有优势;其三,行业存量乃至减量博弈的背景下,区域水泥企业间的“默契”形成是必然,即“价在量先”;其四,原材料价值重估与自发的停产推升熟料价格,同样也结构上异化了行业成本曲线。水泥当前的盈利中枢与名义上的“产能利用率”关系并不大,因而去年以来虽然部分区域的行政化限产力度有所放松,但是建立在前端投资强度仍然较高,水泥自发产能约束导致阶段性“供需缺口”的存在,行业价格仍然能屡创同期新高,而与部分周期品形成的分化,也逐渐印证了一直以来水泥是新常态下“最强周期品”的观点。

国盛证券认为,环保限产仍将继续,需求略有增长,景气高位震荡。特别看好北方水泥,尤其是京津冀区域未来两年价格曲线上翘的重要机会。而南方区域龙头海螺水泥的长期价值当前仍被低估。

5 养猪概念股热度不减

4月8日早盘,养猪概念股热度不减。截至午盘,雏鹰农牧、广弘控股涨停,正邦科技、金新农、新五丰涨幅在5%以上。

据国家生猪市场的交易数据显示,目前全国外三元(15公斤)仔猪的价格大约在600元/头至900元/头,相比年初300元/头至600元/头,已经接近于翻倍水平。

国泰君安证券宏观团队的指出,从供需角度来看,2019年猪肉供应缺口或达510万吨左右,生猪和猪肉价格对能繁母猪产能的累计弹性为-3左右,产能下降20%左右,将会促使猪肉价格增速年内达45%-55%。从节奏上看,猪价通胀高点出现在2019年7月及10月至2020年春节前后。

3200点之上配置周期股?

Wind数据显示,资金仍在跑步入场。其中,沪深两市融资余额连升7日,继续刷新逾9个月新高。截至4月4日,上交所融资余额报5700.01亿元,较前一交易日增加4.49亿元;深交所融资余额报3669.22亿元,较前一交易日增加11.96亿元;两市合计9369.23亿元,较前一交易日增加16.45亿元。

新时代证券分析师樊继拓表示,从3月8日开始,A股正式进入逻辑切换期,之前领涨的券商、创业板、养殖等板块出现调整,地产、消费、周期等表现强势。市场正在尝试逻辑切换,从抬升估值(券商、成长)切换到业绩兑现(地产链、食品饮料)。虽然3月的PMI、地产销量等数据依然不错,但是目前到底是季节性回升,还是趋势回升,依然存在很大的分歧。这里依然需要耐心,等待更明确和安全的信号。

财通证券也提醒道,随着上证指数强势突破3200点,同时叠加PMI好转等利好,市场的乐观情绪进一步提升,增量资金入市,上涨行情有望进一步的延续。但是,需要注意的是,市场的风险偏好可能已经处在过热的状态。

国泰君安证券表示,行情启动初期,周期股是拉动指数的核心力量,也是情绪回升的重要条件。因此,4月上旬重点推荐周期股。

广发证券首席策略分析师戴康指出,3月PMI数据超预期,10年期国债期货本周连续下跌,南华工业品指数最近一周强势,年初以来滞涨的周期股也首次获得显著超额收益,经济增长预期上调将带来周期股的绝对和相对收益阶段。

川财证券认为,绝对估值较低、外资持续流入以及业绩增速仍较高等使得低估值蓝筹仍受机构资金逢低配置,主要关注几个方面:一是盈利确定性改善的周期板块。其中钢铁、化工、煤炭等传统周期板块,盈利改善的确定性较高,中报业绩披露显示钢铁和建材上半年盈利增速超过100%,短期对周期板块估值提升有利。二是大金融中的银行、保险等低估值确定性蓝筹,业绩改善的确定性较高。三是消费类中的医药、商贸、休闲和纺织服装等低估值蓝筹板块。

联讯证券建议配置围绕两大主线,一是经济复苏主线:周期股。如果下半年经济触底回升的话,中下游周期板块会率先出现复苏,尤其是一些受到政策眷顾的行业盈利预期改善会更为提前,重点推荐:汽车、家电、机械、电气设备、建筑建材。金融是经济的血液,推荐业绩反转的券商和保险。周期中的补涨行情,重点关注化工、有色。二是科创板主线,关注参股上市公司+“硬科技”+券商、创投主题。