建行首席财务官许一鸣在最新业绩发布会一句话,令人印象深刻,他提到 “我们的员工太辛苦,他们的工作环境还要改善,他们的福利还远远没有达到应该达到的水平。”

那么2018年银行业整体的薪酬情况如何呢?

截至目前,32家A股上市银行中已有19家完成2018年年报披露,其中包括5家国有大行和6家股份行,以及4家城商行和4家农商行。19家银行中,有相关可比数据的共14家。

在不少上市银行业绩回暖、“提质增效”的情况下,不少银行的员工薪酬也有所提升。不过受金融科技应用及银行业零售转型的影响,结构调整的“减员”依旧是银行业相对确定的趋势,尤其是对人员冗余的大行而言。

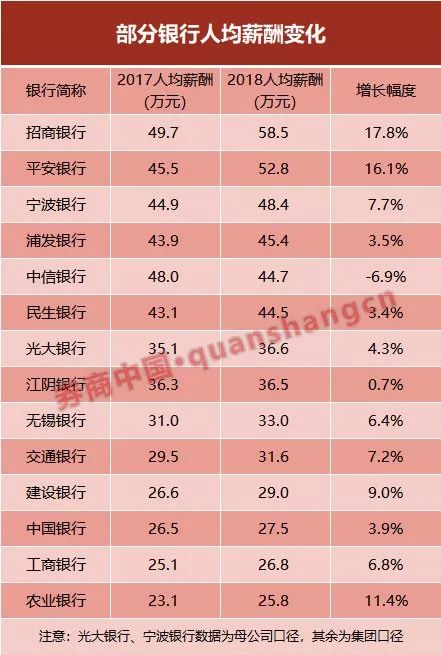

各大银行平均薪酬方面:

招商银行(58.5万元)、平安银行(52.8万元)、宁波银行(48.4万元)暂居前三,工农中建四家大行位居后四位,暂时垫底;

平均薪酬增幅超过10%的共有3家银行,分别是招商银行、平安银行和农业银行。其中,招商银行薪酬增幅接近18%,暂居增幅榜第一,平安银行位居第二,增幅超16%。

或许有人说,平均数并不能反映真实情况,看到“人均”二字就觉得自己进了“假银行”。事实确实是这样,由于所在区域不同、所在部门和条线不同、职务级别不同,加上自身KPI考核的完成程度不一致,“平均数”难以客观准确地反映每一位银行员工薪酬现状。

不过,在银行报表并没有区分前面所说影响因素的情况下,“平均数”的波动变化总能说明一些问题。先对14家银行的数据做几个重点标注:

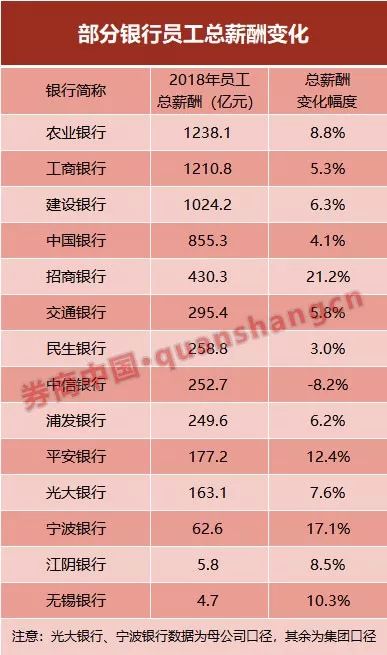

1几乎所有银行的总薪酬支出都在增长

14家银行2018年员工薪酬支出总计达6228.5亿元,同比增长6.7%;其中4家银行总薪酬支出增长超过10%,招商银行总薪酬支出位居增速首位,同比增长21%。

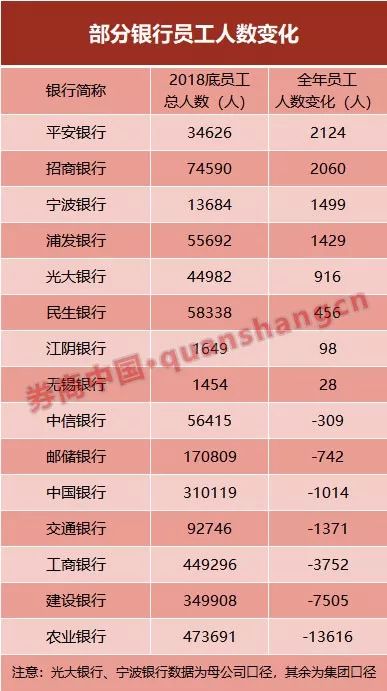

2国有大行集体减员,其他银行普遍在加人

14家银行里有6家银行去年出现减员现象。其中,包括邮储银行在内的六家国有大行集体减员,员工总数合计减少2.8万人,中信银行业减少309人;其余7家银行则都在增加人力配置。

结构上看,国有大行由于电子渠道替代、柜员转岗营销、劳务派遣员工减少等原因带来的减员规模较大;而人员的增加则普遍出现在业务条线(尤其是零售业务)、信息科技等方面。

3人均薪酬普遍增长

14家银行中,只有中信银行2018年人均薪酬同比下滑,其余银行均实现增长。从人均薪酬水平来看,国有大行人均薪酬普遍在25万到32万之间,股份行则普遍高于40万。

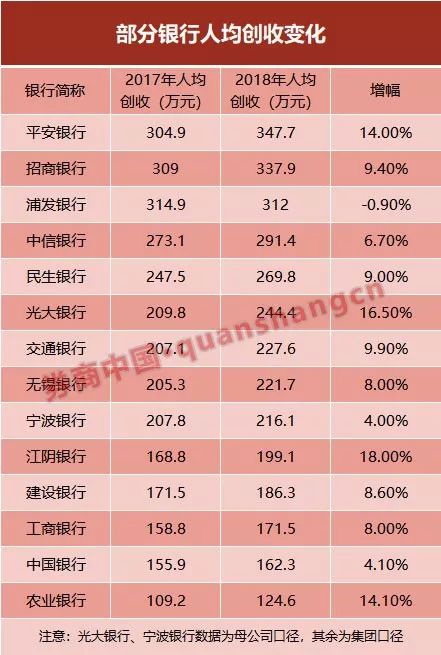

4股份行人均创收高

不同银行的人均创收,也侧面反映了一家银行的工作强度和员工业绩压力。14家银行里,只有浦发银行2018年人均创收出现轻微减少,其余银行均同比增长,这也与这些银行人均薪酬普遍增长的趋势相符。

从人均创收的绝对水平来看,平安银行、招商银行、浦发银行位列前三位,分别达348万元、338万元、312万元。

总薪酬支出集体增长

一家企业的全年员工总薪酬支出该怎么计算?记者采访了多位银行财务部门负责人和会计师事务所审计人士,得出的结果是:

按照企业会计准则,以“本期工资福利总额=期末应付职工薪酬-期初应付职工薪酬+支付给职工以及为职工支付的现金”的公式,计算得出的当期发放与计提的总额,是一家银行是较为合理且易理解的当期总薪酬支出。

因为是当期,涉及到薪酬发放时间的问题,这包括年终奖的发放和绩效奖金递延发放两大方面。

以一家银行的2018年总薪酬支出为例,包含的应该是2018年实际发放的工资奖金及2017年的年终奖,还有此前几年递延到2018年才实际发放的绩效奖金。而2018年的年终奖应该体现在2019年现金流量表的“支付给职工以及为职工支付的现金”项目上,2018年薪酬的递延发放部分也体现在此后几年的报表上。

以此计算,从整体薪酬支出的变化情况来看,14家有可比数据的银行2018年总薪酬支出达6228.5亿元,同比增长6.7%。除中信银行去年总薪酬支出同比减少8%以外,其他13家银行总薪酬支出都在增加。

其中,招商银行、宁波银行、平安银行总薪酬支出增长较快,增幅分别达21.2%、17.1%和12.4%。作为农商行的无锡银行,去年总薪酬支出也实现10.3%的同比增速。

这也是银行总薪酬支出连续第二年出现普遍增长。这或许也说明,经历此前数年银行员工向非银金融机构及其他机构,甚至出走其余产业的“离职潮”后,传统银行也更愿意多出一些人力成本,留住并吸引更多人才。

国有大行继续减员

再看14家银行员工人数变动情况,总体的变化情况是:除国有大行、中信银行外,其余银行都在增加人力配置。如果把H股上市的邮储银行计入在内,六家国有大行合计减员2.8万人。

其中,农行、建行员工人数减少较多,分别达1.36万人、0.75万人。工行、交行、中行、邮储银行去年也分别减员3752人、1371人、1014人、742人。

以农行为例,去年该行柜面人员减少约1.76万人,管理人员减少近4700人。从在岗员工学历构成变化来看,去年该行专科以下学历员工减少4.5万人。

三类岗位易被减掉,三类人才增员最多

这也可以了解银行“减员”减的主要是哪些岗位:

一是可替代性比较强的岗位。

譬如大堂经理、柜员、保安、现金清收、电话客服、信用卡销售等岗位,这些岗位有可能是正式员工,也有可能是派遣员工。总体来看,这些岗位员工薪资水平不高,而且对KPI考核的完成情况要求比较高;随着电子渠道替代率的不断上升和客户偏好的转变,银行也裁撤了低效益网点,并推进将原来大而全的网点向轻型化、智能化转型。

目前来看,银行网点的转型不一定是直接采取裁员的形式,而是推动传统的柜面结算人员转岗客户服务和营销。但这种方式也势必造成部分转岗员工难以适应角色的变化,进而被动或主动离职。

二是出于提质增效、缩短管理半径的考虑,银行选择减少部分管理岗位、运营人员的数量。据记者了解,浦发银行就分别在2017年、2018年分别减少1000名、2000名运营人员。

三是学历不占优势的员工。譬如农行去年专科以下学历员工就减少了4.5万人,建行专科以下学历员工也减少了2768人。

人员的增加则普遍出现在业务条线(尤其是零售业务)、信息科技、风险合规人员等三方面。

就数量规模而言,14家银行中平安、招行两家股份行人员增加最多,分别为2124人、2060人,宁波银行作为城商行,全年母公司员工也增加了近1500人。

从结构上可以发现,这三家增员规模较大的银行中,去年增量普遍集中在业务条线。以招行为例,“零售之王”选择继续加大零售金融员工数量,条线员工合计增加1650人,相当于全行员工增量的80%,零售金融员工占比也突破40%,达41%。

平安银行业务人员去年也增加1973人,占全行员工增量的93%;宁波银行零售金融、公司金融去年分别增加719名、563名员工,合计占全行员工增量的86%。

此外,不少银行还在增加风险合规人员、信息科技人员的配置。以浦发银行为例,该行去年员工人数增加1429人,其中技术人员增加801人,其余增量全部集中于该行主要子公司的人员增长。宁波银行去年风险合规人员、IT人员也分别增加130人、113人。

日前举行的交行年度业绩会上,交行行长任德奇也表示,将进一步加大科技投入,“一是信息科技投入在全行营收中的占比要从目前的5%左右逐步提升到10%以上,二是近期启动了金融科技人才万人计划,要将金融科技人才从目前的5%左右提升到10%以上。”

从新入职员工的学历、专业来看,商业银行对复合型专业人才的需求度也在增加。浦发银行行长刘信义在该行业绩发布会上透露,该行去年新招应届毕业生中,超过50%都是计算机、数学等理工科背景,而金融、经济、管理等“对口专业”背景毕业生在新员工中的占比变成了“一小半”。

招商银行董事长李建红也在该行投资者分析师见面会上透露,去年该行超过50%以上的引进人才是工科、科技背景的复合型人才,而不是以往单纯的金融类、文科类学生。

人均薪酬普遍增长

理清银行总薪酬支出和员工总数变化后,按照“总薪酬支出×2/(年初员工总数+年末员工总数)”的公式,就可以计算人均薪酬的变化,也可以尽量平滑年内员工人数变化带来的影响。

整体来看,14家银行中,除中信银行外,其余13家的人均薪酬均实现同比增长。其中增幅在10%以上的就有3家,分别是招商银行、平安银行、农业银行,增幅分别为17.8%、16.1%、11.4%。此外,建设银行、宁波银行、交通银行去年人均薪酬增幅比较高,分别为7.9%、7.7%、7.2%。

值得注意的是,招商银行、平安银行、宁波银行是在员工人数较快增长的同时,实现人均薪酬的较快提升,人力成本投入可见一斑。

从人均薪酬水平来看,国有大行普遍在25万~30万元,其中更加市场化的交行大致在31.6万元;股份行中,多家高于44万元,招商银行(58.5万元)、平安银行(52.8万元)、浦发银行(45.4万元)暂居前三,光大银行人均薪酬则稍显逊色,去年仅为36.6万元。

值得一提的是宁波银行,作为地方银行,该行去年人均薪酬高达48.4万元,而该行去年员工人数增幅(12.3%)也是14家银行里最高的,远高于其他银行。

当然,这里的人均薪酬并没有区分所在区域、条线、职务层级,所以是当分子还是当分母,感受自然不一样。

银行每个时期的经营导向也不一样,譬如一家原来做对公强的银行,现在要转做零售,就势必要减少对对公条线的资源投入,增加对零售条线的投入,这对条线的薪酬会有直接影响。

而在地区分布上,每家银行不同区域的业务规模、资产质量都有差异。近年沿海发达地区资产质量整体企稳,盈利水平提升,而环渤海及东北地区不良持续暴露,这将影响不同区域的薪酬差异。

此外需要注意的是,前面所计算的人均薪酬,相当于工资条中的报税金额。“报税金额扣掉五险一金之后,留下计税金额,计税金额再减去个税,剩下的才是实际到工资卡里的可支配收入。”一家华南农商行财务部门负责人表示。

“以此计算,即使是40万的人均薪酬,在扣减五险一金和个税之后,剩余薪酬分摊到每个月和年终奖上,每个月实际收到大概2万;如果人均薪酬是22万,扣减分摊之后就更低了。”前述财务负责人称。

股份行人均创收最高

不同银行的人均创收,侧面反映了一家银行的工作强度和业绩考核压力,不同的人均创收,也体现在不同档次的人均薪酬上。

从2018年的情况来看,人均薪酬增长较快的银行,人均创收增幅也毫不逊色。

整体来看,国有大行人均创收普遍在120万~190万左右。其中,薪酬水平相对较高的交行,去年人均创收也在五大行中位居首位,达到227.6万元;而农行由于员工数量较大,人均创收只有125万元。

全国性股份制银行人均创收则普遍高于270万元,这也和股份行相对较高的人均薪酬相匹配。其中平安银行在“三减一增效”后,人均创收持续上升,去年人均创收就同比增长14%至348万元,暂列第一。招行以338万元的人均创收暂列第二。

此外,光大银行、农业银行人均创收也分别增长16.5%、14.1%,作为农商行的江阴银行去年人均创收则实现18% 的较快增长。

江阴银行、光大银行较快的人均创收增长,主要得益于两家银行去年营收增速较高。数据显示,两家银行去年营收分别同比增长27%、20%,位居14家银行前两位。农行人均创收的较快增长则得益于该行较大力度的减员。

值得注意的是,浦发银行去年人均创收同比轻微减少,但仍达312万元,这主要是受该行营收增速较低影响。