随着“资管新规”、“理财新规”和《商业银行理财子公司管理办法》等监管文件连续出台,2018年被称为资管元年,理财市场整体呈现出稳健和可持续的发展态势。

从市场情况来看,银行理财业务总体运行平稳,同业理财规模与占比持续“双降”,新发行封闭式理财产品平均期限增加,理财资金配置以标准化资产为主,新发行理财产品仍以中低风险产品为主等特点。

非保本理财存续余额22.04万亿元

近日,银行业理财登记托管中心与中国银行(行情601988,诊股)业协会联合发布《中国银行业理财市场报告(2018年)》(以下简称《年报》)显示,截至2018年底,全国共有403家银行业金融机构有存续的非保本理财产品,理财产品4.8万只,存续余额22.04万亿元。

2018年非保本理财产品存续余额较2017年减少1300亿元。《每日经济新闻》记者注意到,这并不是非保本理财产品存续余额规模收紧的第一年。截至2017年底,非保本产品的存续余额为22.17万亿元,较上年末下降4.51%。

数据来源:中国银行业理财市场报告(2018年)

近期,各大银行发布2018年度成绩单,受“资管新规”等影响,不少银行年度报告显示非保本理财资产规模收紧。

农业银行(行情601288,诊股)年报显示,截至2018年12月31日,非保本理财产品投资的资产规模为人民币17064.87亿元(2017年12月31日:人民币15805.27亿元),相应的该集团发行的未到期非保本理财产品的发售规模为人民币14082.63亿元(2017年12月31日:人民币13688.78亿元)。

招商银行(行情600036,诊股)年报显示,于2018年12月31日,本集团发起设立但未纳入本集团合并财务报告范围的非保本理财业务资金余额为人民币20521.83亿元(2017年12月31日:人民币21778.56亿元)。

中信银行(行情601998,诊股)年报称,于2018年12月31日,本集团管理的未纳入本集团合并财务报表范围的非保本理财投资规模为人民币10589.07亿元(2017年12月31日:人民币11326.76亿元)。

浦发银行(行情600000,诊股)年报显示,于2018年12月31日,非保本理财产品投资的资产规模为人民币13756.83亿元(2017年12月31日:人民币15353.44亿元)。

无锡农商行年报称,截至2018年12月31日,公司发起设立但未纳入公司合并财务信息范围的非保本理财产品规模余额为人民币104.40亿元(截至2017年12月31日:128.51亿元)。

随着非保本型理财产品资产规模的收紧,不少银行理财业务收入呈现不同程度下滑。

农业银行年报显示,于2018年度,本集团于非保本型理财产品中获得的利益主要包括手续费及佣金净收入计人民币47.84亿元(2017年:人民币76.45亿元)。

招商银行表示,2018年,该行在非保本理财确认的手续费及佣金收入为人民币89.72亿元(2017年:人民币140亿元)。

浦发银行年报显示,于2018年度,集团于非保本型理财产品中获得的利益主要包括手续费及佣金净收入计人民币62.90亿元(2017年:人民币141.01亿元)。

无锡农商行年报显示,于2018年度本公司在非保本理财业务相关的投资管理费收入为人民币1347.70万元(2017年度:7741.96万元)。

同业理财规模和占比“双降”

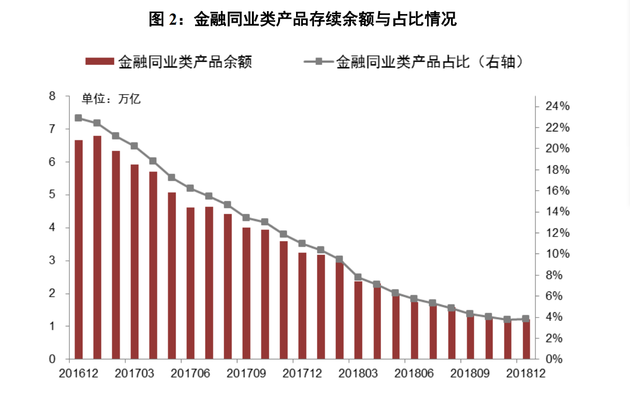

除非保本型理财产品存续余额减少外,同业理财规模和占比也自2017年高点以来经历了22个月环比“双降”。

《报告》显示,截至2018年底,全市场金融同业类产品(包括保本金融同业类产品与非保本金融同业类产品)存续余额1.22万亿元,同比下降2.04万亿元,降幅为62.57%,较2017年初减少5.43万亿元,降幅达81.68%;全市场金融同业类产品占全部理财产品存续余额的3.80%,同比下降7.21个百分点,较2017年初下降19.08个百分点。《报告》称,同业理财规模与占比持续“双降”,表明“资金空转”现象明显减少。

数据来源:中国银行业理财市场报告(2018年)

黑龙江省农村信用社联合社资金营运中心主任张铭富告诉《每日经济新闻》记者,同业理财规模下降主要是监管加强的结果,一是控制总量,二是要按底层资产进行穿透识别,三是资管新规的实施,这些都从供需两方面制约了同业理财的增长。

普益标准研究员赵璐接受《每日经济新闻》记者采访时表示,同业业务本质上是金融机构之间调剂流动性的工具,但是在发展的过程中,逐渐成为金融机构变相加杠杆、监管套利的工具,使得资金在金融体系内空转,杠杆率模糊,风险逐步集聚。为整治银行业市场乱象,严守不发生系统性金融风险的底线,监管层面自2017年起组织开展“三三四十”系列专项治理,多银行因同业理财业务违规受罚,同业理财规模逐步收缩。

值得注意的是,2017年一季度开始,央行在MPA评估时将表外理财纳入考核。

未来银行理财的发展重心将偏重哪一块业务呢?赵璐告诉记者,伴随“资管新规”、“理财新规”等系列监管指导性文件的出台,银行理财逐步推进净值化转型。

赵璐表示,未来,净值型理财产品将成为银行理财市场核心。短期来看,商业银行逐步发力封闭式净值型、现金管理型理财产品。

封闭式净值型产品主要通过提供有优势的业绩比较基准、管理费设计、收益计算设计等方面的创新来吸引客户;现金管理型产品主打流动性优势,吸引市场流动资金,扩充银行理财规模。长期来看,银行理财或将转向大类资产配置,分散投资,丰富产品线,以抵御单一类别投资风险。