保险资金迎来新一轮政策松绑,万亿险资增援A股的号角已经吹响。

1月28日,银保监会新闻发言人肖远企接受媒体采访时表示,为更好发挥保险公司机构投资者作用,维护上市公司和资本市场稳定健康发展,银保监会鼓励保险公司使用长久期账户资金,增持优质上市公司股票和债券,允许专项产品通过券商资产管理计划和信托计划,化解股票质押流动性风险。

时至今日,虽然险资入市政策已经明朗,但实际上去年底,险资入市扫货A股的举动屡现,通威股份、凯撒旅游、精达股份等公司都曾接到险资抛出的橄榄枝。

此外,从公开数据统计看,险资投资股权偏爱金融、地产、医药、汽车等行业内公司。

现在,万亿险资“放开手脚”,开闸在即,其将如何在A股制定行军路线,又怎样发挥监管部门希冀的“压舱石”作用,值得关注与期待。

险资增持时机再次来临

2001年开始,熊市持续4年。2005年,中国保监会联合中国银监会下发《保险公司股票资产托管指引(试行)》和《关于保险资金股票投资有关问题的通知》,明确了保险资金直接投资股市涉及的资产托管、投资比例、风险监控等问题。

其后,就是一波冲破6000点的大牛市。2007年,险企总资产逼近3万亿元,成为中国资本市场最重要的机构投资者之一。

2012年,保监会推动保险业市场化改革,其中便包括为险资运用松绑、推行人身险费率改革等内容。2014年,保监会印发《中国保监会关于规范投资连结保险投资账户有关事项的通知》,险资监管改革持续推进。

此后2015年,又是一波冲破5000点的A股牛市。

2017年,保监会发布《关于进一步加强保险资金股票投资监管有关事项的通知》,重点强化了保险机构与非保险一致行动人的举牌或收购行为监管,明确禁止保险机构与非保险机构一致行动人共同收购上市公司。

从此以后,险资入市开始退潮,各大保险公司致力转型,已经鲜有在A股举牌。

细数A股历年险资入市路线图,市场大跌往往是险资大举入场,实现价值的好时机。一方面,此时市场处于估值低位,大把便宜筹码可以收集;另一方面,险资偏好价值和长线的投资风格,对市场的稳定将起到积极作用。

很快,2018年下半年A股市场出现的明显波动和下滑,为放松险资管制提供了可能。

去年10月,上证指数失守2500点大关,市场信心持续低迷,指数创下四年来的新低。与此同时,许多上市公司特别是民营上市企业,大量股票质押面临跌破质押平仓线的风险。同时,许多上市企业估值已处于历史低位水平。

按照以往监管部门对险资“压舱石”的定位,松绑险资入市,稳定市场信心的时机已经成熟。

险资“最爱”:蓝筹股、消费股及优质成长股

保险资金是市场上重要的机构投资者,以长期投资和风格稳健著称。

数据显示,截至2018年10月份,保险资金运用余额达到15.79万亿元,比年初增长5.84%。从大类资产配置看,银行存款达到2.2万亿元,占比14.05%;债券55684.84亿元,占比35.26%;股票和证券投资基金20054.68亿元,占比12.7%;其他投资59992.14亿元,占比37.99%。

与投资风格相匹配的的是,险资在A股一般配置业绩较好的蓝筹股、消费股和优质成长股,对金融行业、地产行业、医药行业、汽车行业等最为偏爱。

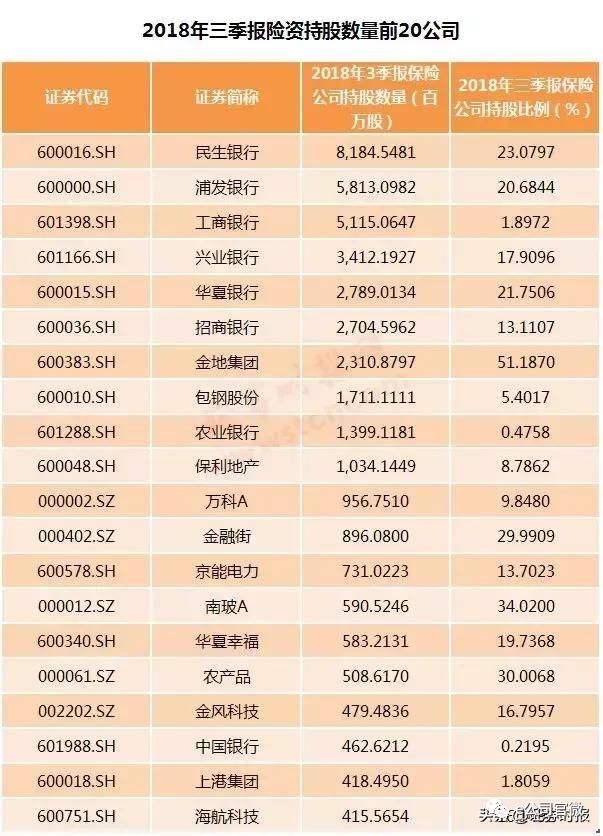

截至去年3季度末,险资共持有433家上市公司股份,其中险资持股数量前20名上市公司中,8家是银行,民生银行、浦发银行、工商银行等上市银行占据了前6席;5家是上市房企,保利地产、金地集团、万科A等名列其中。

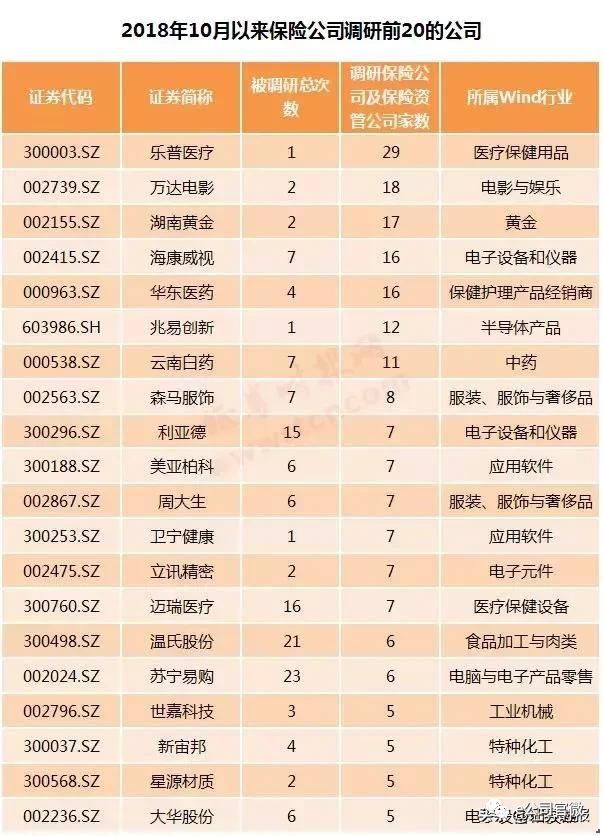

需要关注的是,险资“行军线路图”一个重要风向标就是其集中调研的上市公司。

2018年10月以来,名列险资调研前20名的公司,大消费概念占据半壁江山。包括4家医药公司,其中乐普医疗名列榜单第一,共获得29家险资前往调研,带量采购等政策导致医药板块估值大跌或是险资对医药公司兴趣大增的原因之一;名列第二的仍然是文娱消费股万达电影,共获18家保险公司调研。

今时不同往日的是,因为大量民营上市企业的质押危机,本次险资入市除稳定市场外,还肩负疏解民营上市企业质押危机的重任。

银保监会近日公布的数据显示,截至目前,已有国寿资产等10家保险资产管理公司完成专项产品的设立前登记,目标规模合计1160亿元。其中,5单专项产品已经落地,完成投资约22亿元。

肖远企28日继续鼓励险资纾困A股,称要拓宽险资专项产品投资范围,允许专项产品通过券商资产管理计划和信托计划,化解股票质押流动性风险。

据悉,不少险企已着手准备或进行对相关上市公司进行调研,并根据上市公司业绩情况以及股东财务实力等情况采取相应策略。

比如,前述名列保险公司集中调研榜单第一的乐普医疗2018三季报显示,前10大股东中有4名股东质押股份,共计质押股份3.58亿股;第二大股东、实际控制人、董事长蒲忠杰质押1.66亿股。

值得关注的是,政策中的险资投资产品“不纳入权益投资比例监管”,意味着鼓励和支持更多的保险资金配置股权投资,并不受之前的上限比例规定的限制。在政策的鼓励和引导下,预计险资将加大权益投资的力度和进度。

险资已“扫货”这些个股

去年十月,就有高层释放松绑险资入市信号。

2018年10月19日,中共中央政治局委员、国务院副总理刘鹤就当前经济金融热点问题接受采访时表示,在鼓励市场长期资金来源方面,加大保险资金财务性和战略性投资优质上市公司力度,壮大机构投资者力量,巩固市场长期投资的基础。

与此同时,中国银保监会主席郭树清在接受采访时也提出充分发挥保险资金长期稳健投资优势,加大保险资金财务性和战略性投资优质上市公司力度。允许保险资金设立专项产品参与化解上市公司股票质押流动性风险,不纳入权益投资比例监管。

此时,嗅觉灵敏的保险资金已经开始逐步入市。

精达股份去年10月14日晚公告,华安保险以5.63亿元对价受让公司9%股权,持股比例升至9.99%。华安保险称,受让精达股份股票主要系拟通过权益投资,达到资产保值增值的目的。本次交易完成后12个月内,无继续增持精达股份股票的计划。

自2017年保监会发布《关于进一步加强保险资金股票投资监管有关事项的通知》后,险资A股举牌退潮。此次华安保险增持举措或源于监管部门对险资的松绑信号。

与此同时,保险资金陆续行动作出响应,参与化解上市公司股质风险。

通威股份2018年11月30日晚间公告,国寿资产通过“国寿资产-凤凰系列专项产品”账户,以大宗交易形式,购买公司股份7397.63万股,占总股本1.91%。

国寿资产称,未来12个月没有增持计划,此次增持是看好公司潜力,也是落实《关于保险资产管理公司设立专项产品有关事项的通知》精神。资料显示,“国寿资产-凤凰系列专项产品”作为保险行业首只参与化解股票质押风险专项产品10月29日宣布成立,目标规模达200亿。

除此之外,太平资产、人保资产、阳光资产、新华资产等险资也分别宣布成立专项纾困产品,累计合计规模已逾860亿元。

凯撒旅游去年11月15日晚公告,华夏人寿受让公司5%股权,同时不排除未来12个月选择合适的时机增持。

公告称,本次股权转让,是3家转让方根据其经营发展需要,同时考虑凯撒旅游的旅游业务和华夏人寿保险业务间天然的共生关系,为凯撒旅游引入新的战略投资者。

值得一提的是,出让凯撒旅游股权三家公司中的两家,所持凯撒旅游的股权在股权转让前,已全部质押给长江证券。而在上述股权转让过程中,这两家公司已悉数解除了对凯撒旅游股权的质押。

原标题:重磅信号!万亿险资增援A股号角吹响,调研足迹显现大资金这些偏好