2018年已进入尾声。往年这个时候,基金总是要全力冲刺年末排名的,但是今年……

大部分公私募基金对冲击年末排名都提不起兴趣,部分公司的考核甚至在11月已经结束。在基金经理们看来,冲击年末排名是需要一定市场条件的,现在身处熊市末期,活下来才是最重要的。

截至12月9日,目前的混合型基金冠军——中邮尊享一年定期,年内回报为15.78%,股票型基金冠军——诺安策略精选,年内回报为3.53%。

公募业绩领头羊一波三折

在股票型基金中,上投摩根医疗健康今年很郁闷。

受益于上半年的消费、医药行情,上投摩根医疗健康上半年的净值回报达到了20.21%,位居普通股票型基金首位。但随着下半年消费股的补跌,该基金的年内回报一度跌至-5.71%。不过,在10月中下旬的反弹行情中,该基金再度发力,截至12月5日其回报为9.93%,重夺冠军。

万万没想到,近日医药板块大跌,导致该基金净值两日内连续下挫,截至上周五回报降至2.74%,再次告别冠军。

在混合型基金中,中邮尊享一年定期表现令人惊喜。

今年上半年,聚焦医药板块的富国精准医疗和富国新动力A净值回报分别达到29.52%和23.85%,位列混合型基金第一、第二。经过下半年消费股的补跌之后,中邮尊享一年定期以9.89%的回报夺得第一,富国新动力A位列第二。随后大盘出现反弹行情,截至12月5日富国精准医疗以16.4%的回报夺回冠军。

但是,近期医药板块的下挫令冠军再度易主,至12月7日,中邮尊享一年定期以15.78%的收益再度夺冠。

自10月18日大盘反弹以来,不少灵活配置型基金净值快速回升,最大幅度甚至超过20%。

数据来源:Wind 截至12月7日

随着年底临近,部分基金经理也表示了博取短期排名的难度。“年底不同基金经理会有不同操作。自己还是看得长一点,开始布局明年,不会因为年底而改变策略。”一家大型公募基金公司的绩优基金经理表示,“现在的问题是,站在当前时点来展望明年,还看不出什么特别好的方向,所以年底这段比较难操作。”

另有公募基金经理表示,公司的考核到11月就结束了,所以12月没有太激进的操作。

私募对冲击年末排名兴趣不大

随着市场回暖,部分私募基金操作犀利。

一位擅长短线操作的私募基金经理说:“10月下旬到11月中下旬追了一把热点,最重要的是买创投板块。现在资金从医药板块出来以后,重点押注5G和基建板块。看好5G,主要是因为最近频谱落地,业绩看得到;基建则是对冲外围因素和全球经济下行压力的政策托底。5G和基建,都属于政策逆周期的行业。”

他直言:“年底还是希望把业绩做上去,因为大多数机构都是跟同行比较,如果行情起来时同行的仓位比较重,我们相应也要把仓位加上去。事实上,小盘风格的基金,四季度开始加仓较为明显,跟行情相互印证。”“环保和游戏又起来了……”就在和记者聊天过程中,该基金经理发现行情异动,迅速回去操作了。

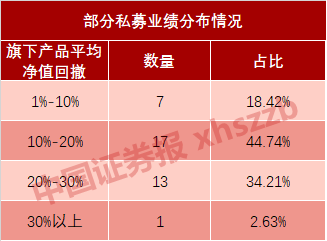

不过,业绩表现不佳令部分私募对冲击年末排名兴趣不大。据朝阳永续统计,在可统计的6919只股票多头产品中,今年以来取得正收益的仅有1075只,占比仅为15.54%。格上理财的数据也显示,管理规模在50亿元以上或管理规模30亿元以上且机构成立满5年的38家私募机构中,今年前10月无一机构旗下产品平均收益为正。

数据来源:格上研究中心,截至10月底

北京某百亿规模私募表示,今年以来净值回撤幅度较大,对冲击年内排名并无太大兴趣。“目前的主要想法还是把净值做上去。加仓调仓的方向,一是民企龙头相关标的,在相关政策扶持下,一些标的未来收益相对显著;二是真正有增长潜力、行业空间大的个股,但不是传统的白马龙头,而是成长性更强、具备核心竞争力的科技类企业。”

即便是一些净值表现较好的私募,也偏向于稳扎稳打。一家年内业绩较好的中型私募表示:“旗下有部分产品实现了正收益,部分产品出现了小幅回撤。目前没有短线冲击的操作,还是基于中长期的判断进行操作。”该私募指出,私募基金和公募基金的考核机制不同,目标是追求绝对收益,部分资金如银行委外等更是要求回撤小、正收益,偏博弈的短期操作不可取。

富恩德(北京)资产管理有限公司投资总监程冬说:“在熊市末端,健康活下来最重要,需耐心等待黎明的曙光到来。我们策略是从绝对收益的角度,利用少量仓位精选个股,逐步积累安全垫,并不会因为年底这个特殊时间点因素影响到投资策略和行为。”

排名冲刺战对市场影响大大降低

针对今年排名战的弱化,程冬指出,目前市场上绝对收益导向的机构投资者占比越来越多,且有些机构的考核期也越来越长,同时有部分机构在11月底已经完成了年度考核,加上当前市场成交不太活跃,年底为博排名而冲刺这一行为对市场的影响大大降低了。当然也不排除一些机构会从明年配置的角度出发进行调仓,进而会对个别板块带来一定的交易波动。

弱市战机难觅或许是机构看淡年末排名的原因。某私募研究员表示:“冲击年末排名需要一定的市场条件,最起码要求市场向好、人气高,这时候高仓位介入到强势板块,有可能对净值有较显著的拉动。但在弱市下,市场缺乏明显、连贯的主线和热点,持仓净值不回撤已经十分难得,盲目集中仓位‘押宝’很可能适得其反,加大净值波动和回撤。”

有业内人士表示:当前与其冲击排名,不如深入研究个股,挖掘被低估值的优质个股,进行加仓或调仓,待市场好转后自然能迎来收获。如果过分追求短期收益,反而有可能犯错误,给对手可乘之机。

北京某百亿规模私募指出,短期业绩排名意义不大:“从过往经验看,单年度的收益冠军并不意味着下一年度仍能表现较好,投资借鉴意义不大。今年以来市场走势比较极端,对于偏左侧交易的机构来说,净值大幅回撤是不可避免的,业绩很难体现其选股能力。”

针对往年基金抱团取暖的行为,有基金经理表示:“一致性操作主要还是基于对市场的判断。但是抱团取暖的格局一旦形成,结果并不会太好。今年市场情况错综复杂,相对不容易形成抱团格局。”