国内首例GDR项目更近一步。

华泰证券昨晚公告称,公司已对证监会递交关于拟发行全球存托凭证(Global Depository Receipts,GDR”)并在伦敦证券交易所上市的申请材料,已取证监会的正式受理。

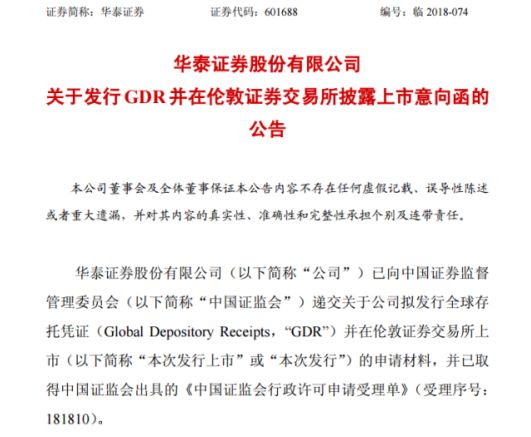

同时,华泰证券也于昨日(11月22日)在伦敦证券交易所披露上市意向函,对发行项目、公司状况、未来展望等信息做了披露。

伦敦证券交易所披露的上市意向函

华泰证券在公告中确认,该次发行的GDR拟登陆伦交所的沪伦通板块,同时公司也将向上交所发出上市申请。新发行的GDR将在伦交所上市,对应的基础A股股票也将在上交所完成上市登记,预计二者的上市日期一致。

华泰证券表示,此次发行将支持国际业务增长、进一步扩大海外业务、增强资本实力,从而提高华泰证券的核心竞争力,“我们很高兴成为第一个开拓这个巨大潜力和前所未有机遇的新市场的发行人”。

首例GDR拟将登陆沪伦通

华泰证券22日在伦交所发布了上市意向函,成为国内首例GDR项目的最新进展信息。

根据上市意向函,本次发行的 GDR 预计将在英国金融市场行为监管局维护的正式清单中的标准板块上市,并于伦敦证券交易所上市证券主板市场的沪伦通板块交易。

与此前披露信息一致,本次发行 GDR 将全部基于新增A股股票。华泰证券称,现有股东预计将不会出售任何证券作为本次发行基础股票的一部分。

在发行规模方面,华泰证券拟发行不超过8251.5万份GDR,其中每份GDR代表10股A股股票,新增A股将不超过公司普通股的10%。

华泰证券称,本次发行 GDR 拟募集资金总额预计不低于 5 亿美元。

不过,本次发行 GDR 的最终价格将通过簿记建档确定。同时,本次发行的 GDR 拟以“离岸交易”方式售予作为“非美国人士”的机构投资者。

此外,公告还披露称,摩根大通证券(J.P. Morgan Securities plc)、华泰金融控股(香港)公司以及摩根士丹利国际公司(Morgan Stanley & Co. International plc)担任本次发行联席全球协调人及联席账簿管理人,瑞士信贷证券(欧洲)公司(Credit Suisse Securities (Europe) Limited)担任本次发行联席账簿管理人。

如本次GDR发行成功,华泰证券将成为首家“A+H+G”券商,实现内地、香港和伦敦三地上市。

华泰海外布局落下战略一棋

对华泰证券而言,发行GDR除了是在资本市场“第一个吃螃蟹”,更重要的是为华泰证券的海外业务布局落下战略意义的一棋。

较为明显的是,华泰证券公布的GDR三大募资用途,第一条就是支持国际业务发展的内生与外延式增长。

具体而言,三大募资用途分别是:

1、支持国际业务内生与外延式增长,扩展海外布局;

2、持续投资并进一步增强公司现有的主营业务分部;

3、进一步增强公司的营运资金和其他一般企业用途。

更值得注意的是,在22日发布上市意向函中,华泰证券首次公开讨论GDR的战略意义。

华泰证券表示,在过去的27年间,华泰证券进行了一系列战略转型,以帮助客户并抓住行业机遇,且建立一个专注于以客户为中心、技术创新、公司治理和全球化的生意,“我们相信,华泰将抓住中国证券业的长期发展机会,致力于成为国内实力雄厚、国际影响力的一流综合金融服务集团。”

沪伦通(Shanghai-London Stock Connect)是中国与欧洲市场之间的第一个直接连接,也是中国资本市场改革的战略组成部分。这计划让我们能够进入世界上最深、最有影响力的资本市场之一,并在GDR和A股之间提供可替代性。

此次发行将支持国际业务增长、进一步扩大海外业务、增强资本实力,从而提高华泰证券的核心竞争力,“我们很高兴成为开拓这个拥有巨大潜力、前所未有机遇新市场的第一个发行人”。

与之相似,在2018年半年报中,华泰证券就表示,国际业务肩负着全业务链跨境化纵深拓展的战略重任,推进国际业务高质量发展是公司国际化战略布局的关键,也是拓展发展空间和创造新的利润增长点的关键。

在展望下半年时,华泰证券表示,“将继续抓住资本市场双向开放和客户全球资产配置需求不断增长的战略机遇,全面深化跨境联动和业务协同,充分发挥本土资源优势,加快重点领域突破,确立差异化竞争力,打造具有华泰特色的国际业务发展新格局。”

同样值得关注的是,华泰证券在上市意向函中提出了企业未来发展的四个积极行业因素:

1、金融服务行业越来越多地采用先进科技;

2、个人财富的快速积累,对财富管理解决方案的需求日益增长;

3、新兴经济部门对金融服务的需求不断增加;

4、机构投资者越来越多地参与资本市场,对专业机构客户服务的需求不断增长。