中国财富网综合(郝梦圆)这个周末不太平静,证监会20日晚间推出一则重磅消息,支持优质企业参与上市公司并购重组,将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月。

近期并购重组多项规则发生变化,新规缩短IPO被否企业筹划重组上市的间隔;针对小额并购交易,推出快速审核通道,简化审批程;支持优质境外上市中资企业参与A股上市公司并购重组,不设任何额外门槛,鼓励中概股参与A股并购重组;对于募集配套资金,放松管制等。

这一系列举措有助于缓解上市公司的资金压力,尤其是高比例股权质押个股的风险。

IPO被否再重组上市间隔期缩至6个月

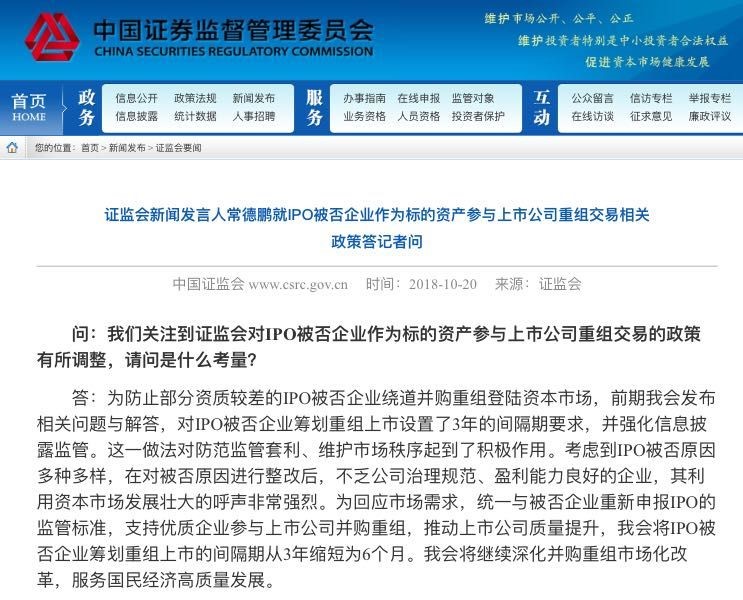

10月20日晚间,证监会新闻发言人常德鹏就IPO被否企业作为标的资产参与上市公司重组交易相关政策答记者问,常德鹏指出,证监会将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月。

值得注意的是2018年2月23日,证监会曾发布关于IPO被否企业作为标的资产参与上市公司重组交易的相关问题与解答,证监会表明,将区分交易类型,对标的资产曾申报IPO被否决的重组项目加强监管:对于重组上市类交易(俗称借壳上市),企业在IPO被否决后至少应运行3年才可筹划重组上市。

常德鹏表示,为防止部分资质较差的IPO被否企业绕道并购重组登陆资本市场,前期发布相关问题与解答,对IPO被否企业筹划重组上市设置了3年的间隔期要求,并强化信息披露监管。这一做法对防范监管套利、维护市场秩序起到了积极作用。考虑到IPO被否原因多种多样,在对被否原因进行整改后,不乏公司治理规范、盈利能力良好的企业,其利用资本市场发展壮大的呼声非常强烈。为回应市场需求,统一与被否企业重新申报IPO的监管标准,支持优质企业参与上市公司并购重组,推动上市公司质量提升,证监会将IPO被否企业筹划重组上市的间隔期从3年缩短为6个月。

业界有关人士表示,后续重组概念股又会迎来市场机会,特别是创业板,又会迎来借助外延发展的机会,这将改变市场生态,利好中小创企业。

与此同时,也有人认为从严监管下一些被否IPO企业在整改了相关问题后,不乏公司治理规范、盈利能力良好的企业,吸引这些尽快上市,一方面能够吸引更多的资金流入市场;另一方面也能增强资本市场服务实体经济、更多优质民营企业的能力。

IPO发审趋严 缓解“堰塞湖”问题

2017年9月30日,第十七届发审委成立。据wind数据统计,第十七届发审委上任来至今,共审核项目530个,其中新股首发项目261个,审核通过141个。IPO审核通过率大幅降低,发审委的审核更加细节化,重点关注公司持续盈利能力和关联交易等方面问题。

证监会官方最新数据显示,截至2018年10月18日,中国证监会受理首发及发行存托凭证企业271家,其中已过会30家,未过会241家。未过会企业中正常待审企业224家,中止审查企业17家。

“根据证监会今年2月23日官方解答,年初出的窗口指导主要是为了解决IPO堰塞湖问题,以此严厉举措来劝退部分实力和意志不太坚定的IPO排队企业。”南山投资创始合伙人周运南表示,当前IPO排队企业已经稳定在300家以下,基本解决了IPO堰塞湖问题,当初的政策目的已经实现。同时,当前A股市场调整频繁,为了让股市重新恢复活力,证监会已经放开了并购重组的审核,这次对重组上市3年间隔限缩短为6个月,将有利于优质企业多途道登陆A股,促进优质企业快速发展壮大,更好地服务国民经济高质量发展。

新规后市场活跃度有望提升

本周五,国务院副总理刘鹤、央行行长易纲、银保监会主席郭树清、证监会主席刘士余相继发声,给市场带来许多好消息。刘鹤表示,政府高度重视股市的健康稳定发展。当前股市的心理特征是,对制度创新和改革政策有很强的期盼,市场表现与这种期盼之间有很强的正反馈效果。因此,促进股市健康发展,一定要有针对性地推出新的改革举措。

近期,政策“组合拳”接连打出,银保监会进一步允许银行理财子公司对资本市场进行投资,鼓励地方政府管理的基金、私募股权基金帮助有发展前景的公司纾解股权质押困难。《证券期货经营机构私募资产管理业务管理办法》即将出台,证监会将完善上市公司股份回购制度,深化并购重组市场化改革,推进新三板制度改革,加大对科技创新企业上市的支持力度等。

对于此次证监会大幅缩短IPO被否企业筹划重组上市间隔期,市场分析人士认为,就二级市场而言,预计会导致壳公司和小市值股票上涨。

就一级市场来说,叠加此前一系列利好并购重组的政策,包括“小额快速”审核机制、放宽配套募资用途、新增并购重组审核分道制豁免/快速通道产业类型等,预计市场活跃度将有一定程度的增加。

新时代证券研究所所长孙金钜认为,并购重组方面,有利于优质企业参与上市公司并购重组。IPO被否原因比较多样化,就首发审核被否原因看,持续盈利能力和财务问题是发审委审核的核心关注点,大部分企业因业绩下滑以及毛利率、应收账款异常等原因未能顺利过会。从最近两年的盈利能力看,绝大部分过会企业都是最近三年累计净利润规模超过1亿元且最近一年净利润规模达5000万元以上。因此,那些盈利能力在IPO上市规模条件边缘徘徊,以及整改后公司治理规范的被否企业,会受益于此次政策调整。(中国财富网综合中国证券报、券商中国报道)