当下,美股走势依然是全球市场的焦点话题。虽然近期美股仍难以摆脱短期波动,但多数机构表示,美股熊市证据不足,料仍将延续上涨态势。

上周,美国三大股指均创下自3月19日当周以来最大跌幅,并点燃全球市场恐慌情绪。不过,10月12日摩根大通等三家大型投行发布盈利超预期财报,美股三季报迎来“开门红”,美国三大股指当日全线收涨。

除盈利向好的三季报外,从资金流向来看,全球利好仍指向美国;从历史周期来看,美股目前也不具备走熊的因素,因此多数机构预期美股仍将回升。

美股熊市证据不足

多家机构看淡美股抛售潮。

渣打银行表示,不要对市场走势反应过度,近期回调实为股市降温;奥本海默机构股权衍生品主管AlonRosin也表示,此次下跌早在预料中,过去两周,已将做多波动性风险加入交易单;摩根大通全球量化和衍生品策略分析师Marko Kolanovic表示,上周美股连续两日大跌主要是技术性的,和今年2月份崩盘的逻辑一样,他认为当前位置适宜逢低买入。

从历史周期来看,目前美股不具备走熊的因素。

富途证券认为,无论从基本面还是失业率指标来看,美国经济都处于五六十年来的最好水平,减税、放松行业管制等利好都将支撑美国经济走强,因此这次暴跌并不意味着美股牛市会结束。

国泰君安认为,短期内,金融周期向上、设备投资周期处在顶部区间,财政刺激措施的滞后效应将对未来一年半的经济增长形成支撑,美国经济短期走高没有问题,2019年末或见顶回落。

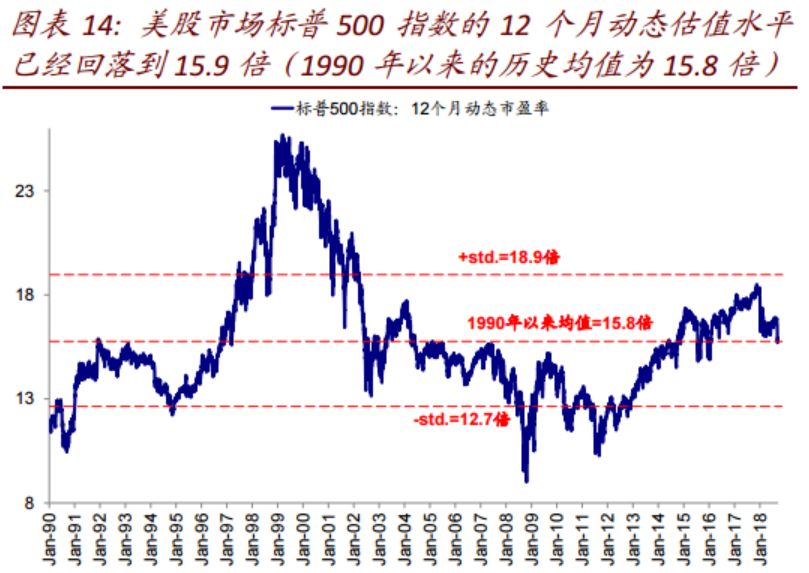

中金公司统计数据显示,目前美股市场的估值虽然算不上便宜,但也难言处于高位,更非泡沫状态,标普500指数的12个月动态估值水平已经回落到15.9倍(1990年以来的历史均值为15.8倍)。不过,如果收益率进一步抬升,估值或难有进一步扩张空间。

图片来源:中金公司

从资金流向来看,全球利好仍指向美国。

一方面,美债收益率将进一步上扬,随着美债和其他主要国家债券收益率利差的扩大,资金将继续向美元资产回流。另一方面,美国市场拥有独特性,税改使大量资金回流美国。高盛预计,美国今年的股票回购计划达到1万亿美元,较去年增长46%,进一步提振美股。

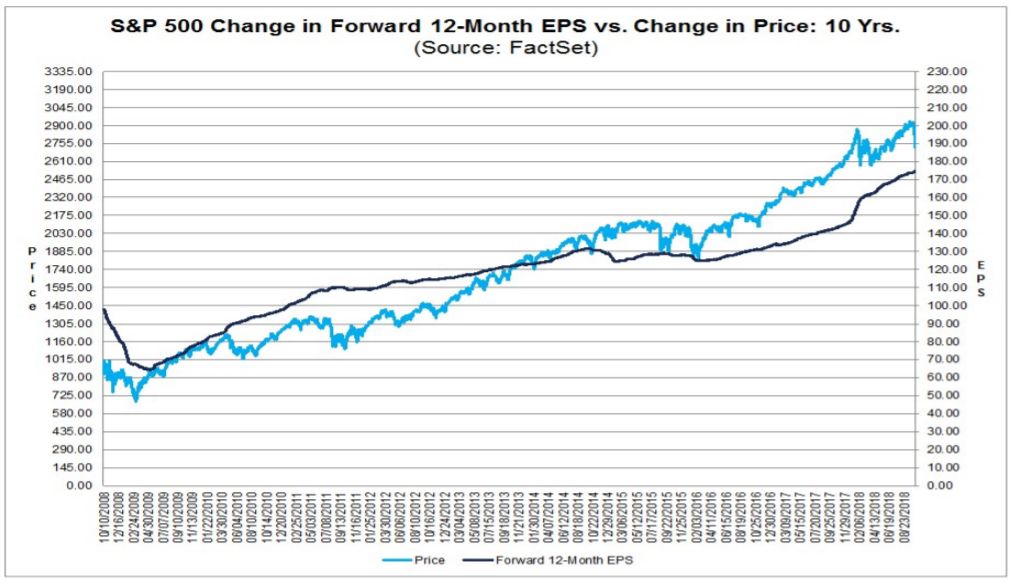

近期美股三季报的集中披露和其后回购潮的解禁,将再度刺激美股增长。据美国投资公司Zacks预期,三季度美股整体盈利料将上涨17.7%(去年同期为7.2%);标普公司预期美企三季度盈利将增长27.8%;咨询公司FactSet预期美企三季度盈利同比增长22.7%,并对年内每股盈利给予正面指引。

图片来源:Factset

摩根士丹利分析师Andrew Sheets表示,因低估值、对股价有支撑性的财报季以及季节效应,预计股市将在年底前反弹。PNC Financial投资策略师阿曼达·阿加蒂预期,美股三季度收益仍然非常积极,四季度指引也较为可靠,强劲的公司收益将重振市场,并增强投资者的信心。

短期内市场或持续波动

虽然华尔街投行看涨情绪高涨,但部分机构指出,短期内市场或持续波动。

诺亚研究指出,美债收益率仍处于相对高位,如果继续上行将对市场带来持续扰动;美国11月6日将进行中期选举临近,政治风险和不确定性上升,将可能导致避险情绪上升;交易因素上看,美股长时间的上涨积累了较多的获利盘,如果市场继续波动引发恐慌的话,不排除会出现进一步的抛压。

中金公司也认为,虽然美股短期风险并不来自盈利、估值偏高也并非泡沫,但依然面临情绪上的扰动和资金面的约束。

嘉信理财的首席投资策略师桑德斯(Liz Ann Sonders)12日预期,股市的抛售可能还没有结束,美股或还有10%的回调。

市场也不乏“转熊”观点。

摩根大通分析师Nikolaos Panigirtzoglou在12日发布的研报中指出,目前美股风暴刚刚开始。机构投资者看上去对冲不足,仍在做空波动性;美股散户投资者在今年5月通过保证金账户将杠杆头寸推至历史新高,迄今为止仍未平仓;另外,剔除月度波动性及华尔街财报季来袭、企业进入股票回购限制期这两大因素,从中期来看,美股资金回流、股票回购很可能有所减速。

券商Guggenheim Partners分析师Scott Minerd警告称,美联储即将采取的加息行动与政府削减企业税带来的财政赤字,将形成一套“组合拳”,将颠覆美股牛市行情。

警惕后市风险因素

尽管多数机构看涨美股,但近期美债收益率波动、事件驱动和市场情绪变动依然值得关注。

作为令美股上周暴跌的关键因素之一,美债收益率的走势备受关注。

18日美联储将公布9月会议纪要,鉴于9月利率决议声明已删除“货币政策立场保持宽松”措辞,市场预期,此次会议纪要很难出现暗示放慢现行加息节奏的表述。CME(芝加哥商业交易所)15日数据显示,美联储今年12月加息25个基点至2.25%-2.5%区间的概率为78.1%。面对日益偏紧的货币政策环境,桥水联席首席投资官Bob Princ警告称,美联储持续收紧货币政策令利率攀升,市场将承受更大压力。

由于美国经济四季度向好早在预期之内,因此事件驱动成为影响四季度资产价格走势的关键因素。

11月6日美国将迎来中期选举,高盛数据显示,过去11个中期选举年中,美股波动性平均为15%,然而对特朗普的“通俄门”调查被视为美股的风险因素。曾精准预测今年2月美股大溃败的Stifel Nicolaus股票策略师Barry Banniste指出,如果民主党人在中期选举中拿下众议院,全球局势或更为紧张。Banniste建议投资者转向防御性板块,如消费者日用品、医疗保健和公用事业板块。

此外,英国脱欧峰会、美欧日货币政策以及对油价起到关键性影响的中东地缘政治因素,也是左右四季度资产价格走势的关键因素。

市场情绪的影响同样值得关注。

中金公司认为,近期量化和波动率等策略的交易行为依然需要关注。伴随美股近期回调,本月以来,被誉为“恐慌指数”的VIX指数已有两个交易日涨逾20%。另外RSI(相对强弱指标)超买情况、AAII个人投资者情绪、投机性仓位、以及做空占比等指标值得关注。据资金流向监测机构EPFR的数据,上周美国债券型基金的资金流出近90亿美元,为2013年中以来的最大单周流出;而其中规模最大的债券ETF(AGG US)上周二更是出现有史以来最大的单日资金流出,流出近20亿美元。富达国际投资总监Medha Samant表示,美股近期的抛售情况,已经触发市场恐慌情绪。

美股对港股A股的风险传染尚未结束

机构认为,美股近期依然会对港股和A股产生影响。

广发证券认为,美股从“甜点区”转向“引爆点”,下跌风险并未释放充分。利率波动、政策和事件扰动等非基本面因素,都可能造成美股下跌的“蝴蝶效应”;加上EPS增长预期趋于衰减,增加了未来美股下跌风险。美股对港股的影响尚未结束,市场企稳仍有赖于政策明朗化。继续配置保险、消费服务、香港本地龙头股、纺织服装等。

中融基金表示,美股短期会拖累A股,认为美股对A股的影响主要在以下几个方面:

一是心理影响。二是通过估值体系影响A股。美国科技股领跌,中概股跌幅大,会导致A股市场同类公司估值调整。三是通过国际资本流动影响A股。美股下跌之初,国际投资机构为了获取流动性和避险,可能会抛售包括A股在内的风险资产。中长期内,随着美股下跌形成趋势,由于全球风险资产都在下降,国际投资者要考虑避险问题,资金将流向估值相对较低的国家和地区,A股资金流出的压力反而会减缓。四是长期对政策面的影响。如果美股走熊,负向的财富效应将恶化企业和家庭的资产负债表,从而打击美国私人部门的投资和需求。这会导致美国经济放缓、美元指数下跌,美联储加息的步伐也会放缓。美国经济受影响的程度,取决于美股下跌的幅度和速度。如果影响较大,则美国在贸易摩擦上的强硬态势有望软化。

多数机构预期,美股牛市尚未结束,A股无需过度悲观。

光大保德信基金表示,目前点位不必过度悲观,应该重视利好的累积和利空逐渐释放,同时政策变局向着正面演化的概率也在悄然上升;华宝基金认为,美股牛市尚未结束,预计A股后市仍会呈现震荡偏弱格局,建议投资者继续保持谨慎,优先考虑选择低估、盈利性价比高的品种进行防御;华商基金张博炜认为,A股调整期间,银行、家电、食品饮料行业值得关注。