2018年,去杠杆和防风险依然是金融行业热度不减的话题之一,随着资管新规等监管政策的落地以及各专项治理活动的开展,监管层进一步针对银行业市场乱象重拳出击,严监管风暴愈演愈烈。

《每日经济新闻》记者梳理发现,今年上半年银监系统共开出罚单1692张,其中信贷业务成为银行业违法违规的重灾区,涉及信贷业务的罚单超过800张,在罚单总数中占比已然超过半数。此外,理财与同业业务也频频成为银行违规领罚的雷区,其中城商行与农商行等中小银行多次遭到同业违规点名,受罚占比近三成。

信贷业务成违规重灾区

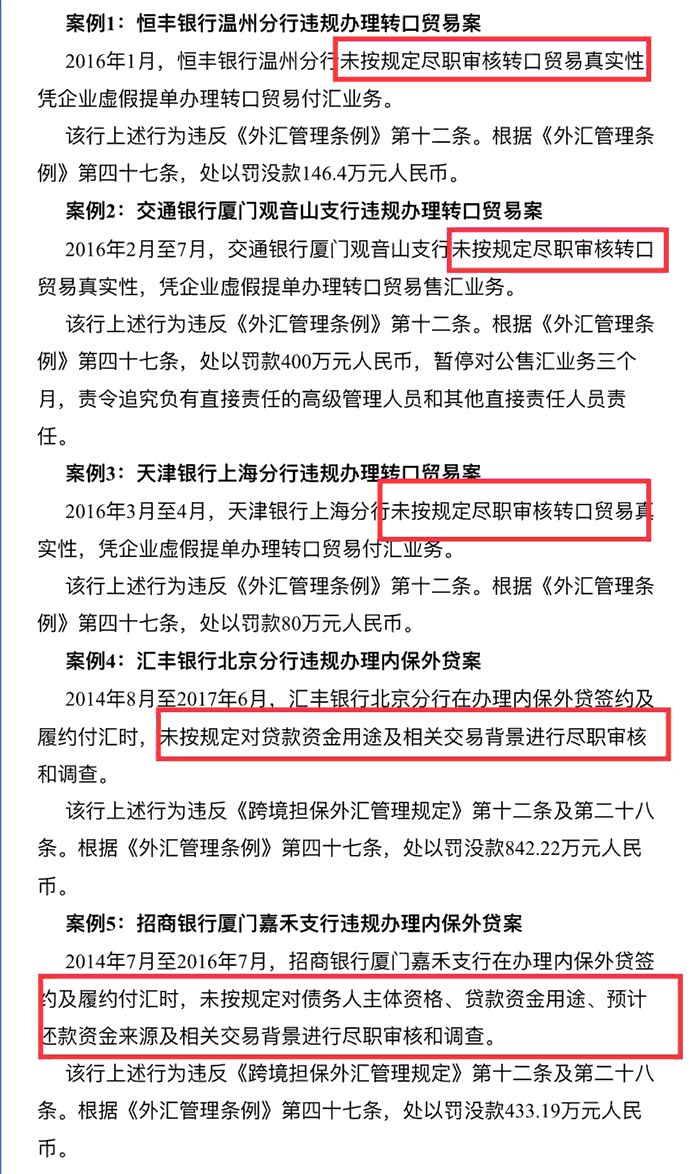

记者梳理发现,在各地银监系统开出罚单的案由中,涉及“贷款三查不尽职”、“信贷管理不到位”、“贷款风险分类不准确”、“违规放贷”、“以贷转存”、“贷款资金被挪作他用”等事由的罚单比比皆是。记者统计发现,今年上半年银监系统开出的1600多张罚单中,涉及银行信贷类业务的罚单超过800张,占比高达52%。其中,农商行领到信贷类罚单115张,占银行信贷类罚单总数的13%,局同业首位。

中国人民大学财政金融学院副院长赵锡军在接受《每日经济新闻》记者采访时表示,涉及信贷业务的罚单占比过半主要是因为此类业务是银行目前最主要的业务。从银行业务的构成来看,信贷业务无论是在资产规模还是收入规模上,占比均远超50%,此类业务的受罚概率与其规模及数量是有着直接关系的。这其中也反映出银行在贷款发放以及信贷管理的过程中越来越多地出现违规情况。信贷业务是银行最传统、也是最为成熟的业务,其管理应当是最规范的,然而从实际处罚情况来看,此类业务领到的罚单数量最多,说明此类业务规范也有所欠缺。

对于农商行居信贷类罚单数量首位的情况,赵锡军提到,尽管信贷是银行的传统业务,但各类机构信贷业务的开展情况也有所不同。信贷管理涉及管理的制度、能力、经验以及专业水平,由农村信用社改制而来的农商行在这些方面则显得相对薄弱。

值得注意的是,众多涉及贷款业务的罚单中也频繁出现“房地产”的字样。今年年初,银保监会印发的《2018年整治银行业市场乱象工作要点》中,“违反房地产行业政策”列示于第5点,包括向“四证”不全、资本金未足额到位的商业性房地产开发项目提供融资;发放首付不合规的个人住房贷款;综合消费贷款、个人经营性贷款、信用卡透支等资金用于购房等具体乱象行为,而这些违规行为频频出现于上半年银行罚单的案由之中。

中小银行频现同业违规

除了传统的信贷业务,同业与理财也成为了银行业频繁踩雷的领域。今年1月份,银保监会在《进一步深化整治银行业市场乱象的意见》中指出,要抓住影子银行及交叉金融产品风险这个重点,严查同业、理财、表外等业务层层嵌套,业务发展速度与内控和风险管理能力不匹配,违规加杠杆、加链条、监管套利等行为。

在赵锡军看来,银行的同业与理财业务属于相对较新且发展比较快的业务,在此背景下,银行往往面临着业务发展起来而管理没跟上形成脱节的问题,因此在这两个领域会出现较多不合规的情况。此外,对上述领域的监管也存在一个完善的过程,目前监管层面涉及同业业务和理财业务有很多新的政策措施出台,有些银行面对新的监管要求时适应性稍差,因此出现违规的情况就相对多一些。

记者梳理发现,今年上半年有87张罚单涉及同业业务,城商行与农商行分别被罚12次和13次,两者合计占比近三成。对此,赵锡军分析称,城商行与农商行分别是从城市信用社和农村信用社改制而成的,其市场的区域性比较明显,因此资金来源较窄,同业业务为这些银行提供了一个新的资金来源渠道,一些银行为了争夺同业业务,可能就会出现一些不太合规的做法。

中原银行首席经济学家王军此前在接受《每日经济新闻》记者采访时也表示,在整体流动性趋紧的环境下,大量中小银行的资金来源有限,因而会更依赖于通过同业业务来拆借资金,这种现象在前几年非常普遍。近年来,随着金融业整治市场乱象工作的深化,同业业务受到的监管力度也进一步加大,这也是同业罚单频频出现的原因之一。

而理财业务上,理财业务规模最大的国有大型商业银行频频遭到监管点名。记者梳理发现,今年上半年,涉及理财业务的罚单中,五大国有行领罚21张。