随着CDR细则发布,“独角兽基金”发行工作也是火速落地。由南方基金、易方达基金、嘉实基金、招商基金、汇添富基金和华夏基金6家基金公司销售的 “独角兽基金”,6月11日即将开启认购。

其实,原本11号才开始认购的基金,在周五(8号)下午网上认购就早早开始,到了周末更是开启销售狂欢模式。

以南方基金直销平台为例,自6月7日基金发售公告发布后,单日新增APP下载量是平日的3-5倍,单日提交购买意向金额是同期发售股混产品的近百倍。

基金公司、代销银行、券商、第三方基金销售机构等摩拳擦掌,相关宣传信息已经刷爆各路渠道。

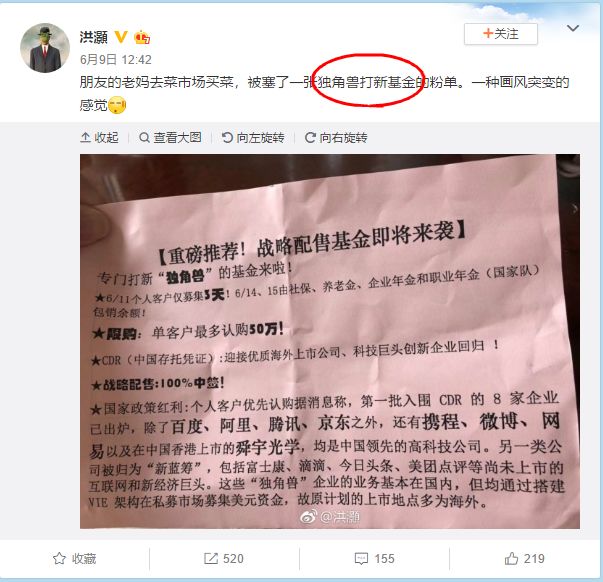

更是有人表示,在菜市场都收到了基金销售的宣传单。

交银国际董事总经理、研究部负责人洪灏6月9日微博截图

“独角兽基金”发售时间紧,任务重,各家基金公司全方位打法连连来袭,让业内人士也是频频感叹。

某基金品牌人员:独角兽基金一发,行业格局都有可能发生变化,以后就不是“老十家”了,而是“新六家”(南方,华夏,招商,嘉实,易方达,汇添富)。

某基金公司中层(非新六家):“搞得这么激烈,感觉这大半个月可以给我们全国的渠道放假了。”

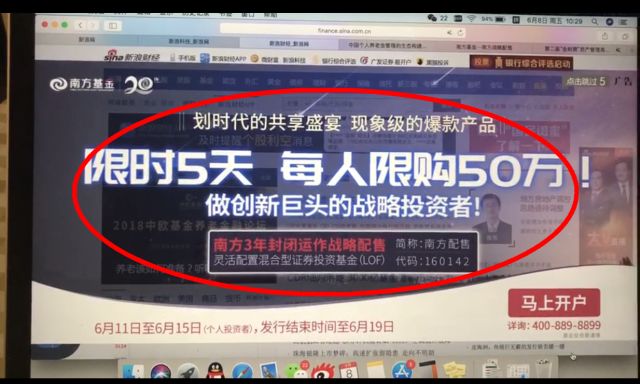

据悉,此次独角兽基金单只产品对于个人投资者开放销售日期为6月11日至6月15日,每人最多只能买50万。最厉害的是,有传闻“新六家”中某公司,在内部号称“要一天卖完”!

噱头再热闹,还得看“疗效”。对于独角兽基金究竟值不值得申购,怎么申购,可以从中证君为大家准备的“独角兽基金”的九问九答一探究竟。

“独角兽基金”的九问九答

一、“独角兽基金”为什么这么受关注?

“战略配售”的对象往往只是大机构、大公司等实力雄厚的投资者。此次战略配售基金问世,开辟了普通投资者借道公募基金参与战略配售的投资渠道。战略配售让参与者优先获配优质资产,产品的独特性及普惠性引起了市场的广泛关注。

按照有关规定,可参与战略配售的战略投资者必须是指符合国家法律、法规和规定要求、与发行人具有合作关系或合作意向和潜力并愿意按照发行人配售要求与发行人签署战略投资配售协议的法人,是与发行公司业务联系紧密且欲长期持有发行公司股票的法人。所以目前可参与战略配售的只有部分机构投资者,通过战略配售基金,个人也可以间接参与战略配售,分享新经济企业发展红利当中去。

二、具体募集时间

第一阶段:个人投资者(6月11日至6月15日)

第二阶段:全国社会保障基金、基本养老保险基金、企业年金基金、职业年金(6月19日)。

第一阶段募集期结束后,基金募集规模若是没有达到500 亿元,进入第二阶段募集期。值得注意的是,战略配售基金只通过场外公开发售,没有场内发售。

三、申购额度限制

单只基金募集金额下限50亿元,上限为500亿元。如果募集期内任何一天超过500亿,将采取末日比例配售确认。

对个人认购门槛1元起步,但单一个人投资者认购规模合计不得超过50万元。如果想要超过50万,可以多买几只,6只基金的申购上限合计不超过300万。

机构投资者无购买上限,但单一客户占比不能超过基金规模的50%。

四、战略配售基金交易规则如何?

战略配售基金3年封闭期内,每6个月受限开放一次,受限开放期可以申购。6个月之后将会在交易所上市,届时可以场内交易。

三年封闭期内无法赎回。如果有流动性需求,等基金上市之后跨系统转托管到场内卖出,但场内交易,需要考虑基金份额在二级市场的可能受到的折价风险。

五、有啥风险?

战略配售基金作为混合型基金,其预期风险收益水平高于债券型基金与货币市场型基金,低于股票型基金。

安信证券分析指出,投资“独角兽”也并非全无风险。一方面,投资“独角兽”企业的风险不比投资初创型企业小,主要是因为“独角兽”企业的经营模式大都成型,一旦遇到发展瓶颈,调整难度较大,“独角兽”企业面临着经营风险;另一方面,市场对于“独角兽”企业有着更高的期许和估值,市场溢价通常处于较高的水平,而投资者也需要承担相应的市场风险和溢价风险。

此外,也有业内人士表示,类似药明康德的大涨以及赚钱效应,某种程度上而言不具有参考性。工业富联上市后如果出现大涨,参考价值也不大。六大战略投资基金与当前打新基金不同,多数存在较长的限售期,极端情况下甚至可能亏损。

有业内人士指出,由于这次基金销售时间紧,任务重,各个渠道面临较强压力,因此或不排除许多认购者是出于跟风或者人情购买,因此6个月到期后,场外转场内出售,有一定可能性会短期出现集中抛售而导致折价的情况。

六、费率怎么收?

1、管理费:封闭期内0.1%/年,封闭运作期届满转为开放式运作后1.5%/年。

2、托管费:封闭期内0.03%/年,封闭运作期届满转为开放式运作后0.25%/年。

(注:封闭运作期内,本基金每年计提的管理费和托管费合计不超过4000万元,若当年计提的合计费用已达到4000万元,则当年内不再继续收取管理费和托管费。)

3、认购费:对于个人投资者,认购费率为0.6%;对于特定机构投资者,认购费率为单笔1000元。

4、申购费:(1)封闭期内,场外和场内申购费率一致,对于个人投资者,申购费率为0.6%;对于特定机构投资者,申购费率为单笔1000元。

(2)封闭运作期届满转为开放式运作后,场外和场内申购费率最高不高于1.2%。

5、赎回费:封闭运作期届满时,对于封闭运作期内认购及申购基金份额的持有人,赎回基金份额时不收取赎回费。除上述封闭运作期内认购及申购的基金份额外,封闭运作期届满后场外和场内申购的基金份额赎回时收取不高于1.5%的赎回费。

七、6只战略配售基金该怎么选?

1、先拼基金经理

从6只战略配售基金的资料来看,这些基金主要以战略配售方式投资优质创新企业的股票或存托凭证(CDR),股票资产占基金资产的比例为0%-100%。既然都是主管理型基金,基金经理的投资实力是不可忽视的考量标准。

横向对比六家基金拟任基金经理投资实力,据wind数据统计,截至2018年6月6日,南方3年期封闭运作战略配售灵活配置混合基金(160142)拟任基金经理蒋秋洁近一年平均回报率为13.42%,年化回报率达16.89%;均居11位拟任战略配售基金经理的首位。

2、再拼固定收益能力与口碑

一名业内人士告诉中证君,六家产品存在同质化现象,除了战略配售的仓位以外,其余也有固定收益投资的部分。因此,差异化或存在于六家公募基金的固定收益投资能力的比拼。

3、三年封闭 要拼长期管理能力

战略配售基金合同生效后将有3年的封闭运作期,十分考验基金公司长期运作能力。

八、投资者能从哪些渠道买?

1、银行柜台、网银或app渠道

南方配售:工商银行、建设银行、农业银行、中国银行、华泰证券等;

汇添富战略配售:工商银行、农业银行、中国银行、招商银行、东方证券等;

招商战略配售:工商银行、招商银行、中国银行、建设银行、招商证券等;

华夏战略配售:工商银行、农业银行、中国银行、建设银行、中信证券等;

易方达战略配售:建设银行、交通银行、平安银行、浦发银行、国泰君安证券等;

嘉实战略配售:中国银行、蚂蚁基金、好买基金、北京新浪仓石基金销售等。

2、券商渠道

在券商柜台或app下购买基金。

3、基金公司直销

下载基金公司app,直接注册购买。

4 基金代销网站

例如天天基金网,好买基金网等。

5、蚂蚁金服,财付通,京东金融等平台

九、独角兽基金对于A股市场有何影响?

上海证券此前指出,以投向新经济优质企业二级市场股权的公募基金发行,首先可以让广大中小投资者集中资金进行 IPO 和 CDR 申购,更好地参与投资新兴经济优质企业的机会,其次在目前市场资金面偏紧的情况下,能够有效的缓解独角兽上市对市场流动性的负面影响。预计以上基金获证监会审批通过后,若发行认购火爆,则对后续独角兽加速上市构成正面影响。

川财证券指出,短期展望 六大战略配售基金带来增量资金。

公募基金参与“战略配售”投资,创新投资者渠道,平稳有序推进对新经济企业的支持。我们预估6只战略配售基金将为新经济企业带来增量资金1800-3000亿元。从投资对象来看,符合红筹股通过CDR回归要求的企业有腾讯、阿里巴巴、中国移动、百度、京东、网易、中国电信7家,融资额在3000亿左右;符合尚未在境外上市的创新企业发行CDR或通过IPO上市规定的独角兽企业有小米、大疆、神州优车、威马汽车、联影医疗、蔚来汽车、魅族、优必选、复宏汉霖、智车优行、柔宇科技、Face++等12家,融资规模预计在1000-3000亿,对市场冲击有限。

券商、基金、各大代销网站周末提前上演销售大战

独角兽基金“销售狂欢”提前上演,原本11号才开始认购的基金,然而在周五(8号)下午网上认购就早早开始,到了周末更是开启销售狂欢模式,一场3000亿的基金销售战斗提前打响。

各家基金公司充分利用新媒体阵地,帅哥美女纷纷亮相抖音视频,形式颇为新颖。

此次“独角兽基金”发售,六家基金公司也是迅速占领各大网站主页头条,争取卡C位出道!

各种渠道竞相发力宣传,6月11日“独角兽基金”正式发售,究竟效果如何呢?