本周A股市场跌宕起伏,一波三折。周三A股出现大幅回落,上证指数再次逼近3000点。

我认为,这只是短期的冲击,不会造成市场大幅下跌。而3000点的历史大底也是我从2016年起就给出的判断,现在依然有效。

今年市场已经出现三次恐慌性下跌。在这三次下跌中,大盘都跌到3000点附近,但都没有跌破3000点。这也说明,几乎每次市场恐慌之际就是抄底优质股票之时。这次也不例外,3000点附近的支撑还是有效的。

我一直认为3000点是A股的历史大底。即使大盘真的像一些人所担心的那样,瞬间跌破3000点,也不会在3000点之下停留太久。这好比2014年的2000点是历史大底,大盘在之前曾经跌至1849点,但长远来看,不影响2000点是历史大底的事实。

现在上证指数的市盈率和当年指数处于2000点时是一样的。简单测算一下,从2014年至今,上市公司的盈利增长约50%,现在3000点的估值就相当于当时2000点的估值。

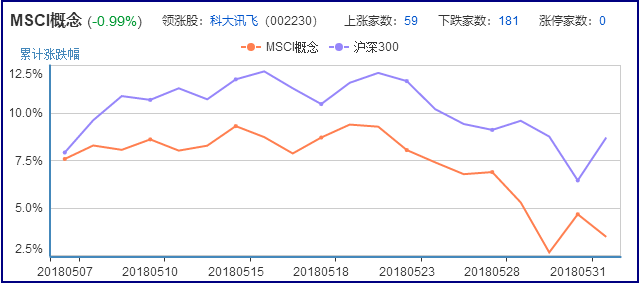

周四A股市场出现大幅反弹,原因有二:一是隔夜美股在意大利政局缓和之后出现了大幅反弹,道指上升了300多点,对于A股反弹有利;二是周五MSCI新兴市场指数基金开始配置A股,推动了A股市场白马股行情。

5月28日,美国《福布斯》双周刊发表文章认为,A股被纳入MSCI指数是A股成长过程中意义巨大的里程碑事件,外资有五大理由押注中国A股。我总结了一下其观点,主要有以下五点:

第一,估值很有吸引力。首批纳入的226只A股,2018年的平均市盈率约为11倍,而预期利润增长为15.9%。

放眼整个亚洲,只有韩国股市的市盈率低于A股,而美股2018年的平均市盈率超过17倍,所以A股较低的估值对外资具有很大吸引力。

第二,A股为全球投资者提供了大量分散投资的机会。数据显示,美股与A股的历史平均关联度只有11%,与港股的关联度则达到32%。可见,美股与A股的联动性并没有A股与港股的联动性那么高,投资A股可使投资者分享中国经济增长的红利。

A股已经是市值仅次于美股的世界第二大资本市场。巴菲特此次在奥马哈举办的股东大会中也讲到,对于大体量的基金来说,他重点考虑的就是美国市场与中国市场,因为市场容量足够大。

第三,A股有一些特有的行业,比如白酒、中药等是其他市场所没有的。之前在推荐消费股时我就讲到,白酒与中药都属于稀缺资源。外资在进入A股之后可能会重点配置,而事实也证明,去年的白酒和今年的医药均领涨市场。

第四,外资认为A股市场的有效性不高,个人投资者占多数,使得A股很多好的股票价格偏离其真实价值,这也意味着投资经理采取严格的自下而上的选股方法就可以挖掘出具有超额收益的股票。

第五,A股市场的大盘股占比较低。美股市值排名前10%公司的市值总和占美股总市值的75%,A股市场的这个数据只有59%。虽然小盘股和成长型股票占多数,但由于个人投资者的参与度较高,这两类股票拥有相对大盘股很高的估值溢价。

因此,大盘股往往相当于折价交易,为价值投资者寻找优质股票提供了很好的机会。可以说,外资比国内投资者对A股更有信心,这值得国内投资者反思。

过去两年,我不厌其烦地向大家推荐消费股,其中的逻辑在于,由于中国经济转型,消费已经代替投资成为推动GDP增长的重要因素。今年一季度,消费对GDP的贡献一度达到77%。去年我国的消费市场规模达到5万亿美元,超过美国成为世界消费第一大国。

受益于中国消费市场的增长,中国消费类公司会有较好的盈利增长潜力。不仅是受益于消费升级的高端消费品,即使是快速消费品也会有比较大的盈利增长空间。可以说,在中国只要能做成全国连锁的消费品,哪怕是地区性的企业,都有比较大的增长空间。因此,消费白马股是可以用来养老的投资品种。

去年,白酒、家电、食品饮料板块的涨幅惊人。今年,医药、旅游酒店、三四线白酒都走出了独立行情。

这说明市场对消费股的认识已逐步达到共识,应该重仓消费股来获得好的投资回报。

与消费相关的泛消费板块都值得看好,比如传统的白酒、医药、食品饮料、旅游酒店、汽车(包括新能源汽车)和肉禽(白羽鸡板块)都是大消费类的板块,都是受益于人口增长和消费升级。

整体来看,现在大盘已经逐步走出探底回升的态势。周四市场的放量上涨也给投资者带来了一定的信心,恐慌情绪有所缓解。随着6月MSCI新兴市场指数基金开始配置A股,外资会持续流入,叠加一些白马股见底反弹,因此6月仍属于结构性行情。而挖掘优质个股是抵御市场波动的最好方法,建议大家积极配置消费白马股。