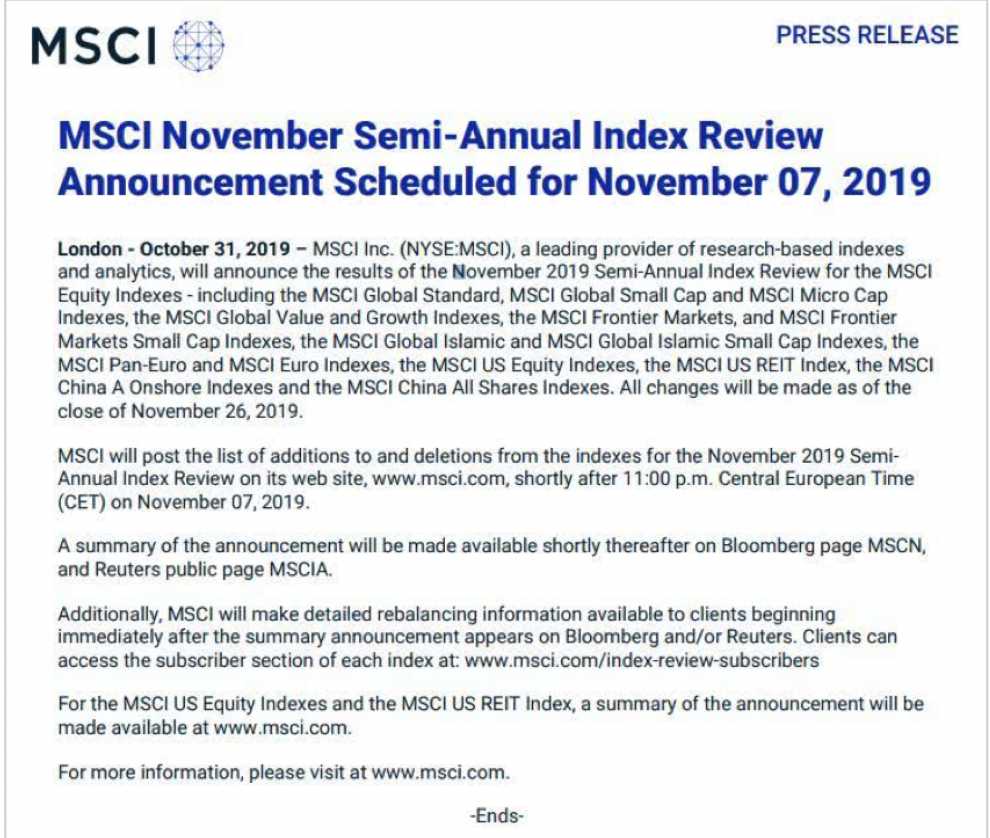

苏宁金融研究院特约研究员何南野表示,根据前两次MSCI提升A股权重所带来的资金规模预计,MSCI第三次提升A股权重将带来约3000亿元的海外增量资金,这是年度最大的一次增量资金流入。

根据中金公司的估算,本次MSCI提升A股权重后有望为A股市场带来约2500亿元至3000亿元的增量资金,相比今年5月份和8月份的两次提升A股权重所带来的资金流入提高约50%至70%。

“基于前两次提升A股权重奠定的良好基础,本次提升A股权重流入的资金将进一步拓展投资半径和维度,估值较低、前期未走出良好行情的个股将逐渐被外资所挖掘,助推新的热点板块和热点个股的产生。”何南野如是说。

“从MSCI不断提升A股权重的过程来看,共经历了4个阶段,短期内对A股有提振效果。”中山证券首席经济学家李湛表示,分阶段来看:2018年6月1日,A股首次被纳入MSCI,纳入因子为2.5%,此后3个交易日市场连续上涨,比例变动一个月后北上资金累计净流入274.75亿元;2018年9月1日,A股纳入因子提升至5%,此次变动一个月后北上资金累计净流入为-7.64亿元;2019年5月28日,A股纳入因子提升至10%,变动一个月后北上资金累计净流入为380.14亿元;2019年8月27日,A股纳入因子提升至15%,变动一个月后北上资金净累计流入为683.13亿元。

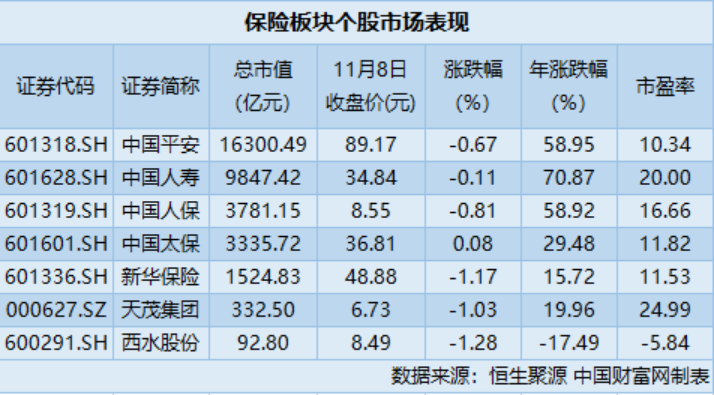

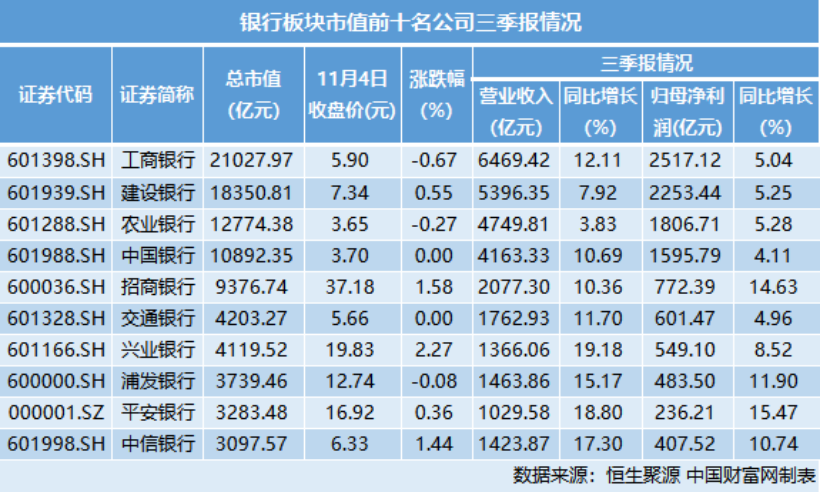

谈及此次MSCI提升A股权重,哪些板块将会受益时,何南野认为,从前几次北上资金投资对象看,海外资金比较偏向盈利稳定、现金流充沛的龙头公司。与此同时,临近年末,资本市场投资风格和历年一样,发生趋势性转变,银行、地产、基建等股票成为机构配置的重点。因此两者结合来看,本次提升A股权重,外资将重点布局计算机通信、大消费、医疗健康、金融地产、基建等股票,这些板块将首先获益。

“MSCI指数提升A股权重带来的增量外资与养老金等国内长线机构投资者的投资理念均为价值投资,投资标的重合度高,其选股标准和投资理念将会深刻影响A股市场,优质的上市公司易于脱颖而出,整体上对A股市场国际化、机构化都会有比较长期的影响,有利于资本市场优化资源配置,促进A股市场走向成熟。”李湛说。

随着海外资金的不断流入,我国资本市场还应完善以下举措,李湛表示,一方面,进一步积极推进资本市场深化改革,扩大境内外资本市场互联互通;另一方面,要加强对A股市场的监管制度建设,避免外资冲击中国证券市场,有效防范金融风险。