我国自己的系统重要性金融机构要“圈定”了。

27日下午人民银行、银保监会、证监会联合印发《关于完善系统重要性金融机构监管的指导意见》(以下简称《意见》)。

《意见》明确系统重要性金融机构的定义、范围,规定系统重要性金融机构的评估流程和总体方法,合理认定对金融体系具有系统性影响的金融机构。

《意见》明确了资产占比和机构数量两套参评标准,再在参评机构范围内进行定量评估,由国务院金融委确认最终名单。

由于系统重要性金融机构应当满足更为严格的资本、杠杆率等监管要求,市场之前有观点认为商业银行或会集中“补血”,进而对资本市场造成冲击。

但是人民银行相关负责人指出,《意见》对系统重要性金融机构评估方法进行了合理界定,影响的金融机构数量较为有限。

同时,人民银行会同相关部门在制定实施细则时将考虑我国金融机构实际情况,设置合理的监管要求与过渡期安排,避免短期内对金融机构造成冲击。

根据市场关切的内容,小编梳理了《意见》的几大看点。

看点一:入选标准、流程是什么?

简单来说,人民银行会同银保监会、证监会根据各行业发展特点,制定标准,划定参评机构范围。

参评标准有两套:

其一,可采用金融机构的规模指标,即所有参评机构表内外资产总额不低于监管部门统计的同口径上年末该行业总资产的75%;

其二,采用金融机构的数量指标,即银行业、证券业和保险业参评机构数量分别不少于30家、10家和10家。

需要注意的是,在划定参评机构范围后,并非每家机构都会入选系统重要性金融机构。一行两会将进一步评估。

监管采用定量评估指标计算参评机构的系统重要性得分。评估指标主要衡量系统重要性金融机构经营失败对金融体系和实体经济的潜在影响。

人民银行相关负责人介绍,一级评估指标包括机构规模、关联度、复杂性、可替代性、资产变现等。

在评估过程中,银保监会、证监会负责制作数据模板,进行数据收集,计算参评机构系统重要性得分,向金融委办公室报送系统重要性金融机构初始名单。

人民银行、银保监会、证监会可根据其他定量或定性辅助信息,提出将系统重要性得分低于阈值的金融机构加入系统重要性金融机构名单的监管判断建议,与初始名单一并提交金融委办公室。

看点二:会有哪些机构入选?

系统重要性金融机构初始名单、相应金融机构填报的数据和系统重要性得分、监管判断建议及依据于每年8月底之前提交金融委审议。

最终名单经金融委确定后,由人民银行和相关监管部门联合发布。

具体的实施细则尚未公开,但是鉴于《意见》明确了资产占比和机构数量两套参评标准,小编为您贴心地准备了目前银行业、证券业和保险业的资产排名情况。

以下是中国银行业协会发布的“2017中国银行业100强榜单”(根据核心一级资本净额排序)。虽然数据不是最新的,资产规模也不与核心一级资本净额完全对应,但是也基本反映了目前资产规模靠前的银行位次。

【银行业】

(数据整理:中国银行业协会研究部 中国银行业杂志)

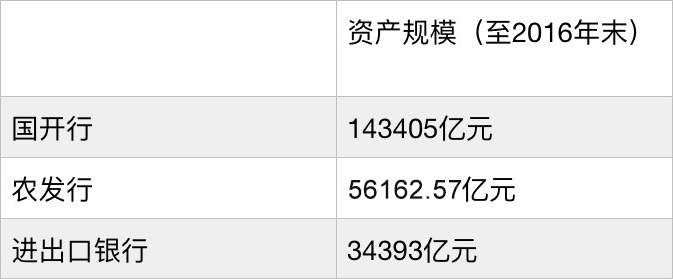

《意见》特意明确,“银行业机构”指依法设立的商业银行、开发性银行和政策性银行。小编梳理发现,开发性银行和政策性银行的资产规模也可排进前30。

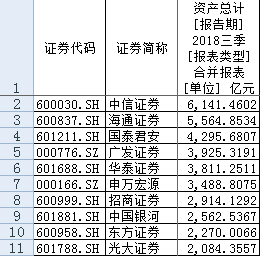

【证券业】

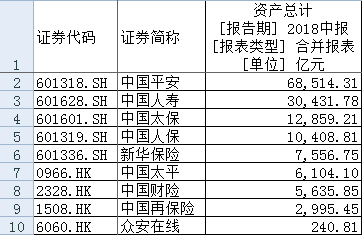

【保险业】

以上两个根据WIND统计

上市保险公司数量有限,但是一些未上市险企的资产规模也排名靠前,比如泰康。

近年来,我国金融体系不断发展,个别金融机构规模庞大,已跻身全球系统重要性金融机构之列。工商银行、农业银行、中国银行、建设银行已被认定为G-SIBs,且在评估中的得分和排名逐年上升;平安保险集团也是全球9家G-SIIs之一。

看点三:入选机构将面临什么?

与国际上的系统重要性金融机构一样,我国系统重要性金融机构也将面临更为严格的监管标准。

人民银行相关负责人介绍,人民银行会同银保监会、证监会针对系统重要性金融机构提出附加资本要求和杠杆率要求,报金融委审议通过后施行。

其中,附加资本采用连续法计算,使得系统重要性金融机构的附加资本要求与其自身的系统重要性程度相适应。根据行业发展特点,人民银行还可会同相关部门视情对高得分组别系统重要性金融机构提出流动性、大额风险暴露等其他附加监管要求。

同时,因为系统重要性的“特性”,他们还将面临特别的处置机制。

《意见》明确,建立系统重要性金融机构特别处置机制,推动恢复和处置计划的制定,开展可处置性评估,确保系统重要性金融机构发生重大风险时,能够得到安全、快速、有效处置,保障其关键业务和服务不中断,同时防范“大而不能倒”风险。

对市场影响有几分?

可以预见的是,《意见》落地后,被认定为系统重要性的金融机构,在资本和杠杆率等方面,需遵循更严格的监管要求,可能面临更高的合规成本。

那么,即日起实施的《意见》会否在短期内造成一批金融机构的资本补充压力,甚至引发大规模“补血”潮?

无论从时间还是从机构数量的维度观察,“补血”潮发生的概率都很低。

从机构数量维度,人民银行相关负责人指出,《意见》对系统重要性金融机构评估方法进行了合理界定,影响的金融机构数量较为有限。

小编注意到,近年来数家银行在进行资本管理规划时,已将成为国内系统重要性银行后附加的资本要求纳入考虑。

以招行为例,该行2017年3月公布的《招商银行股份有限公司2017-2019年资本管理规划》显示,该行综合考虑当前监管实际及经营环境,2017-2019年规划期内必须为几项因素预留缓冲空间,其中一项就是国内系统重要性银行附加资本要求。

招行称,该行2017-2019年资本充足率目标为:到2018年底,核心一级资本充足率、一级资本充足率及总资本充足率分别达到并保持在9.5%、10.5%和12.5%以上。规划期内,如果出现监管明确国内系统重要性银行附加资本要求等情况,预留2.0个百分点缓冲可保持该行资本充足率相对稳健,并满足监管最低要求。

浦行在中期资本规划(2016-2018年)中明确,在确定内部资本充足率目标时,与资本充足率达标规划及前一个三年资本规划保持衔接,按照国内系统重要性银行设定充足率目标。

从时间维度,《意见》属于一个宏观政策框架,更多的监管要求和操作细节还需要在未来的实施细则中加以明确。人民银行将会同相关部门,抓紧启动实施细则的制定工作,逐步出台银行业、证券业、保险业系统重要性金融机构的评估方法和附加监管要求。

同时,人民银行会同相关部门在制定实施细则时将考虑我国金融机构实际情况,设置合理的监管要求与过渡期安排,避免短期内对金融机构造成冲击。